Оглавление

Введение

1. Теоретические основы оценки финансовой устойчивости коммерческих банков

1.1 Финансовая устойчивость коммерческих банков с позиции «Международной конвергенции измерения капитала и стандартов капитала: Уточненные рамочные подходы»

1.2 Методологические подходы к оценке финансовой устойчивости коммерческих банков

1.2.1 Методология оценки финансовой устойчивости коммерческих банков, разработанная Банком России

1.2.1.1 Оценка капитала банка

1.2.1.2 Оценка активов банка

1.2.1.3 Оценка доходности банка

1.2.1.4 Оценка ликвидности банка

1.2.1.5 Оценка качества управления банка

1.2.1.6 Оценка прозрачности структуры собственности банка

1.2.1.7 Характеристика базовых классификационных групп оценки финансовой устойчивости коммерческих банков

1.2.2 Краткая характеристика методики оценки финансовой устойчивости CAMEL(S) и методики В. Кромонова

1.2.2.1 Методика оценки финансовой устойчивости CAMEL(S)

1.2.2.2 Критерии Кромонова оценки устойчивости банка

1.2.3 Сравнительная оценка методов оценки финансовой устойчивости коммерческих банков

2. Влияние мирового финансового кризиса на финансовую устойчивость коммерческих банков

2.1 Анализ тенденций изменения базовых показателей финансовой устойчивости коммерческих банков в кризисный период

2.1.1 Динамика собственного капитала банков

2.1.2 Динамика структуры и качества активов банковского сектора

2.1.3 Динамика ликвидности банковского сектора

2.1.4 Динамика прибыльности коммерческих банков

2.2 Основные меры финансовых и денежных властей по борьбе с воздействием мирового финансового кризиса на банковский сектор экономики

3. Оценка финансовой устойчивости ОАО «Мобилбанк»

4. Совершенствование механизма обеспечения финансовой устойчивости банковского сектора РФ

Заключение

Список литературы

Введение

Состояние современной российской экономики, основу которой составляют различные предприятия малого и среднего бизнеса, во многом зависит от надежности и устойчивости банковской системы. Банковские учреждения, играя роль финансовых посредников, обеспечивающих функционирование в экономике процесса «сбережения – инвестиции», с одной стороны, привлекают во вклады временно свободные денежные средства физических и юридических лиц под определенный процент, тем самым, сохраняя покупательную способность клиентских денег, а с другой – предоставляют данные средства организациям и гражданам, имеющим определенные инвестиционные потребности либо нуждающимся в дополнительных финансовых ресурсах, на условиях срочности, возвратности, платности.

Стабильность банковского сектора во многом предопределяет стабильность экономики в целом и ее успешное развитие. Поэтому первостепенной задачей денежных властей на макроуровне и менеджмента кредитных организаций на микроуровне является обеспечение данной стабильности посредством проведения рациональной денежно-кредитной политики, анализа и мониторинга состояния реального и финансового секторов экономики, снижения всех видов рисков и получения доходов, превосходящих совокупные расходы, что повлечет за собой совершенствование и повышение качества банковских услуг, оказываемых физическим и юридическим лицам. Нерациональная политика в сфере банковского бизнеса не только снизит финансовую устойчивость кредитных организаций, но и, отразившись на деятельности домашних хозяйств и предприятий, повлияет на экономику в целом.

Проблема финансовой устойчивости коммерческих банков особенно в кризисных условиях является одной из важнейших проблем отечественной экономики на современном этапе ее развития.

Целью данной работы является анализ и оценка финансовой устойчивости коммерческих банков.

Для достижения поставленной цели необходимо решить следующие задачи:

· определить основные фундаментальные подходы и методы оценки финансовой устойчивости, которые имеют наиболее широкое практическое применение;

· проанализировать влияние мирового финансового кризиса на устойчивость банковского сектора России, оценив ее по каждому фактору, влияющему на стабильность и надежность банковской системы;

· дать оценку финансовой устойчивости кредитной организации, действующей на территории РФ;

· определить пути развития механизма обеспечения финансовой устойчивости банковского сектора РФ.

Благодаря рассмотрению фундаментальных подходов и базовых методов оценки финансовой устойчивости коммерческих банков удастся выявить основные позиции мирового сообщества по обеспечению стабильности и надежности банковского сектора, а также совокупность факторов, определяющих данную устойчивость во всех ее отношениях, что будет способствовать проведению качественного анализа финансового состояния банковского сектора РФ в условиях глобальных кризисных тенденций. Дедуктивный подход к определению финансовой устойчивости акцентирует внимание на определенном коммерческом банке и продемонстрирует влияние финансового кризиса как на надежность и устойчивость всей банковской системы, так и на финансовое положение конкретной кредитной организации. Проделанная работа в совокупности позволит достаточно глубоко оценить надежность, устойчивость и развитие банковского сектора, чтобы определиться с возможностью совершенствования механизма обеспечения его финансовой устойчивости.

Оценка капитала банка

Оценка капитала осуществляется по результатам оценок показателей достаточности собственных средств (капитала), общей достаточности капитала и оценки качества капитала.[10]

Показатель достаточности капитала банка (ПК1) рассчитывается в соответствии с Инструкцией Банка России «Об обязательных нормативах банков».

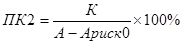

Показатель общей достаточности капитала (ПК2):

, (1.1)

, (1.1)

где К – собственные средства (капитал) банка;

А – активы;

Ариск0 – совокупная величина активов, имеющих нулевой коэффициент риска.

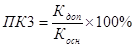

Показатель оценки качества капитала (ПК3):

, 1.2)

, 1.2)

где Кдоп – дополнительный капитал банка;

Косн – основной капитал банка;

Для оценки капитала банка рассчитывается обобщающий результат по группе показателей оценки капитала (РГК), который представляет собой среднее взвешенное значение показателей оценки капитала, приведенных выше:

, (1.3)

, (1.3)

где баллi – оценка от 1 до 4 соответствующего показателя оценки капитала банка;

весi – оценка по шкале относительной значимости от 1 до 3 соответствующего показателя оценки капитала банка.

Более подробная характеристика балльной и весовой оценки представлена в Приложении 2 к курсовой работе.

Особенности определения конечной величины агрегированного показателя следующие: если дробная часть имеет значение менее 0,35, то показателю присваивается значение, равное его целой части; иначе показатель принимается равным его целой части, увеличенной на единицу. Данный показатель характеризует состояние капитала следующим образом: 1 – хорошее; 2 – удовлетворительное; 3 – сомнительное; 4 – неудовлетворительное.[11]

Оценка активов банка

Базовыми критериями оценки активов банка выступают: качество ссуд, риск потерь, доля просроченных ссуд, размер резервов на потери по ссудам и иным активам, концентрация крупных кредитных рисков, концентрация кредитных рисков на акционеров (участников) и концентрация кредитных рисков на инсайдеров.

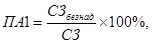

Показатель качества ссуд (ПА1):

(1.4)

(1.4)

где СЗбезнад – безнадежные ссуды;

СЗ – ссудная и приравненная к ней задолженность.

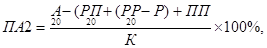

Показатель риска потерь (ПА2):

(1.5)

(1.5)

где А – активы, резервы на возможные потери по которым должны быть сформированы в размере более 20%;

РП – резервы на возможные потери, фактически сформированные под вышеназванные активы;

РР – величина расчетного резерва на возможные потери под вышеназванные активы;

Р – минимальный размер резерва на возможные потери под вышеназванные активы;

ПП – положительная переоценка по хеджирующим сделкам, принятая в уменьшение резервов на возможные потери по срочным сделкам.

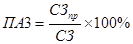

Показатель доли просроченных ссуд (ПА3):

, (1.6)

, (1.6)

где СЗпр – ссуды, просроченные свыше 30 календарных дней.

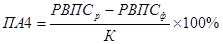

Показатель размера резервов на потери по ссудам и иным активам (ПА4):

, (1.7)

, (1.7)

где РВПСр – величина расчетного резерва на возможные потери по ссудам;

РВПСф – величина фактически сформированного резерва на возможные потери по ссудам.

Показатели концентрации крупных кредитных рисков (ПА5), концентрации кредитных рисков на акционеров (участников) (ПА6), концентрации кредитных рисков на инсайдеров (ПА7) представляют собой фактические значения обязательных нормативов Н7, Н9.1, Н10.1.

Для оценки активов банка рассчитывается обобщающий результат по группе показателей оценки активов, определение и оценка которого аналогичны расчету и оценке обобщающего показателя оценки капитала. Более подробная характеристика данного показателя оценки активов представлена в Приложении 2.[12]

Оценка доходности банка

Оценка доходности банка определяется по результатам оценок показателей прибыльности активов и капитала, структуры расходов, чистой процентной маржи и спреда от кредитных операций.

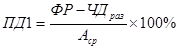

Показатель прибыльности активов (ПД1):

, (1.8)

, (1.8)

где ФР – финансовый результат банка;

ЧДраз – чистые доходы от разовых операций;

Аср – средняя величина активов.

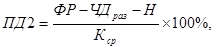

Показатель прибыльности капитала (ПД2):

(1.9)

(1.9)

где Н – начисленные налоги;

Кср – средняя величина капитала.

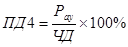

Показатель структуры расходов (ПД4):

, (1.10)

, (1.10)

где Рау – административно-управленческие расходы;

ЧД – чистые доходы (расходы).

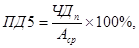

Показатель чистой процентной маржи (ПД5):

(1.11)

(1.11)

где ЧДп – чистые процентные и аналогичные доходы.

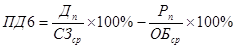

Показатель чистого спрэда от кредитных операций (ПД6):

, (1.12)

, (1.12)

где СЗср – средняя величина ссуд: рассчитывается по формуле средней хронологической;

Дп – процентные доходы;

Рп – процентные расходы;

ОБср – средняя величина обязательств, генерирующих процентные выплаты.

Значение приведенных выше показателей оценки доходности указывается в процентах годовых. Приведение значений показателей к годовой оценке производится путем умножения их значений, полученных на квартальную отчетную дату, на 12 и деления на количество месяцев, прошедших с начала года до квартальной отчетной даты.

Для показателей оценки доходности также рассчитывается обобщающий показатель, методика расчета и интерпретация которого аналогичны обобщающим показателям оценки капитала и активов. Подробная расшифровка данного показателя представлена в Приложении 2.[13]

Оценка ликвидности банка

Оценка ликвидности определяется по результатам оценок показателей общей краткосрочной, мгновенной, текущей ликвидности, структуры привлеченных средств, зависимости от межбанковского рынка, риска собственных вексельных обязательств, небанковских ссуд, усреднения обязательных резервов, обязательных резервов и риска на крупных кредиторов и вкладчиков.

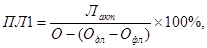

Показатель общей краткосрочной ликвидности (ПЛ1):

(1.13)

(1.13)

где Лакт – ликвидные активы банка;

О – общий объем обязательств банка;

Одл – обязательства банка со сроком погашения (востребования) свыше 1 года;

Офл – средства клиентов – физических лиц со сроком погашения (востребования) свыше 1 года.

Показатели мгновенной (ПЛ2) и текущей (ПЛ3) ликвидности представляют собой фактические значения обязательных нормативов Н2 и Н3 соответственно.

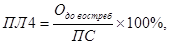

Показатель структуры привлеченных средств (ПЛ4):

(1.14)

(1.14)

где Одо востреб – обязательства (пассивы) до востребования;

ПС – привлеченные средства.

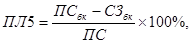

Показатель зависимости от межбанковского рынка (ПЛ5):

(1.15)

(1.15)

где ПСбк – полученные межбанковские кредиты (депозиты);

СЗбк – предоставленные межбанковские кредиты (депозиты.

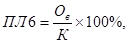

Показатель риска собственных вексельных обязательств (ПЛ6):

(1.16)

(1.16)

где Ов – выпущенные банком векселя и банковские акцепты.

Показатель небанковских ссуд (ПЛ7):

(1.17)

(1.17)

где СЗнб – ссуды, предоставленные клиентам – некредитным организациям (включая ссуды, предоставленные физическим лицам);

ПСнб – показатель «Средства клиентов (некредитных организаций)»;

ПСдо – показатель «Выпущенные долговые обязательства».

Показатель усреднения обязательных резервов (ПЛ8) характеризует отсутствие (наличие) у банка факта невыполнения обязанности по усреднению обязательных резервов в соответствии с законодательством и оценивается за квартал, предшествующий отчетной дате, на которую рассчитываются группы показателей оценки капитала, активов, доходности и ликвидности. В случае неиспользования банком в анализируемом периоде усреднения обязательных резервов либо отсутствия факта невыполнения обязанностей по усреднению обязательных резервов показатель ПЛ8 не рассчитывается.

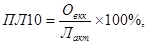

Показатель риска на крупных кредиторов и вкладчиков (ПЛ10):

(1.18)

(1.18)

где Овкк – сумма обязательств банка по кредиторам и вкладчикам (группам связанных кредиторов и вкладчиков) – некредитным организациям, доля каждого из которых в совокупной величине аналогичных обязательств банка составляет 10% и более.

Показатель неисполненных банком требований перед кредиторами (ПЛ11) характеризует отсутствие (наличие) у банка неисполненных требований отдельных кредиторов по денежным обязательствам, включая требования Банка России, и (или) обязанности по уплате обязательных платежей и оценивается в календарных днях длительности неуплаты в течение 6 месяцев, предшествующих отчетной дате, на которую рассчитываются группы показателей оценки капитала, активов, доходности, ликвидности. В случае отсутствия у банка в анализируемом периоде фактов неисполнения требований показатель ПЛ11 не рассчитывается.

Показатель обязательных резервов (ПЛ9) характеризует отсутствие (наличие) у банка неисполнения обязанности по выполнению резервных требований и оценивается в календарных днях длительности неуплаты за квартал, предшествующий отчетной дате, на которую рассчитываются группы показателей оценки капитала, активов, доходности, ликвидности. Если неуплата отсутствует, то данный показатель не рассчитывается.

Обобщающий показатель ликвидности аналогичен трем предыдущим обобщающим показателям. Его подробная характеристика дана в Приложении 2.[14]

Заключение

В ходе написания данной работы были изучены фундаментальные подходы к обеспечению стабильности и надежности банковской системы и основные методы оценки финансовой устойчивости коммерческих банков, был проведен анализ финансового состояния банковского сектора РФ в условиях мирового финансового кризиса, а также была дана оценка финансовой устойчивости ОАО «Мобилбанк».

Современный фундаментальный подход к обеспечению надежности и устойчивости коммерческих банков связан с реализацией основных компонентов «Международной конвергенции измерения капитала и стандартов капитала: Уточненные рамочные подходы». Данное соглашение, именуемое также «Базель II», содержит передовые технологии обеспечения финансовой устойчивости банковских учреждений и включает в себя расчет минимальных требований к капиталу на основе дифференцированного подхода к оценке кредитного и операционного рисков, оценки рисков финансовых инструментов торгового портфеля, основные принципы и положения осуществления надзорным органом текущего контроля за внутренними системами оценки банковских рисков кредитных учреждений, а также требования к соблюдению рыночной дисциплины посредством повышения степени открытости официальной отчетности коммерческих банков.

Среди методов оценки финансовой устойчивости коммерческих банков наибольшее практическое применение имеют балльно-рейтинговые и коэффициентные методы. Так в данной работе были представлены методика Банка России и CAMEL(S), которые основываются на подсчете балльных сумм, а также коэффициентный метод Кромонова.

Методика Центробанка и CAMEL(S) включают в себя оценку как формализованных, так и неформализованных показателей. Формализованные показатели связаны с оценкой достаточности собственного капитала банка, качеством активов, доходностью и т.д. Неформализованные отражают компетентность менеджмента банка, соблюдение правил ведения банковской деятельности, функционирование службы внутреннего контроля и т.п. В методике Банка России формализованные показатели связаны с расчетом множества специально разработанных коэффициентов, а неформализованные – с использованием метода анкетирования персонала, по результатам которого делается профессиональное суждение о качестве управления банком. Несмотря на то, что методики Банка России и CAMEL(S) достаточно полно и качественно характеризуют финансовую устойчивость коммерческого банка, их минусом является достаточная сложность расчетов и необходимость профессионального суждения по многим аспектам оценки надежности банка, что свидетельствует о необходимости углубленных знаний банковской аналитики. Помимо того, обычному пользователю банковской отчетности не удастся в полной мере воспользоваться данными методиками из-за дефицита информации (получить информацию о портфеле однородных ссуд, подробную классификацию фактически сформированных резервов и т.д.), а также из-за невозможности контакта с персоналом банка для оценки менеджмента.

Методика Кромонова значительно проще, чем два предыдущих метода, поскольку при ее использовании нет необходимости ни в прогнозировании, ни в профессиональном суждении, ни в контакте с банковскими служащими, а вся исходная информация извлекается из обортно-сальдовой ведомости второго порядка, которая размещена на официальном сайте Банка России.[61] Однако, рассмотрев методику более детально, можно прийти к выводу об экономической необоснованности некоторых коэффициентов. Например, исходя из нормативного значения генерального коэффициента надежности, следует понимать, что банк в идеале должен размещать в доходные операции только собственные средства, а направления использования привлеченных ресурсов остаются неясными. Нормативное значение коэффициента защищенности капитала говорит о необходимости размещения всех собственных средств банка в недоходные низколиквидные активы (основные средства, земля и т.д.). Судя по всему, авторы данной методики определяли нормативные значения коэффициентов для некого «абсолютно устойчивого» банка, целью которого является не получение максимальной прибыли, а минимизация всех банковских рисков для обеспечения максимальной финансовой устойчивости (величина мгновенно ликвидных активов должна быть не меньше обязательств до востребования, собственным капиталом должны быть защищены работающие активы и т.д.).

При анализе финансовой устойчивости банковского сектора под воздействием мирового финансового кризиса были рассмотрены такие основные показатели надежности банковской системы, как собственный капитал банков и его достаточность, степень рациональности диверсификации и качество активов, ликвидность и прибыльность, а также были приведены основные меры денежных и финансовых властей по устранению последствий кризиса и стабилизации банковской системы.

Величина собственного капитала и его достаточность, ликвидность и основные нормативы, отражающие способность банков вовремя рассчитаться по имеющимся обязательствам, во время кризиса имели тенденцию к росту благодаря политике Правительства РФ и Банка России. Так для нивелирования последствий кризиса были приняты антикризисные законы, связанные с поддержкой, как банковской системы, так и экономики в целом. Связав основные положения данных нормативных актов и тенденции функционирования банковского сектора в период 1.01.09 – 1.03.11 гг., можно сделать вывод о том, что рост величины собственных средств и достаточности капитала был вызван значительным повышением доли дополнительного капитала при получении ведущими банковскими учреждениями субординированных кредитов только согласно ФЗ «О дополнительных мерах по поддержке финансовой системы РФ» на сумму около 1 трлн. руб., а также изменениями в законе «О банках и банковской деятельности», предусматривающими минимальный размер собственных средств кредитных организаций в сумме 90 млн. руб. Что касается ликвидности банковского сектора, ее рост также был обеспечен антикризисными законами, однако стоит отметить, что второй причиной повышения ликвидности в условиях негативных тенденций на рынке является отказ от кредитования большинства заемщиков ввиду отсутствия у них достаточной финансовой устойчивости, что влечет за собой вероятность невозврата выданных ссуд.

Структура активов во время кризиса осталась фактически неизменной, однако ее более дательная характеристика отражает повышение удельного веса вложений в долговые обязательства, рост доли проблемных и безнадежных ссуд и повышение просроченной задолженности по выданным кредитам. Данные тенденции возникли в связи с проблемным состоянием реального сектора экономики, снижением его финансовой устойчивости, что значительно отразилось на эффективности деятельности банковского сектора и конечных финансовых результатах.

Анализ доходности банковской системы свидетельствует о снижении совокупной абсолютной величины прибыли и относительных показателей эффективности деятельности банковских учреждений, росте числа убыточных кредитных организаций, что влечет за собой не только исключение из системы страхования вкладов, связанное с запретом на привлечение во вклады средств физических лиц, но и отзыв Банком России лицензии, а также реализацию основных положений закона «О несостоятельности (банкротстве) кредитных организаций». Данные тенденции настолько существенны, что был одобрен закон, связанный с финансовым оздоровлением проблемных банков. Однако нельзя не заметить, что, по заявлению руководства Агентства по страхованию вкладов, новые банки не будут подвержены санированию в 2011 году в связи с устранением дестабилизации банковской системы и решением АСВ, согласно которому санация банков будет осуществляться лишь в том случае, если она будет обходиться дешевле, чем их банкротство.

При использовании методики Кромонова для оценки финансовой устойчивости ОАО «Мобилбанк» можно было наглядно проследить динамику надежности данной кредитной организации в условиях реализации политики правления банка и под воздействием мирового финансового кризиса. В результате анализа была выявлена значительная положительная динамика, при которой, согласно данной методике, ОАО «Мобилбанк» за период 1.01.09 – 1.01.11 гг. превратился из банка средней надежности в сверхнадежную кредитную организацию.

В работе были выделены основные проблемы банковского сектора РФ в его современном состоянии, рассмотрены преимущества западных банковских систем по внедрению основных положений стандарта «Базель II», упомянуто основное направление совершенствования механизма обеспечения финансовой устойчивости, которого придерживается Банк России, а также представлен примерный альтернативный сценарий, согласно которому внедрение Базеля II должно начаться «сверху» и постепенно охватить весь банковский сектор РФ.

Список литературы

1. О банках и банковской деятельности: Федеральный закон от 02.12.1990 г. № 395-1 (ред. 15.02.2011 г. ).

2. О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2011 года: Федеральный закон от 27.10.2009 г. № 175-ФЗ.

3. О дополнительных мерах по поддержке финансовой системы РФ: Федеральный закон от 13.10.2009 г. № 173-ФЗ (ред. 16.02.2011 г.).

4. О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации: Положение Банка России от 26.03.2008 г. № 302-П.

5. О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации: Положение Банка России от 26.03.2008 г. № 302-П (ред. 08.10.2009 г.).

6. Об обязательных нормативах банков: Инструкция Банка России от 16.01.2004 г. № 110-И (ред. 26.06.2010 г.).

7. Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов: Указание ЦБ РФ от 16.01.2004 г. № 1379-У.

8. Об оценке экономического положения банков: Указание ЦБ РФ от 30.04.2010 г. № 2005-У (ред. 5.08.2010 г.).

9. Банковский менеджмент: учебник / под ред. проф. Лаврушина О.И. – 2-е изд., перераб. и доп. – М.: КНОРУС, 2010. – 560 с.

10. Тен В.В., Герасимов Б.И. Экономические основы стабильности банковской системы: учеб. пособие. – Тамбов: ТГТУ, 2001. – 308 с.

11. Анащенко А.Г. Тенденции функционирования банковской системы на современном этапе // Социально-экономические явления и процессы. – 2010. - № 2. – С. 17-23.

12. Артемьева С.С., Сатянов Н.А. Управление банковскими рисками в условиях финансового кризиса // Известия Оренбургского государственного аграрного университета. – 2010. - № 21. С. 115-118.

13. Кирсанова М.В. Влияние мирового финансового кризиса на состояние банковского сектора России // Актуальные проблемы гуманитарных и естественных наук. – 2010. - № 7. – С. 102-107.

14. Никулина Т. Банковская система России в условиях финансового кризиса // Вестник института экономики РАН. – 2010. - № 1. – С. 191-199.

15. Обзор банковского сектора Российской Федерации. Аналитические показатели. – январь 2011. - № 87. – 79 с. http://www.cbr.ru/analytics

16. Обзор банковского сектора Российской Федерации. Аналитические показатели. – апрель 2011. - № 90. – 79 с. http://www.cbr.ru/analytics

17. Обзор финансового рынка // Департамент исследований и информации Банка России. – 2010. - № 2. – 71 с. http://www.cbr.ru/analytics/fin_r

18. Основные направления единой государственной денежно-кредитной политики на 2011 год и период 2011 и 2012 годов // Центральный банк Российской Федерации. – 2010. – 36 с. http://www.cbr.ru/today/publications_reports/on_2011(2011-2012).pdf

19. Островская И.Я., Соколова Е. М. Об источниках наращивания капитальной базы российских банков в условиях кризиса // Финансовые исследования. – 2010. - № 22. – С. 17-21.

20. Российская газета. – Федеральный выпуск. - № 5150(71) от 6.04. 2011 г. http://www.rg.ru/2011/04/06/banki.html

21. Рост и устойчивость банковской системы: поиск оптимума // Рекомендации XVIII Международного банковского конгресса 27-30 мая 2010 г. – СПБ. – 10 с. http://www.cbr.ru/analytics/bank_system/MBK-09.pdf

22. Тысячникова Н.А. Современный этап перехода российской банковской системы к Базелю II // Банковское дело. – 2009. - № 11. – С. 38-45.

23. Фотиади Н.В. Финансовая устойчивость банков и рекомендации Базеля II // Банковское дело. – 2009. - № 11. – С. 48-51.

24. Хольнова Е.Г. Проблемы и перспективы перехода российских банков на международные стандарты положения «Базель II» // Экономические и социальные перемены: факты, тенденции, прогноз. – 2009. - № 3. – С. 67-74.

25. Шевченко Р. Basel II: Международная конвергенция измерения капитала и стандартов капитала // Компания «5-55». – апрель 2008.

26. Международная конвергенция измерения капитала и стандартов капитала: Уточненные рамочные подходы: Пер. с англ., 2004. – 266 с. http://www.cbr.ru/today/pk/Basel.pdf

27. Методика расчета агрегированных показателей по методу Кромонова. http://www.bankir.ru/technology/article/4863803

28. Официальный сайт государственной корпорации «Внешэкономбанк». http://www.veb.ru/ru/sub/support/

29. Официальный сайт ОАО «Мобилбанк». http://www.mobilbank.ru

[1] Международная конвергенция измерения капитала и стандартов капитала: Уточненные рамочные подходы // Банк международных расчетов. – июнь 2004. – С. 7.

[2] Фотиади Н.В. Финансовая устойчивость банков и рекомендации Базеля II // Банковское дело. – 2009. - № 11. – С. 49.

[3] Шевченко Р. Basel II: Международная конвергенция измерения капитала и стандартов капитала // Компания «5-55». – 2008.

[4] Фотиади Н.В. Финансовая устойчивость банков и рекомендации Базеля II // Банковское дело. – 2009. - № 11. – С. 48-49.

[5] Шевченко Р. Basel II: Международная конвергенция измерения капитала и стандартов капитала // Компания «5-55». – 2008.

[6] Шевченко Р. Basel II: Международная конвергенция измерения капитала и стандартов капитала // Компания «5-55». – 2008.

[7] Тысячникова Н.А. Современный этап перехода российской банковской системы к Базелю II // Банковское дело. – 2009. - № 11. С. 41.

[8] Инструкция Банка России от 16.01.2004 № 110-И «Об обязательных нормативах банков»

[9] Указание ЦБ РФ от 30.04.2010 № 2005-У «О оценке экономического положения банков», ст. 1.1

[10] Там же, гл. 3.1

[11] Там же, гл. 3.1

[12] Там же, гл. 3.2

[13] Там же, гл. 3.3

[14] Там же, гл. 3.4

[15] Там же, гл. 4

[16] Там же, гл. 5

[17] Там же, гл. 1.4

[18] Там же, гл. 2.1

[19] Там же, гл. 2.2

[20] Там же, гл. 2.3

[21] Там же, гл. 2.4

[22] Там же, гл. 2.5

[23] Банковский менеджмент: учеб. / под ред. О. И. Лаврушина. – М.: КНОРУС, 2010., с 183-195

[24] В. В. Тен, Б. И. Герасимов Экономические основы стабильности банковской системы России: учеб. пособие. – Тамбов: ТГТУ, 2001., с 137-146

[25] Расчеты в данном параграфе производились на основе аналитического материала Банка России «Обзор банковского сектора Российской Федерации». http://www.cbr.ru/analytics/bank_system/

[26] Островская И. Я., Соколова Е. М. Об источниках наращивания капитальной базы Российских банков в условиях кризиса // Финансовые исследования. – 2010. - №22. – С. 18.

[27] данное явление более подробно будет рассмотрено в параграфе втором данной главы

[28] Кирсанова М. В. Влияние мирового финансового кризиса на состояние банковского сектора России // Актуальные проблемы гуманитарных и естественных наук. – 2010. - № 7.

[29] Артемьева С. С., Сатянов Н. А. Управление банковскими рисками в условиях финансового кризиса // Известия Оренбургского государственного аграрного университета. – 2010. - № 21. – С. 117.

[30] Обзор финансового рынка // Департамент исследований и информации Банка России. – 2010. – № 2. – С. 4

[31] Темп роста (%) для абсолютных значений; абсолютный прирост (п.п.) для относительных значений

[32] Рост и устойчивость банковской системы: поиск оптимума // Рекомендации XVIII Международного банковского конгресса 27-30 мая 2010 г., СПБ.

[33] Анащенко А. Г. Тенденции функционирования банковской системы на современном этапе // Социально-экономические явления и процессы. – 2010. - № 2. – С. 17.

[34] ФЗ от 27.10.2009 № 175-ФЗ «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2011 года», ст. 1, 7, 8, 9, 10.

[35] Никулина Т. Банковская система России в условиях финансового кризиса // Вестник института экономики РАН. – 2010. - № 1.

[36]Российская газета – Федеральный выпуск № 5150 (71) от 6.04.2011. http//www.rg.ru/2011/04/06/banki.html[37] Официальный сайт государственной корпорации «Внешэкономбанк». http//www.veb.ru/ru/sub/support/

[38] ФЗ от 13.10.2009 № 173-ФЗ «О дополнительных мерах по поддержке финансовой системы РФ» (ред. от 16.02.10), ст. 1, 4, 6, 6-1, 6-2, 6-3.

[39] Там же, ст. 3, 5.

[40] Анащенко А. Г. Тенденции функционирования банковской системы на современном этапе // Социально-экономические явления и процессы. – 2010. - № 2. – С.17.

[41] Никулина Т. Банковская система России в условиях финансового кризиса // Вестник института экономики РАН. – 2010. - № 1.

[42] Кирсанова М. В. Влияние мирового финансового кризиса на состояние банковского сектора России // Актуальные проблемы гуманитарных и естественных наук. – 2010. - № 7.

[43] ФЗ от 27.10.2009 № 175-ФЗ «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2011 года», ст. 3.

[44] ФЗ от 02.12.1990 № 395-1 (ред. от 15.02.2011) «О банках и банковской деятельности», ст. 11.2.

[45] Указание ЦБ РФ от 30.04.2009 № 2005-У «Об оценке экономического положения банков», глава 1.

[46] В данной главе ведется анализ финансовой устойчивости головного офиса ОАО «Мобилбанк», поскольку агрегированная информация представлена в годовой бухгалтерской отчетности, которая за 2010 год на дату написания курсовой работы еще не была официально опубликована

[47] Указание ЦБ РФ от 30.04.2009 № 2005-У «Об оценке экономического положения банков».

[48] Указание ЦБ РФ от 16.01.2004 № 1379-У «Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов».

[49] Агрегированные показатели были рассчитаны с помощью методики, приведенной на сайте: www.bankir.ru/technology/article/4863803, а также в соответствии с Положением Банка России от 26.03.2008 № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации».

[50] ФЗ от 02.12.1990 № 395-1 (ред. от 15.02.2011) «О банках и банковской деятельности», ст. 11.2.

[51] Информация с офиц. сайта ОАО «Мобилбанк». http://www.mobilbank.ru/ru/mobilbank/home.php/emission

[52] Конечный финансовый результат за 2008-2009 гг. был определен в соответствии с Положением Банка России от 26.03.2008 № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации».

[53] Конечный финансовый результат за 2010 год был определен в соответствии с Указанием Банка России от 8.10.2009 № 2090-У «О внесении изменений в Положение Банка России от 26 марта 2008 года № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации».

[54] Островская И.Я., Соколова Е.М. Об источниках наращивания капитальной базы российских банков в условиях финансового кризиса // Финансовые исследования. – 2010. - № 1. – С. 18.

[55] Основные компоненты данного соглашения более подробно описаны в первой главе настоящей работы

[56] Основные направления единой государственной денежно-кредитной политики на 2011 год и период 2011 и 2012 годов // Центральный банк Российской Федерации. – 2010. – С. 28-29.

[57] Фотиади Н.В. Финансовая устойчивость банков и рекомендации Базеля II // Банковское дело. – 2009. - № 11. – С. 51.

[58] Международная конвергенция измерения капитала и стандартов капитала: Уточненные рамочные подходы // Банк международных расчетов. – июнь 2004. – С. 6.

[59] Тысячникова Н.А. Современный этап перехода российской банковской системы к Базелю II // Банковское дело. – 2009. - № 11. – С. 42-43.

[60] Хольнова Е.Г. Проблемы и перспективы перехода российских банков на международные стандарты положения «Базель II» // Экономические и социальные перемены: факты, тенденции, прогноз. – 2009. - № 3. – С. 71.

[61] Перечень кредитных организаций, давших согласие на раскрытие формы 101 и формы 102. http://www.cbr.ru/credit/transparent.asp

Оглавление

Введение

1. Теоретические основы оценки финансовой устойчивости коммерческих банков

1.1 Финансовая устойчивость коммерческих банков с позиции «Международной конвергенции измерения капитала и стандартов капитала: Уточненные рамочные подходы»

1.2 Методологические подходы к оценке финансовой устойчивости коммерческих банков

1.2.1 Методология оценки финансовой устойчивости коммерческих банков, разработанная Банком России

1.2.1.1 Оценка капитала банка

1.2.1.2 Оценка активов банка

1.2.1.3 Оценка доходности банка

1.2.1.4 Оценка ликвидности банка

1.2.1.5 Оценка качества управления банка

1.2.1.6 Оценка прозрачности структуры собственности банка

1.2.1.7 Характеристика базовых классификационных групп оценки финансовой устойчивости коммерческих банков

1.2.2 Краткая характеристика методики оценки финансовой устойчивости CAMEL(S) и методики В. Кромонова

1.2.2.1 Методика оценки финансовой устойчивости CAMEL(S)

1.2.2.2 Критерии Кромонова оценки устойчивости банка

1.2.3 Сравнительная оценка методов оценки финансовой устойчивости коммерческих банков

2. Влияние мирового финансового кризиса на финансовую устойчивость коммерческих банков

2.1 Анализ тенденций изменения базовых показателей финансовой устойчивости коммерческих банков в кризисный период

2.1.1 Динамика собственного капитала банков

2.1.2 Динамика структуры и качества активов банковского сектора

2.1.3 Динамика ликвидности банковского сектора

2.1.4 Динамика прибыльности коммерческих банков

2.2 Основные меры финансовых и денежных властей по борьбе с воздействием мирового финансового кризиса на банковский сектор экономики

3. Оценка финансовой устойчивости ОАО «Мобилбанк»

4. Совершенствование механизма обеспечения финансовой устойчивости банковского сектора РФ

Заключение

Список литературы

Введение

Состояние современной российской экономики, основу которой составляют различные предприятия малого и среднего бизнеса, во многом зависит от надежности и устойчивости банковской системы. Банковские учреждения, играя роль финансовых посредников, обеспечивающих функционирование в экономике процесса «сбережения – инвестиции», с одной стороны, привлекают во вклады временно свободные денежные средства физических и юридических лиц под определенный процент, тем самым, сохраняя покупательную способность клиентских денег, а с другой – предоставляют данные средства организациям и гражданам, имеющим определенные инвестиционные потребности либо нуждающимся в дополнительных финансовых ресурсах, на условиях срочности, возвратности, платности.

Стабильность банковского сектора во многом предопределяет стабильность экономики в целом и ее успешное развитие. Поэтому первостепенной задачей денежных властей на макроуровне и менеджмента кредитных организаций на микроуровне является обеспечение данной стабильности посредством проведения рациональной денежно-кредитной политики, анализа и мониторинга состояния реального и финансового секторов экономики, снижения всех видов рисков и получения доходов, превосходящих совокупные расходы, что повлечет за собой совершенствование и повышение качества банковских услуг, оказываемых физическим и юридическим лицам. Нерациональная политика в сфере банковского бизнеса не только снизит финансовую устойчивость кредитных организаций, но и, отразившись на деятельности домашних хозяйств и предприятий, повлияет на экономику в целом.

Проблема финансовой устойчивости коммерческих банков особенно в кризисных условиях является одной из важнейших проблем отечественной экономики на современном этапе ее развития.

Целью данной работы является анализ и оценка финансовой устойчивости коммерческих банков.

Для достижения поставленной цели необходимо решить следующие задачи:

· определить основные фундаментальные подходы и методы оценки финансовой устойчивости, которые имеют наиболее широкое практическое применение;

· проанализировать влияние мирового финансового кризиса на устойчивость банковского сектора России, оценив ее по каждому фактору, влияющему на стабильность и надежность банковской системы;

· дать оценку финансовой устойчивости кредитной организации, действующей на территории РФ;

· определить пути развития механизма обеспечения финансовой устойчивости банковского сектора РФ.

Благодаря рассмотрению фундаментальных подходов и базовых методов оценки финансовой устойчивости коммерческих банков удастся выявить основные позиции мирового сообщества по обеспечению стабильности и надежности банковского сектора, а также совокупность факторов, определяющих данную устойчивость во всех ее отношениях, что будет способствовать проведению качественного анализа финансового состояния банковского сектора РФ в условиях глобальных кризисных тенденций. Дедуктивный подход к определению финансовой устойчивости акцентирует внимание на определенном коммерческом банке и продемонстрирует влияние финансового кризиса как на надежность и устойчивость всей банковской системы, так и на финансовое положение конкретной кредитной организации. Проделанная работа в совокупности позволит достаточно глубоко оценить надежность, устойчивость и развитие банковского сектора, чтобы определиться с возможностью совершенствования механизма обеспечения его финансовой устойчивости.

Теоретические основы оценки финансовой устойчивости коммерческих банков

Дата: 2019-12-10, просмотров: 348.