Состояние и изменение собственного и заемного капитала, а также структуры заемного капитала имеет большое значение для инвесторов. Динамика источников имущества предприятия представлена в таблице 2.

Как показывают данные таблицы 2 в структуре источников финансирования организации за три года произошли некоторые изменения. В 2008 году резко увеличилась доля заемного капитала в совокупном капитале организации (с 18,76% до 40,48% или на 21,72 процентных пункта). Соответственно, на столько же снизилась доля собственного капитала. Это произошло в результате значительного увеличения суммы краткосрочных обязательств на 50502 тыс. руб., а они возросли за счет увеличения суммы кредиторской задолженности. Все вышесказанное характеризует отрицательную тенденцию 2008 года. Положительным моментом в этом периоде можно назвать увеличение собственного капитала на 33850 тыс. руб. за счет прибыли отчетного года, и соответствующее увеличение ее доли в собственном капитале на 30,61%.

За 2009 год доля собственного капитала увеличилась на 8,11%. Соответственно, на столько же снизилась доля заемного капитала. Это снижение произошло за счет уменьшения краткосрочных обязательств на 27726 тыс. руб., а они снизились за счет суммы кредиторской задолженности на 70,95% (38448 тыс. руб.). В составе заемных средств обозначились прочие обязательства, но они не повлияли на увеличение заемного капитала.

Величина собственного капитала уменьшилась на 17936 тыс. руб. Это произошло в результате снижения нераспределенной прибыли в 2009 году. Темпы роста источников финансирования в 2008 году превышают темпы роста источников финансирования в 2009 году. В анализируемом периоде произошел перелом в соотношении собственного и заемного капитала в пользу собственного (81,12%).

Таблица 2

Источники имущества ООО «МИКАН» в 2007 -2009 гг.

| Показатели | Абсолютные значения, тыс. руб. | Абсолютные отклонения, тыс. руб. | Темп роста, % | ||||

| 2007 | 2008 | 2009 | 2008 к 2007 | 2009 к 2008 | 2008 к 2007 | 2009 к 2008 | |

| Всего источников финансирования | 75298 | 159650 | 113988 | +84352 | –45662 | 212,04 | 71,40 |

| из них: 1 Собственный капитал | 61169 | 95019 | 77083 | +33850 | –17936 | 155,34 | 81,12 |

| –в % ко всему капиталу | 81,24 | 59,51 | 67,62 | –21,73 | 8,11 | – | – |

| 2 Заемный капитал, всего | 14129 | 64631 | 36905 | +50502 | –27726 | 457,44 | 57,10 |

| – в % ко всему капиталу | 18,76 | 40,48 | 32,38 | +21,72 | –8,1 | – | – |

| в том числе: 2.1 Долгосрочные кредиты и займы | – | – | – | – | – | – | – |

| –в % ко всему заемному капиталу | – | – | – | – | – | – | – |

| 2.2 Краткосрочные обязательства, всего | 14129 | 64631 | 36905 | +50502 | –27726 | 457,44 | 57,10 |

| –в % ко всему заемному капиталу | – | – | – | – | – | – | – |

| в том числе: 2.2.1 Краткосрочные кредиты и займы | – | – | – | – | – | – | – |

| –в % ко всему заемному капиталу | – | – | – | – | – | – | – |

| 2.2.2 Кредиторская задолженность | 14129 | 64631 | 26183 | 50502 | –38448 | 457,44 | 40,51 |

| –в % ко всему заемному капиталу | – | – | 70,95 | – | +70,95 | – | – |

| 2.2.3 Прочие обязательства | – | – | 10722 | – | +10722 | – | – |

| –в % ко всему заемному капиталу | – | – | 29,05 | – | +29,05 | – | – |

Положительно для организации то, что в среднем собственный капитал увеличился, а отрицательно – самый высокий темп роста наблюдается по кредиторской задолженности (457,4%).

Для анализа собственного капитала используются коэффициенты деловой активности, которые представлены в таблице 3.

Таблица 3

Коэффициенты деловой активности ООО «МИКАН» за 2007 – 2009 гг.

| Наименование коэффициента | 2007 г. | 2008 г. | 2009 г. | Абсолютные отклонения 2009 г. к 2007 г. |

| 1 Коэффициент общей оборачиваемости капитала (ресурсоотдача) | 1,50 | 1,85 | 2,16 | +0,66 |

| 2 Коэффициент отдачи собственного капитала (коэффициент оборачиваемости собственного капитала) | 2,02 | 3,12 | 3,19 | +1,17 |

| 3 Коэффициент оборачиваемости кредиторской задолженности | 8,75 | 4,58 | 9,38 | +0,63 |

В период с 2007 г. по 2009 г. ресурсоотдача увеличилась. Значит, в организации быстрее совершался полный цикл производства и обращения, приносящий прибыль. Коэффициент оборачиваемости собственного капитала незначительно увеличился в 2009 г. по сравнению с 2008 г. – на каждый рубль инвестированных собственных средств приходится лишь 0,07 тыс. руб. выручки от реализации. Произошло расширение кредиторской задолженности на 0,63 пункта.

Для анализа структуры собственного капитала, выявления причин изменения отдельных его элементов и оценки этих изменений за анализируемый период составим таблицу 4.

Таблица 4

Динамика структуры собственного капитала ООО «МИКАН» в 2007 – 2009 гг.

| Источники капитала | 2007 г. | 2008 г. | 2009 . | Абсолютные отклонения 2009 г к 2007 г. | Темп роста, % 2009 г. к 2007 г. | ||||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | ||

| Уставный капитал | 83 | 0,14 | 83 | 0,09 | 83 | 0,11 | – | –0,03 | – |

| Добавочный капитал | 57802 | 94,50 | 57802 | 60,83 | 57802 | 74,99 | – | –19,51 | – |

| Резервный капитал | – | – | – | – | – | – | – | – | – |

| Нераспределенная прибыль отчетного года | – | – | 29084 | 30,61 | 6358 | 8,25 | –22726 | –22,36 | 21,86 |

| Итого | 61169 | 95018 | – | 77082 | – | +15913 | – | 126,01 | |

Как видно из таблицы 4 за анализируемый период произошли значительные изменения в структуре собственного капитала

Если в 2007 г. он состоял на 94,50% из добавочного капитала и на 0,14% из уставного, то к концу 2009 г. его состав значительно расширился за счет остатка нераспределенной прибыли.

Размер уставного капитала за анализируемый период не изменился и остался равным 83 т.р., однако его удельный вес в составе источников собственного капитала снизился с 0,14% до 0,11%. Сумма добавочного капитала также осталась неизменной и равна 57802 тыс. руб. Произошло снижение удельного веса добавочного капитала на 19,51%, за счет образования дополнительных источников формирования собственного капитала:

– нераспределенной прибыли отчетного года в размере 6358 тыс. руб.

– нераспределенной прибыли прошлых лет в размере 12839 тыс. руб.

Эти дополнительные источники значительно повлияли на увеличение собственного капитала предприятия. Их удельный вес в его структуре составил соответственно: 8,25% и 16,66%

Структура капитала анализируемого предприятия не несет в себе большого риска для инвесторов, так как предприятие работает преимущественно на собственном капитале.

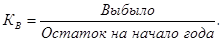

Для того чтобы проанализировать состояние и движение собственного капитала необходимо составить аналитическую таблицу 5.

Таблица 5

Анализ движения собственного капитала ООО «МИКАН» в 2007 – 2009 гг.

| Наименование статей | Коэффициент поступления | Коэффициент выбытия | ||||

| 2007 г. | 2008 г. | 2009 г. | 2007 г. | 2008 г. | 2009 г. | |

| Уставный капитал | – | – | – | – | – | – |

| Добавочный капитал | – | – | – | 0,18 | – | – |

| Резервный капитал | – | – | – | – | – | – |

| Нераспределенная прибыль прошлых лет | – | – | 2,78 | – | 0,21 | 1,61 |

| Фонды социальной сферы | 1,02 | – | – | – | 0,21 | – |

| Резервы предстоящих расходов и платежей | – | – | 1,07 | – | – | – |

| Оценочные резервы | – | – | – | – | – | – |

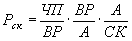

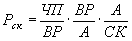

Для расчета коэффициентов поступления и выбытия применялись формулы:  (1)

(1)

(2)

(2)

По данным таблицы 5 видно, что на предприятии практически отсутствует движение капитала. Значения коэффициентов выбытия значительно превышают значения коэффициентов поступления. Это говорит о том, что на предприятии заморожен процесс наращивания капитала. Наращивание средств происходит только по статье нераспределенная прибыль прошлых лет (+2,78 пункта).

Анализ собственных средств предприятия предполагает определение фактического размера средств и факторов, влияющих на их динамику.

Таблица 6

Расчет наличия собственного капитала ООО «МИКАН» за 2007 – 2009 гг.

| Показатели | 2007 г. | 2008 г. | 2009 г. | Абсолютные отклонения 2009 г. к 2007 г. |

| 1 Уставный капитал | 83 | 83 | 83 | – |

| 2 Добавочный капитал | 57802 | 57802 | 57802 | – |

| 3 Резервный капитал | – | – | – | – |

| 4 Фонд социальной сферы | 3284 | 8049 | – | –3284 |

| 5 Нераспределенная прибыль отчетного года | – | 29084 | 6358 | +6358 |

| 6 Нераспределенная прибыль прошлых лет | – | – | 12839 | +12839 |

| Итого источников собственных средств | 61169 | 95018 | 77082 | +15913 |

|

| ||||

| 1 Нематериальные активы | 584 | 296 | 296 | –288 |

| 2 Основные средства | 48726 | 51909 | 62559 | +13833 |

| 3 Незавершенное строительство | 11042 | 25063 | 22306 | +11264 |

| 4 Долгосрочные финансовые вложения | 1,7 | 1,7 | – | – |

| Итого исключается | 60352 | 77268 | 85161 | +24809 |

| Собственные оборотные средства | 817 | 17750 | 8079 | +7262 |

По данным таблицы 6 за анализируемый период собственные оборотные средства предприятия выросли на 7262 тыс. руб. и составили в 2009 г. – 8079 тыс. руб. Положительный показатель собственных оборотных средств говорит об увеличении получаемой предприятием прибыли. Отрицательное влияние на сумму собственных оборотных средств оказало увеличение показателя незавершенного строительства на 11264 тыс. руб.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении.

Таблица 7

Расчет обеспеченности запасов источниками их формирования ООО «МИКАН» в 2007 – 2009 гг.

| Показатели | 2007 г. | 2008 г. | 2009 г. | Абсолютные отклонения 2009 г. к 2007 г. |

| 1 Собственный капитал | 61169 | 95018 | 77082 | +15913 |

| 2 Убыток | – | – | – | – |

| 3 Наличие собственных оборотных средств | –817 | –17750 | +8079 | +7262 |

| 4 Долгосрочные пассивы | – | – | – | – |

| 5 Наличие долгосрочных источников формирования запасов | –817 | –17750 | +8079 | +7262 |

| 6 Краткосрочные кредиты и заемные средства | – | – | – | – |

| 7 Общая величина основных источников формирования запасов | –817 | –17750 | +8079 | +7262 |

| 8 Общая величина запасов | 17442 | 63107 | 18138 | +696 |

| 9 Излишек (+) или недостаток (–) собственных оборотных средств | –18256 | –80857 | –10059 | –8197 |

| 10 Излишек (+) или недостаток (–) долгосрочных источников формирования запасов | –18256 | –80857 | –10059 | –8197 |

| 11 Излишек (+) или недостаток (–) общей величины основных источников формирования запасов | –18256 | –80857 | –10059 | –8197 |

Одним из важных факторов устойчивости финансового состояния предприятия является соотношение запасов и величин собственных и заемных источников их формирования. Анализ обеспеченности запасов источниками проводится на основе таблицы 7.

К запасам ООО «МИКАН» относятся сырье, материалы и другие аналогичные ценности.

Как показывают данные таблицы 7, на анализируемом предприятии существует недостаток собственных оборотных средств, долгосрочных источников формирования запасов, общей величины основных источников формирования запасов и в начал и в конце анализируемого периода. Из этого следует, что у предприятия кризисное финансовое состояние, при котором оно находится на грани банкротства и полностью зависит от заемных источников финансирования. В данной ситуации денежные средства, дебиторская задолженность предприятия и прочие оборотные активы не покрывают его кредиторской задолженности. Единственным источником формирования запасов является собственные средства предприятия, которых не хватает для финансирования материальных оборотных средств, в результате пополнения запасов за счет средств, образующихся при замедлении погашения кредиторской задолженности.

Традиционные методы оценки финансовой устойчивости состоят в расчете коэффициентов, которые определяются на основе структуры баланса предприятия. Коэффициент обеспеченности собственными источниками финансирования показывает, в какой степени материальные запасы имеют источником покрытия собственные оборотные средства.

Таблица 8

Значение коэффициентов, характеризующих финансовую устойчивость ООО «МИКАН» на 2007 – 2009 гг.

| Показатели | 2007 г. | 2008 г. | 2009 г. | Абсолютные отклонения 2009 г. к 2007 г. |

| 1 Коэффициент финансовой независимости | 0,828 | 0,595 | 0,676 | –0,152 |

| 2 Коэффициент финансирования | 4,82 | 1,47 | 2,09 | –2,73 |

| 3 Коэффициент капитализации | 0,21 | 0,68 | 0,48 | +0,27 |

| 4 Коэффициент обеспеченности собственными источниками финансирования | 0,36 | 0,22 | –0,28 | –0,64 |

| 5 Коэффициент финансовой устойчивости | 0,83 | 0,59 | 0,68 | –0,15 |

Как показывают данные таблицы 8, динамика коэффициента капитализации свидетельствует о достаточности финансовой устойчивости организации, так как для этого необходимо, чтобы этот коэффициент был не выше 1,5. Рост коэффициента капитализации составил 0,27. На величину данного показателя влияют следующие факторы: высокая оборачиваемость, стабильный спрос на реализуемую продукцию, налаженные каналы снабжения и сбыта, низкий уровень постоянных затрат. Коэффициент финансовой независимости на анализируемом предприятии упал на 0,152 пункта, но выше критической точки, что свидетельствует о благоприятной финансовой ситуации. Этот вывод подтверждает и значение коэффициента финансирования. Хотя по сравнению с 2007 г. он упал на 2,73 пункта.

У ООО «МИКАН» этот коэффициент очень низок: собственными оборотными средствами покрывалось в конце 2007 г. лишь 36,4% оборотных активов. Хотя это значительно выше показателя за 2009 г. (–0,28). Это говорит о том, что в 2009 г. предприятие нуждалось в собственных оборотных средствах и зависит от заемных средств, которых не имеет.

Предприятие обладает достаточной финансовой устойчивостью, так как показатель финансовой устойчивости выше критического (0,6), но ниже чем в 2007 г. на 0,15 пункта.

Рентабельность собственного капитала является одним из основных показателей эффективности функционирования предприятия, вся деятельность которого должна быть направлена на увеличение суммы собственного капитала.

Таблица 9

Динамика влияния факторов на рентабельность в ООО «МИКАН» в 2007 – 2009 гг.

| Факторы, влияющие на рентабельность | 2007 г. | 2008 г. | 2009 г. | Абсолютные отклонения 2009 г. к 2007 г. |

| 1 Выручка от продажи | 123584 | 295976 | 245675 | +122091 |

| 2 Себестоимость | 100853 | 252924 | 233646 | +132793 |

| 3 Коммерческие расходы | – | – | – | – |

| 4 Управленческие расходы | – | – | – | – |

| 5 Рентабельность (убыточность) продаж | 18,39 | 14,54 | 4,89 | –13,50 |

| 6 Проценты к получению | – | – | – | – |

| 7 Проценты к уплате | – | – | – | – |

| 8 Доходы от участия в других организациях | – | – | – | – |

| 9 Прочие операционные доходы | – | – | – | – |

| 10 Прочие операционные расходы | – | – | – | – |

| 11 Прочие внереализационные доходы | 7408 | 13549 | 9860 | +2452 |

| 12 Прочие внереализационные расходы | 2427 | 5249 | 254 | –2173 |

| 13 Налог на прибыль | 7668 | 10851 | 6979 | –689 |

| 14 Чрезвычайные доходы | – | – | – | – |

| 15 Чрезвычайные расходы | – | – | – | – |

| 16 Чистая рентабельность (убыточность) | 16,22 | 13,68 | 5,69 | –10,26 |

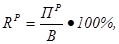

Рентабельность продаж определяется по формуле:

(3) где

(3) где

ПР – прибыль от продаж;

В – объем реализованной продукции.

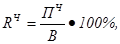

Чистая рентабельность определяется по формуле:

(4) где

(4) где

ПЧ – чистая прибыль;

В - объем реализованной продукции.

По данным таблицы 9 видно, что в отчетном году увеличилась выручка от реализации (+122091 тыс. руб.), себестоимость продукции (+132793 тыс. руб.) и внереализационные доходы (+2452 тыс. руб.), но уровень рентабельности продаж по сравнению с 2007 г. упал на 13,5%, чистая рентабельность на 10,26%.

Деятельность организации в 2009 г. была убыточнее чем в 2007 г.

Кроме коэффициентов рентабельности продаж и чистой рентабельности для анализа собственного капитала используют следующие показатели: рентабельность всего капитала, рентабельность собственного капитала, рентабельность финансовых вложений.

По данным таблицы 10 видно, что рентабельность уменьшились по всем показателям. Так 4,89% прибыли приходится на единицу проданной продукции, что на 13,5% меньше чем в 2007 г. 5,96% прибыли остается у предприятия после выплаты налогов – на 10,25% меньше чем в 2007 г. На 11,53% уменьшился размер чистой прибыли, приходящейся на единицу выручки и составил 5,95%. Экономическая рентабельность показывает, что на предприятии снизилась эффективность использования имущества на 11,53% (=12,84%).

Таблица 10

Показатели рентабельности ООО «МИКАН» (2007 – 2009 гг.)

| Показатели | 2007 г. | 2008 г. | 2009 г. | Абсолютные отклонения 2009 г. к 2007 г. |

| 1 Рентабельность продаж | 18,39 | 14,54 | 4,89 | –13,5 |

| 2 Бухгалтерская рентабельность от обычной деятельности | 16,21 | 13,68 | 5,96 | –10,25 |

| 3 Чистая рентабельность | 16,21 | 13,68 | 5,95 | –10,25 |

| 4 Экономическая рентабельность | 24,37 | 25,37 | 12,84 | –11,53 |

| 5 Рентабельность собственного капитала | 29,42 | 42,62 | 18,98 | –10,44 |

| 6 Затратоотдача | 22,54 | 17,02 | 5,15 | –17,39 |

| 7 Рентабельность перманентного капитала | 29,42 | 42,62 | 18,98 | –10,44 |

Как видно из таблицы 10 так же снизилась эффективность использования собственного капитала и составила 18,98% по сравнению с 2007 г. – 29,42%. 5,15% прибыли от продаж приходится на 1 рубль затрат (–17,39%). Произошло ухудшение в использовании капитала, вложенного в деятельность предприятия на длительный срок.

Рассмотрим структуру пассива баланса ООО «МИКАН» за 2007-2009 гг. в таблице 11.

Таблица 11

Структура пассива баланса ООО «МИКАН» за 2007 – 2009 гг.

| 2007 г. | 2008 г. | 2009 г. | |

| Собственный капитал | 61169 | 95019 | 77083 |

| Задолженность по кредитам и займам | 14129 | 64631 | 36905 |

| Итого | 75298 | 159650 | 113988 |

В таблице 11 рассмотрено влияние задолженности на рентабельность организации. На анализируемом предприятии деятельность финансируется за счет собственного капитала и задолженности по кредитам и займам.

Далее, в таблице 12 показано влияние коэффициента экономической рентабельности (12,84%) на рентабельность собственного капитала в ООО «МИКАН» в 2007 – 2009 гг.

Таблица 12

Влияние коэффициента экономической рентабельности (12,84%) на рентабельность собственного капитала в ООО «МИКАН» в 2007 – 2009 гг.

| 2007 г. | 2008 г. | 2009 г. | Абсолютные отклонения 2009 г. к 2007 г. | |

| Прибыль от продаж, тыс. руб. | 22730 | 43051 | 12028 | –10702 |

| Выручка от продажи | 123584 | 295976 | 245675 | +122091 |

| Активы, тыс.руб. | 61169 | 95018 | 77082 | +15913 |

| Проценты, тыс. руб. | 0 | 0 | 0 | 0 |

| Налог на прибыль (24%), тыс. руб. | 6819 | 12915 | 3608 | –3211 |

| Чистая прибыль, тыс. руб. | 15911 | 30136 | 8420 | –7491 |

| Собственный капитал, тыс. руб. | 61169 | 95019 | 77083 | 15914 |

| Рентабельность собственного капитала, % | 26,01 | 31,72 | 10,92 | –15,09 |

В таблице 12 показано влияние экономической рентабельности на рентабельность собственного капитала. Этот коэффициент представляет собой отношение чистой прибыли к собственному капиталу (т.е. чистая прибыль после уплаты налогов/собственный капитал).

По данным таблицы 12 видно, что доходность собственного капитала уменьшилась на 15,09%. Произошло это за счет снижения экономической рентабельности на 11,53%. Это оказало влияние на уменьшение рентабельности продаж на 13,5% и на уменьшение чистой рентабельности на 10,26%.

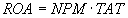

В основу модели Дюпона была заложена жестко детерминированная зависимость

или

или  ,(5)

,(5)

где  - чистая прибыль;

- чистая прибыль;

- сумма активов организации;

- сумма активов организации;

- (объем производства) выручка от реализации.

- (объем производства) выручка от реализации.

В дальнейшем эта модель была развернута в модифицированную факторную модель, представленную в виде древовидной структуры, в вершине которой находится показатель рентабельности собственного капитала (ROE), а в основании – признаки, характеризующие факторы производственной и финансовой деятельности предприятия. Основное отличие этих моделей заключается в более дробном выделении факторов и смене приоритетов относительно результативного показателя. Надо сказать, что модели факторного анализа, предложенные специалистами фирмы Дюпон, довольно долго оставались невостребованными, и только в последнее время им стали уделять внимание.

Математическое представление модифицированной модели Дюпон имеет вид:

,(6)

,(6)

где  – рентабельность собственного капитала;

– рентабельность собственного капитала;

ЧП - чистая прибыль;

А - сумма активов организации;

ВР - (объем производства) выручка от реализации.

СК - собственный капитал организации.

Из представленной модели видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности продаж, оборачиваемости активов и структуры авансированного капитала.

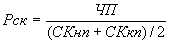

Рентабельность собственного капитала рассчитывается по формуле:

,(7)

,(7)

где  величина собственных средств на начало и на конец периода.

величина собственных средств на начало и на конец периода.

В практике анализа применяется множество показателей эффективности работы предприятия. Показатель рентабельности собственного капитала выбран потому, что он является наиболее важным для акционеров компании. Он характеризует прибыль, которую собственники получают с рубля вложенных в предприятие средств. Этот коэффициент учитывает такие важные параметры, как платежи по процентам за кредит и налог на прибыль.

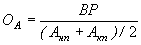

Оборачиваемость активов (ресурсоотдача).

Формула для расчета показателя имеет вид:

,(8)

,(8)

где ВР – выручка от реализации за расчетный период;

Анп, Акп – величина активов на начало и конец периода.

Этот показатель можно интерпретировать двояко. С одной стороны, оборачиваемость активов отражает, сколько раз за период оборачивается капитал, вложенный в активы предприятия, т. е. оценивает интенсивность использования всех активов независимо от источников их образования. С другой стороны, ресурсоотдача показывает, сколько рублей выручки предприятие имеет с рубля, вложенного в активы. Рост данного показателя говорит о повышении эффективности их использования.

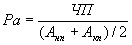

Рентабельность продаж.

Рентабельность продаж также является одним из важнейших показателей эффективности деятельности компании. Он рассчитывается как:

, (9)

, (9)

где  выручка от реализации продукции,

выручка от реализации продукции,

чистая прибыль предприятия.

чистая прибыль предприятия.

Этот коэффициент показывает, какую сумму чистой прибыли получает предприятие с каждого рубля проданной продукции. Иными словами, сколько средств остается у предприятия после покрытия себестоимости продукции, выплаты процентов по кредитам и уплаты налогов. Показатель рентабельности продаж характеризует важнейший аспект деятельности компании - реализацию основной продукции, а также позволяет оценить долю себестоимости в продажах.

Рентабельность активов.

Показатель рентабельности активов рассчитывается по следующей формуле:

, (10) где

, (10) где

чистая прибыль,

чистая прибыль,

Анп, Акп – величина активов на начало и конец периода.

Рентабельность активов - это показатель эффективности оперативной деятельности предприятия. Он является основным производственным показателем, отражает эффективность использования инвестированного капитала. С точки зрения бухгалтерской отчетности этот показатель связывает баланс и отчет о прибылях и убытках, то есть основную и инвестиционную деятельность предприятия, поэтому он является весьма важным и для финансового управления.

Финансовый рычаг (леверидж).

Данный показатель отражает структуру капитала, авансированного в деятельность предприятия. Он рассчитывается как отношение всего авансированного капитала предприятия к собственному капиталу.

, (11) где

, (11) где

- авансированный капитал,

- авансированный капитал,

- собственный капитал.

- собственный капитал.

Представим расчеты рентабельности собственного капитала по традиционной формуле за 2007-2009 гг.

Рск(2007) = ЧП/СК = 15911/61169 = 26%

Рск(2008) = 30136/ 95019 = 31%

Рск(2009) = 8420/77083 = 11%

,(12)

,(12)

где  – рентабельность собственного капитала;

– рентабельность собственного капитала;

ЧП - чистая прибыль;

А - сумма активов организации;

ВР - (объем производства) выручка от реализации.

СК - собственный капитал организации.

Сведем расчеты, полученные по модели Дюпона, в таблицу 13.

Таблица 13

Расчет рентабельности собственного капитала ООО «МИКАН» (2007-2009 гг.)

| Показатель | 2007 г. | 2008 г. | 2009 г. |

| Выручка | 123584 | 295976 | 245675 |

| Активы | 61169 | 95018 | 77082 |

| Чистая прибыль | 15911 | 30136 | 8420 |

| Собственный капитал | 61169 | 95019 | 77083 |

| Оборот активов | 2,02 | 3,11 | 3,19 |

| Рентабельность продаж | 18,39 % | 14,54% | 4,89% |

| Уровень самофинансирования | 1 | 1 | 1 |

| Рентабельность собственного капитала | 26% | 31% | 11% |

Как показывают данные таблицы 13 в структуре источников финансирования организации за три года произошли изменения.

За 2009 год доля собственного капитала увеличилась на 8,11%. Соответственно, на столько же снизилась доля заемного капитала. Это снижение произошло за счет уменьшения краткосрочных обязательств на 27726 тыс. руб., а они снизились за счет суммы кредиторской задолженности на 70,95% (38448 тыс. руб.). В составе заемных средств обозначились прочие обязательства, но они не повлияли на увеличение заемного капитала.

Величина собственного капитала уменьшилась на 17936 тыс. руб. Это произошло в результате снижения нераспределенной прибыли в 2009 году. Темпы роста источников финансирования в 2008 году превышают темпы роста источников финансирования в 2009 году. В анализируемом периоде произошел перелом в соотношении собственного и заемного капитала в пользу собственного (81,12%).

По данным таблицы 13 за анализируемый период собственные оборотные средства предприятия выросли на 7262 тыс. руб. и составили в 2009 г. – 8079 тыс. руб. Положительный показатель собственных оборотных средств говорит об увеличении получаемой предприятием прибыли. Отрицательное влияние на сумму собственных оборотных средств оказало увеличение показателя незавершенного строительства на 11264 тыс. руб.

Из таблицы 13 видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности продаж, оборачиваемости активов и структуры авансированного капитала.

Полученные данные говорят об уменьшении рентабельности собственного капитала.

Дата: 2019-12-22, просмотров: 388.