Аннотация

В работе рассматриваются проблемы организации бюджетного процесса и автоматизации бюджетирования на предприятии.

В теоретической части обсуждается структура бюджета предприятия, а также принципы успешного бюджетирования, этапы постановки, и различные подходы к автоматизации бюджетирования на предприятии. Анализируется рынок автоматизированных систем бюджетирования. Дано подробное описание наиболее известных из них, таких как Comshare MPC, Hyperion Pillar, Oracle Financial Analyzer, Adaytum e.Planning, и др. Уделено внимание истории и перспективам развития программных продуктов автоматизирующих основные бизнес–процессы на предприятии.

Практическая часть работы посвящена организации системы бюджетирования ОАО «ФСК ЕЭС», построенной на базе автоматизированной системы Oracle Financial Analyzer. Рассмотрены основные принципы и структура бюджетной системы организации, проведен анализ финансово-хозяйственной деятельности.

Введение

Более десяти лет назад перед большинством российских предприятий встал вопрос о необходимости внедрения бюджетного управления. На Западе этот финансовый инструмент положительно себя зарекомендовал. Может ли западная практика быть эффективной в российских условиях, и какие методы целесообразнее применять?

Сегодня внедрением, постановкой и модернизацией бюджетного управления занимаются практически все средние и крупные предприятия (в малом бизнесе контроль за движением финансовых ресурсов ведется на высоком уровне). Актуальность применения данной технологии в России подтверждается ростом предложений консалтинговых услуг. Спектр услуг в области управленческого консультирования по вопросам бюджетирования постоянно расширяется. Тем не менее большинство предприятий предпочитают заниматься постановкой бюджетного процесса самостоятельно.

Свою роль играют и особенности корпоративного мышления: распространено мнение, что лучше самих работников предприятия его проблемы никто понять не может. Кроме того, на рынке трудовых ресурсов появляются молодые специалисты, получившие знания о бюджетировании в рамках высшего образования (курс бюджетного управления включен в образовательную программу российских вузов с 2000 г.). Высокая стоимость консалтинговых услуг и отсутствие полной гарантии их эффективности также влияют на выбор участников проекта внедрения бюджетирования на предприятиях.

В любом случае у работников компании для участия в ее проекте гораздо больше преимуществ, нежели у независимых консультантов. Во-первых, они обойдутся предприятию дешевле; во-вторых, непосредственные работники лучше знают специфику своей организации. Кроме того, они напрямую подчинены руководству и у них повышенное чувство ответственности.

Однако самостоятельное внедрение бюджетного управления имеет ряд существенных недостатков. Так, высока вероятность методических ошибок, тогда как привлечение опытных консультантов позволит их избежать. Могут обостриться существующие проблемы в сфере управления, и снизится вероятность их оперативного решения (у консультантов в этом случае вероятность успеха более высокая, так как авторитет и значительная сумма, выплаченная за консультации, привлекают более пристальное внимание менеджмента).

Современные российские предприятия имеют разный уровень развития и разные формы бюджетного управления. Наиболее прогрессивными в этом отношении являются предприятия нефтегазового комплекса, металлургии, торговли и сферы услуг, более консервативны предприятия машиностроительной отрасли и АПК. На принятие решения о внедрении бюджетного управления влияет и масштаб предприятия, поскольку даже незначительные ошибки на крупном предприятии чреваты серьезными финансовыми потерями.

Бюджетное управление является инструментом управления финансовым состоянием предприятия, и как управленческая технология базируется на трех основных компонентах - на технологии бюджетирования, организации бюджетного процесса, автоматизации деятельности предприятия в целом и бюджетного управления в частности.

Сегодня бюджетирование только в редких случаях является инструментом финансового управления. Чаще бюджет используется для констатации уже свершившегося факта (выполнение/невыполнение), выступает в роли одного из показателей для поощрения или наказания персонала, тогда как собственно предупреждения, предотвращения и непосредственного принятия оперативного управленческого решения не происходит. Такое положение можно объяснить рядом факторов. Основная причина, препятствующая развитию бюджетирования на современных предприятиях, заключается в низкой степени автоматизации управления, что напрямую влияет на оперативность поступления информации к менеджменту.

Другая причина обусловлена ролью персонала в бюджетном процессе, так как при наличии всех прочих условий отсутствие у людей чувства вовлеченности в бюджетный процесс и чувства ответственности за исполнение бюджета может сделать всю проведенную работу бесполезной.

У компании, которая хочет преуспеть в конкурентной борьбе, должен быть план стратегического развития. Успешные компании создают такой план не на основе статистических данных и их проекции на будущее, а, базируясь на видении того, какой должна стать компания через определенное время. И только после этого они решают, что следует сделать сегодня, чтобы оказаться в намеченной точке завтра.

В процессе достижения поставленных целей возможны отклонения от заданного маршрута, поэтому на каждом «повороте» предприятию приходится просчитывать различные варианты своих дальнейших действий. Инструментом для таких расчетов и является бюджетирование.

Причем от того, насколько четко руководитель разъяснил для себя само понятие «бюджетирование», напрямую зависит эффект, который предприятие получит в результате внедрения этого финансового инструмента.

Глава I. Бюджетное управление на предприятии

Успешное бюджетирование

Бюджетное управление позволяет повысить эффективность бизнеса от 10% до 30% и снизить прямые расходы на 3-20% за счет совершенствования качества менеджмента, быстрого реагирования на различные ситуации, дополнительных возможностей учета и анализа.

В общем случае постановка бюджетного управления дает:

§ Оперативное управления ресурсами предприятия, оборотными средствами, запасами, повышение эффективности их использования.

§ Оперативное прогнозирование обеспеченности предприятия денежными средствами, улучшение ликвидности.

§ Обоснование необходимости выделения финансовых ресурсов на различные направления хозяйственной деятельности. Оценка инвестиционной привлекательности различных направлений бизнеса.

§ Снабжение всех заинтересованных служб информацией и аналитикой для принятия эффективных управленческих решений;

§ Делегирование ответственности;

§ Повышение "финансовой прозрачности" компании для ее же менеджеров.

§ Укрепление финансовой дисциплины.

§ Установление соответствия между планами и фактическими результатами. Возможность оперативного контроля отклонений и выявления их причин.

§ Согласование различных направлений деятельности, подразделений и проектов на основе единого скоординированного плана (бюджета).

§ Разграничение ответственности между руководителями различных направлений и уровней организационной иерархии за результаты.

§ Оценка и сравнение эффективности различных направлений бизнеса, подразделений, продуктов.

Рассмотрим основные принципы, на которые необходимо обратить внимание компании, рассчитывающей на успешное внедрение бюджетирования.

Три составляющих успеха

Как любая процедура, бюджетирование должно осуществляться по заранее утвержденным правилам. Следовательно, в первую очередь необходимо выработать и утвердить единые правила, на основе которых и будет строиться система бюджетирования: методологию, оформление табличных форм, финансовую структуру и т. д. Следует добиться, чтобы эти правила заработали. И здесь важную роль играет «человеческий фактор».

Нередко менеджеры постановку бюджетирования «встречают в штыки». Одни воспринимают это просто как дополнительную работу, которую им пытаются навязать, другие опасаются, что бюджетирование вскроет недостатки работы их подразделений, третьи вообще могут не понимать, что от них требуется. Чтобы заставить менеджеров исполнять бюджетные процедуры, нужно использовать пресловутый «административный ресурс».

Регламент бюджетирования, сам бюджет, система мотивации – все это нужно утверждать внутрифирменными приказами, за невыполнение которых сотрудников следует наказывать. Таким образом, вторая составляющая бюджетирования – это организационные процедуры.

Третий ключ к успеху – автоматизация всего процесса бюджетирования. На больших предприятиях объем информации огромен, но каким бы значительным он ни был, обработать его нужно вовремя. В современном бизнесе вчерашние данные никому не нужны. Необходим анализ сегодняшних показателей и прогноз на завтра, послезавтра, на месяц вперед и т. д. Автоматизация бюджетирования – это прежде всего автоматизация планирования. По сути, это автоматизация тех процедур, которые расписаны в регламенте по бюджетированию.

Принцип «скольжения»

Непрерывность бюджетирования выражается в так называемом «скольжении». Существует стратегический период планирования, например пять лет. На этот период составляется так называемый бюджет развития, который не следует путать с бизнес-планом. В бизнес-плане должны содержаться не только количественная информация, но и идея бизнеса, маркетинговые исследования, план организации производства и т. д. В принципе, финансовая часть бизнес-плана и представляет собой бюджет развития.

Пятилетний стратегический период планирования включает еще один период длиной в четыре квартала. Причем такой период планирования выдерживается всегда: по прошествии первого квартала к четвертому прибавляется еще один и снова составляется бюджет на четыре квартала. Это и есть принцип «скольжения». Для чего это нужно?

Во-первых, используя «скользящий» бюджет, предприятие регулярно может учитывать внешние изменения (например, инфляцию, спрос на продукцию, ситуацию на рынке), изменения своих целей, а также корректировать планы в зависимости от уже достигнутых результатов. В итоге прогнозы доходов и расходов становятся более точными, чем при статичном бюджетировании. В условиях регулярного планирования сотрудники на местах привыкают к предъявляемым требованиям и соотносят свои повседневные действия со стратегическими целями компании.

Во-вторых, при статичном бюджетировании к концу года значительно снижается горизонт планирования, чего не происходит при «скользящем» бюджете. Например, предприятие, которое раз в год в ноябре утверждает бюджет на год вперед, в октябре располагает планами только на два следующих месяца. И когда появится бюджет на январь, может оказаться, что уже поздно заказывать какие-то ресурсы, заявку на которые нужно было размещать за три месяца до поставки, то есть в октябре.

Утвердили – исполнять!

Утвержденные бюджеты должны исполняться – это одно из основных правил. В противном случае сводится на «нет» вся идея планирования и достижения поставленных целей. За неисполнение надо наказывать, для исполнения – мотивировать.

В то же время, как уже было отмечено выше, бюджетирование в первую очередь основано на здравом смысле. Любая компания может столкнуться с форс-мажорными обстоятельствами, поэтому в регламенте должна быть предусмотрена процедура как плановой, так и экстренной корректировки бюджета. В идеале в бюджет должна быть заложена вероятность наступления любых событий. Для этого можно использовать, например, гибкий бюджет.

Гибкий бюджет составляется по принципу «если – то». То есть гибкий бюджет представляет собой ряд «жестких» бюджетов, основанных на различных прогнозах. В дальнейшем, какие бы события не произошли (военные конфликты, мировой экономический кризис), пересматривать и корректировать бюджет не придется. Нужно будет строго исполнять тот бюджет, который базируется на сбывшемся прогнозе.

От индикативного планирования к директивному

Как часто надо пересматривать бюджет? Ответ на этот вопрос должен содержаться в регламенте. Пересмотр бюджета – такая же регламентируемая процедура, как составление или исполнение бюджета. Для этого все планы должны быть разделены на две категории: предварительные (индикативные) и обязательные (директивные).

Процесс перехода плана из категории «предварительно» в категорию «обязательно» должен включать определенные стадии: корректировку, согласование и утверждение. Длительность всех стадий расписывается в регламенте по бюджетированию. Все это нужно для того, чтобы бюджет был не просто планом, а планом, реальным для исполнения. Добиться от менеджеров выполнения нереального бюджета можно только единожды, если же требовать этого постоянно, менеджер просто уйдет из компании.

К единым стандартам

Все бюджетные формы (таблицы) должны быть одинаковыми для всех центров учета. Особенно это актуально для холдингов, в состав которых входят различные предприятия. Если каждый завод будет использовать свои собственные формы, то у финансовой службы управляющей компании основная доля времени будет уходить на консолидацию данных, а не на планирование и анализ результатов.

Такой же стандартной и основанной на единой методике должна быть процедура заполнения бюджетов на разных предприятиях холдинга, а также на уровнях центров финансовой ответственности в рамках предприятий. Соответственно едиными должны быть и сроки представления бюджетов подразделениями холдинга в управляющую компанию.

Постановка бюджетирования

До постановки бюджетирования на предприятиях часто существуют следующие проблемы:

- отсутствие оперативного (ежедневного, еженедельного) учета и анализа движения денежных средств, финансовых ресурсов, себестоимости продукции;

- отсутствие детального анализа деятельности производственных подразделений компании;

- неясность целей деятельности.

С чего следует начать

Во-первых, постановка бюджетирования на предприятии требует от руководства ответа на наиболее важные вопросы:

- Каковы цели вашего бизнеса?

- Как вы видите будущее вашего предприятия?

Во-вторых, внедрение бюджетирования в большинстве случаев не вызывает положительных эмоций у сотрудников. В целях преодоления сопротивления нововведениям необходимо провести серию обучающих семинаров и тренингов.

В-третьих, постановка бюджетирования на крупном предприятии требует помощи консультантов.

Комплексная автоматизация

Комплексная автоматизация подразумевает одновременное внедрение целого ряда модулей интегрированной системы управления.

Эффективность комплексной автоматизации обычно выше эффективности автоматизации по направлениям. Это объясняется тем, что комплексная интеграция позволяет не только получать информацию о ходе одного или нескольких бизнес-процессов, но и использовать единую базу данных и функций (применять одни и те же алгоритмы расчета и проверки для выполнения схожих задач), а также единый интерфейс.

Однако комплексная автоматизация имеет и недостатки: требует значительных инвестиций, больших временных затрат и очень тщательного планирования. Поэтому комплексную автоматизацию выбирают, как правило, быстро развивающиеся или высокотехнологичные компании.

На что обратить внимание

При принятии решения о внедрении автоматизированной системы управления необходимо помнить, что это такой же инвестиционный проект, как, например, ввод в эксплуатацию новой производственной линии или открытие нового магазина. Соответственно нужно рассчитать все затраты, связанные с внедрением и эксплуатацией системы, оценить выгоды от проекта, спрогнозировать все финансовые потоки, определить рентабельность проекта и сравнить полученный результат с альтернативами (внедрение другой системы или же вообще отказ от автоматизации).

Именно поэтому одной из главных составляющих подготовки к внедрению автоматизированной системы является определение бюджета проекта. В ходе этой работы следует не только рассчитать необходимые расходы, но и определить приоритеты проекта, а также назначить сотрудников, ответственных за каждый этап реализации.

Новый термин из трех букв

Многие OLAP-производители, осознав необходимость в приложениях такого рода, начали создавать версии, специализированные для автоматизации управленческих задач бюджетирования, финансового планирования, анализа и контроля. В этой гонке на лидирующие позиции удавалось выходить в основном тем, кто стал разрабатывать и продвигать приложения полностью специализированные под решение управленческих задач.

Международная компания IDC, специализирующаяся на независимом мониторинге рынка программного обеспечения, объединила такие приложения в новое семейство – BPM (Business Performance Management, т.е. Управление Эффективностью Бизнеса). BPM-системы позволяют связывать воедино такие понятия как миссия компании, стратегия развития, цели, долгосрочные планы, среднесрочные перспективы и конкретные бюджеты на ближайший период. В рамках подобной среды сотрудничества топ-менеджеры могут публиковать черновую версию бюджетов для линейных менеджеров (начальников отделов). Последние начинают дополнять эти цифры своим представлением: могут ли они выполнить эти цели, какие ресурсы им для этого нужны. Система позволяет им видеть и использовать в своей работе отчетность смежных подразделений: на основе планов поставок сырья, оценивать свои возможности по объемам производства и т.п. Далее, откорректированные и дополненные на нижнем уровне цифры агрегируются вновь до общекорпоративного уровня. Весь этот процесс “двунаправленного” бюджетирования итеративно повторяется до тех пор, пока не будет составлен наиболее “реальный” бюджет.

Стоит ли говорить, что благодаря единой среде сотрудничества, каждый работник начинает более четко осознавать свою роль в процессе управления организацией. Достоверность бюджета повышается за счет вовлечения рядовых исполнителей в процесс его составления.

Разумеется, построение такой системы не возможно без мощнейшего механизма консолидации финансовых и количественных данных. Механизма, позволяющего любому подразделению использовать собственную валюту и вместе с тем агрегированный баланс конвертировать в корпоративную валюту. Кроме того, реальный механизм консолидации подразумевает наличие функции “исключения” внутрикорпоративных оборотов. Консолидация в огромной разветвленной структуре – очень трудно контролируемый процесс.

В кризисный момент требуется без промедления перевести организацию на “аварийный бюджет”. При этом времени на пересмотр, согласование и опубликование всех статей бюджета в разрезе всех центров затрат, естественно, нет. Специализированные компьютерные системы класса BPM позволяют вести несколько версий бюджета или финансового плана организации и, при необходимости, оперативно переключать все структурные подразделения на новую версию.

Аналитическая функциональность BPM-приложений обеспечивает возможность составления отчетности “на лету”: любой элемент существующих измерений можно с помощью мыши положить в аналитическое окно и прямо на экране создать свой “куб” данных. Так называемые “контрольные агенты” BPM вовремя обнаруживают отклонения фактических показателей от их плановых величин и оповещают об этом. Сбывается мечта любого директора – когда можно придя с утра на работу, включить компьютер и увидеть там сразу же все болевые места вверенного тебе предприятия, сфокусировать свое внимание на тех местах, где возникли отклонения. А если менеджер уже сработался с системой, то она ему сможет предложить даже некоторые возможные варианты решения возникших проблем.

Смешать! Но не взбалтывать!

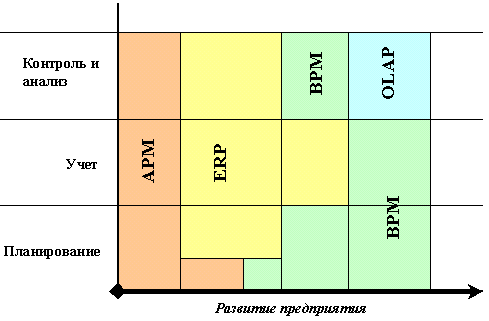

На рис. 3 представлена диаграмма интеграции специализированных программных приложений, позволяющая примерно оценить применимость тех или иных классов приложений в зависимости от размера предприятия. Горизонтальная ось “Размер предприятия” может быть выражена в объемах продаж, рыночной стоимости или, скажем, количестве персонала. Она не содержит градаций, так как диаграмма призвана изобразить тенденцию роста, а не конкретные его показатели. Со столь же высокой степенью условности выделены следующие классы приложений:

Рис. 3. Диаграмма интеграции специализированных программных приложений

АРМ (автоматизированные рабочие места) – автоматизированные рабочие места. В данном контексте могут представлять собой более-менее комплексную систему, состоящую или из отдельных “доморощенных” подсистем, или из какого-то стержневого приложения низшего по отношению к ERP класса, или даже из электронных таблиц Excel. Для малых предприятий, где все управление финансами осуществляется одним - двумя специалистами, один из которых главный бухгалтер, зачастую вполне достаточно скомбинировать приложение класса “1С” с электронными таблицами для покрытия практически всех управленческих задач. Процессы бюджетирования (или бюджетного планирования) на таких предприятиях обычно производятся генеральным директором в электронных таблицах.

ERP (enterprise resource planning) – информационная система управления ресурсами предприятия. В системах такого класса ведется операционный (управленческий) и бухгалтерский учет, осуществляются функции производственного планирования и планирования поставок. Среди наиболее известных западных систем подобного класса представленных в России можно назвать Axapta, Baan, J.D. Edwards, R/3.

BPM (Business Performance Management) – информационная система, предназначенная для автоматизации процессов управленческого планирования и контроля – тех самых “стыковых” задач. Ориентированное на решение задач финансового управления, такое приложение является, по сути, OLAP-системой с характеристиками ERP (возможность многопользовательского ввода информации, поддержка исполнения бизнес-процессов, потоков работ и регламентов). Наиболее известные западные системы этого класса, представленные у нас, это Comshare MPC, e.Planning, Hyperion Pillar, Oracle Financial Analyzer.

OLAP – средство аналитической обработки данных в реальном режиме времени. В отличие от BPM, OLAP-приложения не “заточены” ни на какие конкретные задачи, хотя некоторые формы встроенной бизнес-логики (готовые аналитические отчеты, перечень бизнес-объектов и т.п.) в этих приложениях иногда присутствует. Для того чтобы охарактеризовать данный класс систем, а не в целях обзора рынка, можно так же привести несколько названий: BusinessObjects, Essbase, Oracle Express, SAS и многие другие.

Как видно из рисунка, главное в интеграционном процессе – трезвая оценка текущего размера предприятия и четко взвешенный баланс выбираемых для его автоматизации приложений. Немаловажно, чтобы каждое в отдельности приложение имело большой запас расширения – было бы данному предприятию, что называется, “на вырост”. Описание подводных камней интеграции может легко привести к написанию отдельной статьи. Целью же представления нашей интеграционной диаграммы было – отвести каждому классу свою роль. При чем, роль эта вовсе не так мала, как может показаться, например, в случае с ERP-системами, изначальная маркетинговая позиция которых предполагает покрытие всех ячеек подобной матрицы. Доля продаж ERP-систем во всем мире по отношению к общему объему рынка программных приложений, автоматизирующих управленческие функции, в последнее время значительно уменьшилась. Но уменьшение это носит только относительный характер. Общая доля рынка информационных технологий выросла в разы! Просто и производители программного обеспечения и потребители их продуктов поняли, что создание единой системы “на все случаи жизни” объективно не возможно.

С чего же начать?

Если предприятие только планирует построение корпоративной системы, следуя логике последовательности фаз управления, можно рекомендовать начать с автоматизации функций бюджетирования и финансового планирования. Используя для этого BPM-приложение, фактические данные можно будет вводить вручную либо импортировать из существующих электронных таблиц. Помимо чисто прикладных функций, BPM обладает еще и интегрирующим свойством, позволяющим объединять в единую информационную среду все имеющиеся на предприятии АРМы и элементы “островковой” автоматизации. Такой проект, с одной стороны, приучает сотрудников к коллективной работе и приносит реальный управленческий эффект; с другой – не является пока еще полномасштабной автоматизацией ежедневных операций со всеми вытекающими от сюда последствиями (большие сроки внедрения, болезненный реинжиниринг бизнес-процессов, смена корпоративных стандартов, не полный охват и т.п.). Поработав в такой системе, предприятие становится более подготовленным к продолжению строительства корпоративной системы управления путем внедрения MRP и ERP приложений.

Конечно же, построения корпоративной системы управления – процесс индивидуальный для каждого конкретного предприятия. И в этом нелегком деле самой неправильной тактикой может стать чрезмерная осторожность, многолетние “выборы” программ и нежелание принимать решение о начале работ. Еще ни один бизнес не стал успешным без системы.

CPM решения

Наиболее известные в настоящее время системы класса CPM (Corporate Performance Management), позволяющие структурировать и автоматизировать основные процессы управления — Comshare MPC, Hyperion Pillar, Oracle Financial Analyzer, Adaytum e.Planning, и др.

Comshare MPC

Наиболее современной из систем CPM является Comshare MPC — программный продукт американской компании Comshare Inc. Компания Comshare образована в 1966 году и является одним из старейших поставщиков OLAP-продуктов, первые ее программы появились еще в 1982 году. Эти исторические корни во многом определили и идеологию системы Comshare MPC. Строго говоря, продуктом для бюджетирования следует считать систему BudgetPLUS, являющуюся одним из центральных приложений Comshare MPC. Но эта компонета настолько прочно интегрирована с другими приложениями, что рассматривать ее отдельно не имеет смысла.

Модульное приложение Comshare MPC 5.0

MPC — главный продукт Comshare для управления эффективностью бизнеса. MPC версии 5.0 (вышедший в октябре 2002) поддерживает полный цикл управления эффективностью бизнеса. Основные нововведения продукта: бюджетирование по сотрудникам и ресурсам, расширение возможностей финансовой консолидации, а также более четкая интеграция с продуктами платформы Microsoft Business Intelligence.

Цикл финансовой обработки

Comshare MPC — это Web-решение со встроенной финансовой аналитикой, поддерживающее полный цикл управления эффективностью бизнеса и обеспечивающее в едином интегрированном приложении все основные функции, которые могут быть необходимы компаниям для управления бизнесом. Comshare MPC поможет смоделировать бизнес-планы, связать стратегии с бюджетами, автоматизировать глобальную финансовую консолидацию, сгенерировать статистически точные бюджеты и планы, создать отчеты и провести анализ данных удобными и понятными способами. И тогда цикл планирования, прогнозирования, отчетности, анализа и настройки позволит менеджерам управлять ключевыми бизнес-целями в рамках всей компании, быстро обнаруживать и устранять отклонения, регулировать стратегии и заново прогнозировать результаты в реальном времени.

Архитектура приложения

В Comshare MPC нет привязки к определенной базе данных, поэтому приложение может функционировать как на реляционной БД, так и на многомерных платформах, что позволяет клиентам Comshare сократить вложения в технологическую инфраструктуру и подготовку специалистов, упрощая поддержку и сводя к минимуму потребность в обучении.

Модульный подход

Благодаря такому уровню интеграции продукт оставляет целостное впечатление, что выделяет его на фоне разработок конкурирующих фирм, которые либо делают то же самое, но с использованием нескольких приложений, либо решают лишь часть задач управления эффективностью бизнеса.

Дополнительные модули

Вместе с продуктом предлагается два дополнительных модуля. Модуль Production Reporting (Отчетность по производству) использует продукт Crystal Reports, автоматизирует процесс создания, распространения и поддержки форматированных отчетов. Предоставляются шаблоны отчетов, а с помощью дизайнера Crystal Reports можно создавать свои собственные. Шаблоны связываются с конкретными представлениями данных для создания множественных отчетов, которые затем объединяются в книги. Отчеты генерируются в форматах Crystal Reports, HTML или Excel.

Интерфейс системы

Система имеет веб-интерфейс, построенный на основе приложений Java. Это несколько утяжеляет ее (повышаются требования к сети, клиентским компьютерам), но помогает частично избавиться от крайне бедного оформления, присущего веб-интерфейсам. Графические представления весьма разнообразны, используются нестандартные средства отображения данных.

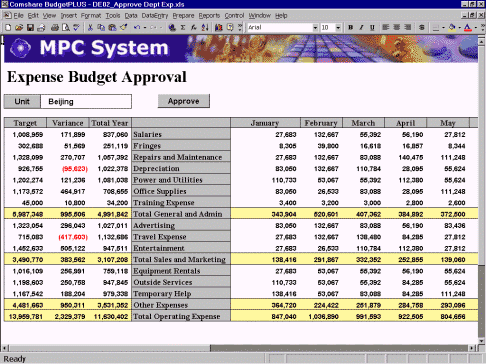

Рис.4 Диалоговое окно Comshare MPC-Expense Budget Approval

Comshare MPC интегрирована со многими ведущими корпоративными системами. Средним компаниям может быть также интересна интеграция с такими легкими системами как 1С:Бухгалтерия.

Клиентское приложение, выполненное на основе MS Excel, облегчает обучение пользователей работе на новом программном обеспечении. Внедрение системы Comshare MPC по оценкам разработчиков занимает от двух до четырех месяцев.

Достоинства. Этот продукт выделяется богатыми возможностями для создания отчетов - к услугам пользователя предлагается множество графиков и таблиц. Система очень наглядна: в ней можно задать цветовое выделение отклонений значений от заданных. Например, отклонение на 10% будет выделено розовым, на 15% - зеленым, а на 20% - красным. При работе с многостраничными консолидированными отчетами это особенно удобно: вы можете обращать внимание только на проблемные показатели. Сказанное касается и показателей, которые вычисляются по формулам, например оборачиваемости или ликвидности. Кроме того, система позволяет создавать довольно сложные модели и корректно работать с удаленными филиалами.

Недостатки. Comshare построена несколько необычно - состоит из большого числа отдельных модулей. Поэтому, чтобы, например, рассчитать оборачиваемость активов, придется запустить первый модуль, в котором нужно нарисовать схему движения активов, затем во втором модуле составить формулу, в третьем - создать отчет и т. д. Через несколько часов работы такая последовательность действий может вызывать раздражение.

Клиентами Comshare в основном являются торговые, производственные, финансовые организации (в том числе банковские, страховые и лизинговые). Среди российских пользователей системы Сomshare MPC — Соликамский магниевый завод, комбинат «Акрихин», «КМББанк», «КомиАрктикОйл», «Чайковский текстиль», ПГ «Ричел», «ОПТИМАТелеком», «Самарателеком», Сыктывкарский фанерный завод и другие.

Аналитические возможности

Организация данных по аналитическим направлениям предоставляет возможность классифицировать информацию таким образом, чтобы бюджет отражал специфику бизнеса. Например, в качестве аналитических направлений (справочников) могут быть заданы план счетов, номенклатура производимой продукции, финансовая структура компании, справочники клиентов, поставщиков, ресурсов, проектов и др. Кроме того, Hyperion Pillar позволяет создавать атрибуты, объединяющие элементы справочников по различным категориям в соответствии с их иерархией и необходимостью группировки. При этом сохраняется возможность получать отчеты по любому критерию, с детализацией информации в зависимости от конкретных управленческих задач.

Контроль исполнения бюджета

Система разрешает контролировать исполнение бюджета путем сравнения плановых и фактических показателей, а также анализировать причины возникающих отклонений.

Отчетность

Система содержит встроенные средства формирования отчетности, включая отчет о прибылях и убытках, балансовый отчет и отчет о движении денежных средств. Кроме того, пользователи могут создавать собственные отчеты с применением встроенного инструментария.

Финансовое моделирование

Финансовый Анализатор обеспечивает решение широкого спектра задач финансового управления благодаря встроенным средствам моделирования. Результаты анализа типа "что-если" согласно построенным моделям отображаются незамедлительно. Обширная библиотека встроенных функций помогает пользователям строить прогнозы и рассчитывать коэффициенты эффективности. При выполнении анализа пользователи могут объединять информацию из главной книги с другими данными для создания, последующего использования и распространения новых финансовых показателей. Модели характеризуются контролируемой независимостью, которая позволяет определять различные детальные соотношения между бюджетными статьями для различных подразделений и сценариев, в то же время применяя одинаковые правила вычисления для общих или консолидированных показателей.

Гибкая сетевая архитектура

Сегодняшние системы управления финансами наиболее эффективны, если они используются не только сотрудниками финансовых департаментов. Организациям нужно собирать данные различных подразделений и поставлять финансовую информацию различным пользователям, зачастую распределенным территориально. Работая в архитектуре Интернет/интранет, Финансовый Анализатор предлагает средства сбора и анализа финансовых данных в организации любого, в том числе глобального, масштаба. Пользователи могут выбирать различные варианты клиентской части - это может быть собственно интерфейс Финансового Анализатора, электронные таблицы или рабочие места в Web, в зависимости от нужд и специфики организации. Разнообразие вариантов конфигурации системы позволяет адаптировать уникальную распределенную архитектуру Финансового Анализатора под потребности и месторасположение пользователей. Гибкий доступ и масштабируемая архитектура дает этому распределенному приложению вычислительную мощь, производительность и управляемость, требуемые для обработки больших объемов данных и решения сегодняшних и будущих задач финансового управления.

Достоинства. OFA является самым многофункциональным инструментом моделирования бюджетов. Эта система позволяет применять формулы любой степени сложности и проводить анализ данных в любом разрезе (например, анализ доходности компании за квартал по каждому продукту с разбивкой по региональным дилерам).

В системе OFA одновременно могут работать сотрудники, находящиеся в различных городах, что очень важно для компаний с множеством филиалов. Правда, для передачи данных придется установить в каждом филиале отдельный сервер.

Недостатки. Поскольку интерфейс программы не очень нагляден, работа в OFA требует сложной и дорогостоящей настройки. Кроме того, система не полностью переведена на русский язык - практически весь раздел "Помощь" доступен только в английском варианте.

В OFA не развиты средства документирования модели, то есть разработанную модель сложно описать с помощью встроенных инструментов, например получить условную схему модели в виде рисунка или таблицы. Это серьезная проблема, которая встает особенно остро при смене персонала: если в компании нет аналитика, который занимается описанием всех моделей, объяснить новому сотруднику подробности вашей бюджетной инфраструктуры будет сложно.

Наконец, в OFA полностью отсутствуют встроенные средства, позволяющие вести документооборот. Из-за того, что система рассчитана на большое количество пользователей, возникают определенные трудности: например, начав работать с бюджетом, вы не будете знать, внесены ли туда данные того или иного отдела. Поэтому для организации коллективной работы необходимо использовать дополнительное программное обеспечение. Причем хорошо знакомыми MS Outlook или Lotus Notes тут не обойтись - придется устанавливать достаточно дорогостоющую специализированную систему документооборота, например Documentum.

Adaytum e.Planning

Система Adaytum e.Planning от компании Adaytum входит в спектр решений для управления финансами и оценки эффективности деятельности предприятия. Данная система не является унифицированным решением для любых компаний: архитектура e.Planning оптимизирована для решения разнообразных задач планирования. Сбор информации осуществляется с использованием реляционных баз данных, в то время как аналитический инструментарий и функции построения отчетности созданы на базе OLAPтехнологий. При использовании e.Planning данные хранятся в едином источнике, система обеспечивает полный набор возможностей для выполнения всего спектра задач планирования. е.Planning легко интегрируется с ERP, CRM и другими приложениями за счет архитектуры Windows DNA (Microsoft Windows Distributed interNet Application Architecture).

Adaytum e.Planning - современное решение на основе Интернет-технологий, предоставляющее возможности планирования, бюджетирования, прогнозирования, моделирования и формирования отчетности в едином интегрированном приложении. Полноценное бизнес-планирование включает в себя планирование "сверху-вниз" и бюджетирование и прогнозирование "снизу-вверх".

Функциональная полнота системы находится на высоком уровне, что объясняется очень просто - компания Adaytum является одной из самых старых компаний, занимающихся бюджетным управлением, а ее решения входят в число наиболее популярных в мире.

Первоначальные версии этой системы (тогда она еще не имела приставки "e."), были ориентированы на средние компании и не имели сложного инструментария для управления данными. Однако новая версия существенно продвинулась в этом направлении. Функционал e.Planning можно условно разделить на три части: инструментарий для обеспечения распределенной подготовки данных, аналитическое ядро и модули подготовки отчетов. Первый и последний модули - типичные интернет-приложения, обеспечивающие удаленный доступ к данным, по первому впечатлению можно предположить, что в этом отношении никаких существенных недостатков у системы нет.

Ядро, обеспечивающее непосредственную работу с бюджетом, сохранило на себе некоторые следы старых версий программы. Работа над составлением бюджета не слишком автоматизирована. Это означает, что система не позволит сделать бюджет полностью "динамическим", затрудняется what-if анализ, но, с другой стороны, значительно снижается трудоемкость внедрения системы.

Решение Adaytum e.Planning было специально разработано для того, чтобы упростить согласование интересов различных бизнес-подразделений компании и помочь организации привести в соответствие планирование "сверху вниз" и прогнозирование "снизу вверх".

Adaytum e.Planning состоит из трех модулей, каждый из которых оптимизирован в соответствии с распределением ролей участников процесса планирования:

· e.Planning Analyst обеспечивает финансовых менеджеров возможностями для определения процессов, моделей и информации, используемых в планировании, бюджетировании и прогнозировании, а также позволяет осуществлять эффективное распределение шаблонов между участниками процесса планирования.

· e.Planning Contributor предоставляет собой Интернет-шаблоны для сбора информации от сотен и даже тысяч участников процесса планирования. Шаблоны являются составными частями глобальной модели и строго настроены под ролевые функции того или иного участника процесса планирования. Модуль e.Planning Contributor не требует от пользователей дополнительного обучения.

· e.Planning Reporter предоставляет пользователям возможности доступа и обработки информации на основе разнообразных, построенных на основании отчетов, опций, а также публикации отчетов через Интернет.

Практически весь интерфейс системы, связанный со сбором и представлением данных, выполнен в среде Internet Explorer. Это также существенно упрощает развертывание системы в случаях с географически распределенным управлением. Для распределенной работы над бюджетами в системе сделано очень многое, по этому параметру ее можно поставить на первое место среди аналогичных решений, есть специальный инструментарий для удаленного контроля за подготовкой и согласованием бюджетов и другие подобные сервисы (в принципе, такой контроль возможен во всех распределенных системах, но сделан он менее цельным и удобным).

В то же время локальное использование системы по сравнению с предыдущими версиями, а также по сравнению с ее основными конкурентами, несколько затруднено. Причем со временем данный продукт явно имеет тенденцию к "утяжелению" и может быть рекомендован все более и более крупным компаниям (соответственно, становясь менее привлекательным для фирм меньшего размера).

Достоинства. В этой системе хорошо организовано ведение документооборота: регламенты работы и схемы движения документов удобно рисовать с помощью мышки. Как и в OFA, созданную модель можно разделить на модели по определенному классу аналитических уровней (например, по ЦФО, по затратам и т. д.), что хорошо для больших предприятий. Очень удобно контролировать исполнение бюджета - в столбцах отражаются плановые и фактические значения показателей и темпы их изменения. И сама программа, и раздел "Помощь" русифицированы.

Недостатки. Во-первых, производительность системы несколько ниже, чем, скажем, у OFA. Во-вторых, с помощью стандартных средств, имеющихся у системы, можно просмотреть либо суммарные значения, либо детализированные.

Продукты Adaytum используют компании BMW, MercedesBenz, Dr.Pepper/Seven Up и др.

ИНЭК/Бюджетирование

Отечественная разработка ИНЭК/Бюджетирование представляет собой компьютерную модель, предназначенную для взаимоувязанного планирования:

· экономических (выручка, себестоимость, прибыль, налоги, чистая прибыль),

· финансовых (задолженности, денежные потоки, остатки денежных средств)

· имущественных (остатки имущества, закупки, расход и/или реализация) параметров предприятия.

Для оценки финансового состояния предприятия используется горизонтальный и вертикальный анализ:

· пассивов и активов аналитического баланса (относительные и абсолютные изменения в структуре имущества и источниках его формирования);

· прибылей и убытков (финансовые результаты);

· притока и оттока денежных средств;

· эффективности, характеризующей рентабельность деятельности и доходность вложений (рентабельность деятельности и капитала, оборачиваемость активов и элементов оборотного капитала);

· платежеспособности, выявляющей способность предприятия расплатиться с текущими долгами и вероятность его банкротства в ближайшее время (коэффициент покрытия, промежуточный коэффициент покрытия, срочная и абсолютная ликвидность, интервал самофинансирования, коэффициент Бивера, показатель Альтмана и др.);

· финансовой устойчивости, характеризующей степень независимости предприятий от внешних источников финансирования (уровень собственного капитала, соотношение заемного и собственного капитала, коэффициент покрытия внеоборотных активов собственным и долгосрочным заемным капиталом);

· рыночной оценки предприятия, дающей возможность сравнить его рыночную стоимость с балансовой стоимостью.

При работе с программой имеется возможность не только проводить финансовый анализ на основе рассчитанных аналитических таблиц и графиков, но и получить автоматически подготовленное в текстовом виде подробное Заключение по финансовому состоянию предприятия (15-16 страниц таблиц и текста).

При оценке эффективности деятельности предприятий предусмотрена возможность сравнения достигнутых предприятием финансовых показателей с отраслевыми нормативными (рекомендуемыми) значениями, т.е. проведение постоянного бенчмаркинга. Программа позволяет отобразить баланс и отчет о прибылях и убытках предприятия на русском и английском языках в стандартах GAAP-USA и IAS, принятых в странах ЕС.

Программа способна консолидировать данные нескольких вариантов и анализировать интегрированные варианты.

Результатами расчетов являются: прогноз прибылей и убытков (форма № 2), прогноз потоков и остатка денежных средств (бюджет предприятия), прогноз баланса (форма № 1), расчет налогов, аналитические формы.

Решение от ИНЭК нельзя назвать программным продуктом в том смысле, в котором это относится к другим системам. Это программно-методическая разработка, состоящая из набора шаблонов для MS Excel (причем для каждого клиента предполагается существенная доработка шаблонов, а иногда и написание новых), а также методология внедрения. Но хотя и возникает ощущение, что продукта, как такового, просто нет, а есть предложение консалтинговых услуг, по сути, такой вариант мало отличается от процедур внедрения на базе более специализированных программ.

Из выбора такой простой программной базы следует ряд очевидных преимуществ и недостатков.

Достоинства: Низкая базовая стоимость. В нее не будет входить цена дорогих лицензий на программы, стоимость складывается, главным образом, из услуг по внедрению.

Высокая гибкость в построении финансовых расчетов. Поскольку структура данных не формализована и не ограничивается программным ядром, то на стадии внедрения консультанты могут создавать любые, сколь угодно сложные конструкции, приспосабливая таблицы под требования клиента.

Недостатки: Плохая организация групповой работы. Excel не имеет для этого никаких средств. Чтобы скомпенсировать это, разработчики создают различные инструменты групповой работы под конкретных заказчиков, такие решения сильно отстают в изящности и возможностях от специализированных систем.

Низкая гибкость и масштабируемость. Так как в основе системы лежит не настоящий гиперкуб, а его имитация, внесение изменений в построенную модель требует значительных усилий.

Перспективы рынка CPM

Рынок CPMсистем совершенствуется, соответствуя все усложняющимся требованиям клиентов. Одно из таких требований — внедрение интегрированной CPMсистемы. Так, только некоторые директора подтверждают, что их менеджеры знают, какие стратегические задачи стоят перед организацией, а значит, как должен быть выстроен бюджет. Соответственно, стратегическое и бюджетное управление должны быть увязаны. Эта тенденция наиболее характерная, нашедшая отражение даже в смене названия класса систем, ставших системами повышения эффективности бизнеса (CPM или BPM).

Кроме того, можно говорить о расширении функциональности таких систем. Часто пользователи информационных систем сталкиваются с ситуацией, когда у них слишком много данных, но нет информации, им нужно большое количество аналитических отчетов, есть необходимость, но нет возможности моделирования ситуаций. Таким образом, наличие в системе возможностей для скользящего бюджетирования и прогнозирования, присутствие продвинутых аналитических функций становится все более востребованным.

Все более актуальным становится вопрос повышения эффективности инвестиций в технологии. Именно поэтому на первый план выходит использование приложений, работающих на промышленных БД, построенных на известных, широко применяемых технологиях, что позволяет с легкостью интегрировать их с любыми ERP или учетными системами.

Бюджетная классификация

Бюджетной классификацией является группировка бюджетных поступлений и бюджетных выплат всех уровней бюджетной системы ОАО «ФСК ЕЭС», используемая для составления и исполнения бюджетов и обеспечивающая сопоставимость показателей бюджетов всех уровней бюджетной системы.

Бюджет составляется в разрезе следующих классификаций:

- видов деятельности;

- форм расчетов;

- соотношений сроков платежей и сроков оказания услуг;

- структурных подразделений.

Классификация поступлений и выплат по видам деятельности

По видам деятельности поступления классифицируются на:

- поступления от основной деятельности - выручка от оказания услуг по передаче электроэнергии по единой национальной сети, услуг по присоединению потребителей к сети, прочие поступления, связанные с основной деятельностью;

- поступления от инвестиционной деятельности - выручка от реализации имущества, доходы, связанные с долгосрочными финансовыми вложениями, поступления, связанные с реализацией инвестиционных проектов.

- поступления от финансовой деятельности – поступления, связанные с краткосрочными финансовыми вложениями, выручка от реализации ценных бумаг ранее приобретенных на срок до 12 месяцев.

По видам деятельности расходы классифицируются на:

- расходы основной деятельности - расходы на оказание услуг по передаче электроэнергии по единой национальной сети, по присоединению потребителей к сети (расходы, связанные с содержанием исполнительного аппарата, расходы, связанные с финансированием деятельности филиалов, общие расходы, связанные с основной деятельностью, погашение займов и кредитов, связанных с финансированием основной деятельности);

- расходы инвестиционной деятельности - расходы по финансированию утвержденной инвестиционной программы.

- расходы финансовой деятельности - расходы, связанные с обслуживанием краткосрочных финансовых вложений.

Классификация поступлений и выплат по формам расчетов - группировка поступлений и выплат в зависимости от форм расчетов: денежными средствами в наличной и безналичной форме, векселями и др.

Классификация поступлений и выплат по соотношению сроков осуществления платежей и времени оказания услуг

По срокам поступления классифицируются на:

- авансы полученные (возникновение кредиторской задолженности) - срок поступления денежных средств находится в текущем плановом периоде, а дата оказания услуг находится в следующих плановых периодах;

- текущие поступления - срок поступления денежных средств и дата оказания услуг находятся в текущем плановом периоде;

- погашение дебиторской задолженности - дата оказания услуг находилась в предыдущих плановых периодах, а дата поступления денежных средств находится в текущем плановом периоде.

По срокам выплаты классифицируются на:

- авансы выданные (возникновение дебиторской задолженности) - срок расходов средств находится в текущем плановом периоде, а дата оказания услуг находится в следующих плановых периодах;

- текущие выплаты - срок осуществления расходов и дата оказания услуг находятся в текущем плановом периоде;

- погашение кредиторской задолженности - дата оказания услуг находилась в предыдущих плановых периодах, а дата осуществления выплат находится в текущем плановом периоде.

Классификация поступлений и оплат по структурным подразделениям ОАО «ФСК ЕЭС» - группировка поступлений и выплат по структурным подразделениям, являющимся курирующими подразделениями соответствующих поступлений и выплат денежных средств, согласно выполняемым функциям.

Исполнение бюджетов

Исполнение бюджета производится на основании платежного календаря, составленного Департаментом экономического планирования и бюджетирования, на месяц в разбивке по декадам и дням.

Исполнение бюджета по поступлениям предусматривает зачисление выручки от оказания услуг по передаче электроэнергии по единой национальной электросети и по присоединению потребителей к сети на единый счет бюджета (расчетный счет ОАО «ФСК ЕЭС»).

Исполнение бюджетов по выплатам происходит в пределах фактического наличия денежных средств с учетом санкционированного

Бюджетным комитетом привлечения овердрафта по расчетному счету ОАО «ФСК ЕЭС» в пределах совокупного лимита для получения ссуд, займов, кредитов, установленного Советом директоров ОАО «ФСК ЕЭС», согласно «Положению о политике и порядке принятия решений, касающихся получения и выдачи (предоставления) ссуд, займов, кредитов, залога и поручительств».

Консолидированный отчет об исполнении бюджета ОАО «ФСК ЕЭС» с Приложениями бюджетов по уровням бюджетной системы и пояснительной запиской представляются Департаментом экономического планирования и бюджетирования на рассмотрение и утверждение Председателю Правления ОАО «ФСК ЕЭС».

Бюджетный контроль

Контроль за исполнением бюджета Общества осуществляет Департамент экономического планирования и бюджетирования.

При контроле за исполнением бюджета Департамент экономического планирования и бюджетирования использует результаты мониторинга дебиторской и кредиторской задолженностей.

Департамент экономического планирования и бюджетирования

может осуществлять проверку целевого использования финансовых ресурсов

любого уровня бюджетной системы ОАО «ФСК ЕЭС». Департамент экономического планирования и бюджетирования имеет право осуществить блокировку расходов при выявлении фактов нецелевого использования бюджетных средств до решения Правления ОАО «ФСК ЕЭС» о продолжении дальнейшего финансирования.

Заключение

В последние годы бюджетированию в России уделяется большое внимание: опубликовано и написано множество статей и учебников. Но, несмотря на это предприятий, внедривших бюджетирование не так много. Данное обстоятельство обусловлено множеством причин, одной из которых, на мой взгляд, является непредсказуемость политической и социально-экономической обстановки в стране.

У российских предприятий очень много времени и сил уходят на то, чтобы проследить за всеми изменениями, в том числе и в налоговом законодательстве, и как-то приспособиться к ним. В данной ситуации руководителям необходимо понять, что бюджетирование - не роскошь, а один из возможных способов предотвращения кризиса.

В своей работе я дала определение понятию бюджетирования, подробно рассмотрела структуру и последовательность формирования бюджета предприятия, а также возможные подходы к осуществлению контроля выполнения бюджета.

В работе рассмотрены основные этапы постановки бюджетирования на предприятии, а также выделены основные проблемы, возникающие при этом и возможные пути их решения, так, например, рассмотрены основные принципы, на которые следует обратить внимание предприятию для осуществления успешного бюджетирования. Описаны возможные подходы по постановке бюджетного управления.

Важное место в работе занимает обзор и анализ рынка автоматизированных систем бюджетирования. В частности дана подробная информация о наиболее известных в настоящее время автоматизированных системах бюджетного управления и выделены их основные достоинства и недостатки. А также описана история развития рынка программных продуктов, начиная с так называемых Автоматизированных Рабочих Мест, которые просто позволяли ускорить выполнение рутинных операций.

Последняя глава моей работы уделена примеру организации бюджетирования компании ОАО «ФСК ЕЭС», основными видами деятельности которой является оказание услуг по передаче и распределению электрической энергии, и по присоединению к электрическим сетям.

Бюджетный процесс на данном предприятии построен на базе автоматизированной системы бюджетирования Oracle Financial Analyzer.

Подводя итог, хотелось бы отметить тот факт, что если бюджет предприятия правильно сформирован и соблюдается, идет реальная экономия расходов на персонал, который прежде был вынужден много времени тратить на доработку бюджета. Поэтому, по самым скромным подсчетам, минимум 5% оборотного капитала в год экономится после внедрения автоматизированных систем бюджетного управления.

Список используемой литературы

1) «Управление финансами предприятия» Савчук В.П., Москва, Лаборатория знаний, 2003 г.

2) «Принципы корпоративных финансов» Ричард Брейли, Стюарт Майерс, Москва, 2004 г., 2-е издание.

3) Аналитический журнал «Управление компанией» №1-7/2003, Издательство РЦБ – Агентство Деловых Связей, Москва.

4) Профессиональный журнал «Энергорынок» №1/2004, Издательство РЦБ – Агентство Деловых Связей, Москва.

5) Журнал «IT Manager» №4/2003, Fine Street Print & Publish, Москва.

6) Журнал «Финансовый директор» №1-12/2002,2003 гг., Москва

7) Интернет – ссылки:

www.olap.ru

www.cfin.ru

www.rcb.ru

www.fd.ru

www.grandtechnology.com

www.oracle.com

www.comshare.ru

www.inec.ru

Аннотация

В работе рассматриваются проблемы организации бюджетного процесса и автоматизации бюджетирования на предприятии.

В теоретической части обсуждается структура бюджета предприятия, а также принципы успешного бюджетирования, этапы постановки, и различные подходы к автоматизации бюджетирования на предприятии. Анализируется рынок автоматизированных систем бюджетирования. Дано подробное описание наиболее известных из них, таких как Comshare MPC, Hyperion Pillar, Oracle Financial Analyzer, Adaytum e.Planning, и др. Уделено внимание истории и перспективам развития программных продуктов автоматизирующих основные бизнес–процессы на предприятии.

Практическая часть работы посвящена организации системы бюджетирования ОАО «ФСК ЕЭС», построенной на базе автоматизированной системы Oracle Financial Analyzer. Рассмотрены основные принципы и структура бюджетной системы организации, проведен анализ финансово-хозяйственной деятельности.

Введение

Более десяти лет назад перед большинством российских предприятий встал вопрос о необходимости внедрения бюджетного управления. На Западе этот финансовый инструмент положительно себя зарекомендовал. Может ли западная практика быть эффективной в российских условиях, и какие методы целесообразнее применять?

Сегодня внедрением, постановкой и модернизацией бюджетного управления занимаются практически все средние и крупные предприятия (в малом бизнесе контроль за движением финансовых ресурсов ведется на высоком уровне). Актуальность применения данной технологии в России подтверждается ростом предложений консалтинговых услуг. Спектр услуг в области управленческого консультирования по вопросам бюджетирования постоянно расширяется. Тем не менее большинство предприятий предпочитают заниматься постановкой бюджетного процесса самостоятельно.

Свою роль играют и особенности корпоративного мышления: распространено мнение, что лучше самих работников предприятия его проблемы никто понять не может. Кроме того, на рынке трудовых ресурсов появляются молодые специалисты, получившие знания о бюджетировании в рамках высшего образования (курс бюджетного управления включен в образовательную программу российских вузов с 2000 г.). Высокая стоимость консалтинговых услуг и отсутствие полной гарантии их эффективности также влияют на выбор участников проекта внедрения бюджетирования на предприятиях.

В любом случае у работников компании для участия в ее проекте гораздо больше преимуществ, нежели у независимых консультантов. Во-первых, они обойдутся предприятию дешевле; во-вторых, непосредственные работники лучше знают специфику своей организации. Кроме того, они напрямую подчинены руководству и у них повышенное чувство ответственности.

Однако самостоятельное внедрение бюджетного управления имеет ряд существенных недостатков. Так, высока вероятность методических ошибок, тогда как привлечение опытных консультантов позволит их избежать. Могут обостриться существующие проблемы в сфере управления, и снизится вероятность их оперативного решения (у консультантов в этом случае вероятность успеха более высокая, так как авторитет и значительная сумма, выплаченная за консультации, привлекают более пристальное внимание менеджмента).

Современные российские предприятия имеют разный уровень развития и разные формы бюджетного управления. Наиболее прогрессивными в этом отношении являются предприятия нефтегазового комплекса, металлургии, торговли и сферы услуг, более консервативны предприятия машиностроительной отрасли и АПК. На принятие решения о внедрении бюджетного управления влияет и масштаб предприятия, поскольку даже незначительные ошибки на крупном предприятии чреваты серьезными финансовыми потерями.

Бюджетное управление является инструментом управления финансовым состоянием предприятия, и как управленческая технология базируется на трех основных компонентах - на технологии бюджетирования, организации бюджетного процесса, автоматизации деятельности предприятия в целом и бюджетного управления в частности.

Сегодня бюджетирование только в редких случаях является инструментом финансового управления. Чаще бюджет используется для констатации уже свершившегося факта (выполнение/невыполнение), выступает в роли одного из показателей для поощрения или наказания персонала, тогда как собственно предупреждения, предотвращения и непосредственного принятия оперативного управленческого решения не происходит. Такое положение можно объяснить рядом факторов. Основная причина, препятствующая развитию бюджетирования на современных предприятиях, заключается в низкой степени автоматизации управления, что напрямую влияет на оперативность поступления информации к менеджменту.

Другая причина обусловлена ролью персонала в бюджетном процессе, так как при наличии всех прочих условий отсутствие у людей чувства вовлеченности в бюджетный процесс и чувства ответственности за исполнение бюджета может сделать всю проведенную работу бесполезной.

У компании, которая хочет преуспеть в конкурентной борьбе, должен быть план стратегического развития. Успешные компании создают такой план не на основе статистических данных и их проекции на будущее, а, базируясь на видении того, какой должна стать компания через определенное время. И только после этого они решают, что следует сделать сегодня, чтобы оказаться в намеченной точке завтра.

В процессе достижения поставленных целей возможны отклонения от заданного маршрута, поэтому на каждом «повороте» предприятию приходится просчитывать различные варианты своих дальнейших действий. Инструментом для таких расчетов и является бюджетирование.

Причем от того, насколько четко руководитель разъяснил для себя само понятие «бюджетирование», напрямую зависит эффект, который предприятие получит в результате внедрения этого финансового инструмента.

Глава I. Бюджетное управление на предприятии

Бюджет предприятия и процесс разработки бюджета

Дата: 2019-12-22, просмотров: 443.