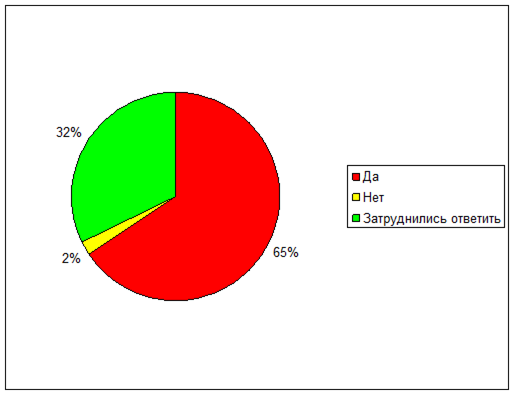

Как показал опрос, студенты не испытывают недоверия и предубеждения к банкам, что является положительным аспектом в развитии банковских услуг для молодежи.

Диаграмма 6 «Доверие респондентов к банкам»

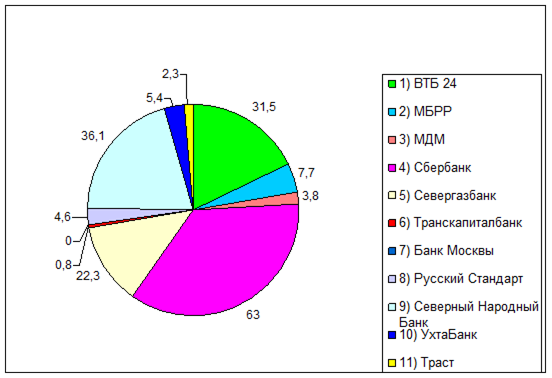

Из Диаграммы 7 видно, что наиболее популярным среди молодежи банком является Сбербанк. Эта популярность и авторитет Сбербанка объясняются не только его стапятидестилетней историей, раскрученным брендом, привычкой россиян, традициями, но и тем важным обстоятельством, что он имеет государственные гарантии сохранности вкладов. Хотя и сам по себе банк устойчив и надежен.

Согласно исследованиям 48% при выборе Сбербанка опираются на опыт друзей и родственников, 33% выбирают удобное месторасположение банка, почти 60% устраивает сложившаяся репутация данного банка и 43% ориентировались на продолжительность пребывания на рынке.

Единично были названы Русфинансбанк, Газпромбанк, Райффайзенбанк, Альфа-Банк, Внешторгбанк, Инвестсбербанк.

Диаграмма 7 «Банки, которыми пользуются студенты», в %

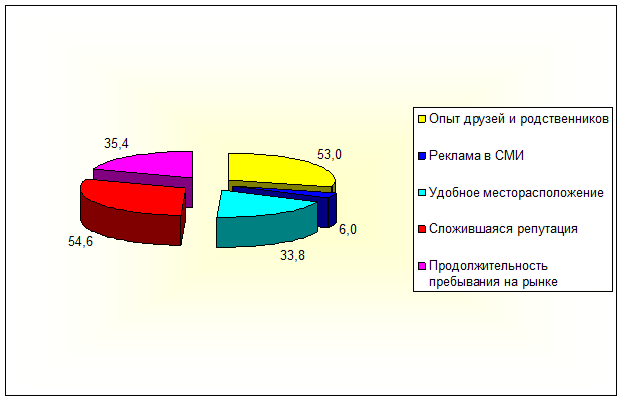

Диаграмма 8 «Значимость критериев при выборе банка», в %

Наиболее важными критериями при выборе банков респонденты считают сложившуюся репутацию на рынке (55 %) и опыт друзей и родственников (53 %). Реклама в СМИ в таком серьезном вопросе, как финансовый, оказалась важной только для 6 % опрошенных.

Как мы видим, система так называемого «сарафанного радио» по-прежнему является наиболее эффективной рекламой, причем даже в отношении финансовых и кредитных учреждений.

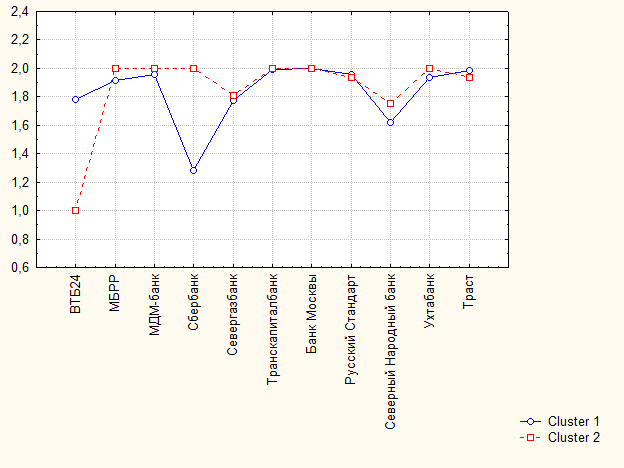

Диаграмма 9 «Кластерный анализ популярности банков»

Из графика мы видим, что в первый кластер входит банк ВТБ24, а ко второму относятся Сбербанк и Северный Народный банк. Следовательно, анализировать качество услуг следует в соответствии с данными кластерами.

Таблица 7 «Критерии обслуживания и качества услуг, которые, по мнению респондентов, следует улучшить» (По первому кластеру)

| Критерий Наименование услуги | В процентах. | |||

| I | Скорость обслуживания | Вежливость персонала | Наличие очередей | Информирование потребителей об услуге |

| расчетно-кассовое обслуживание | 43,9 | 34,1 | 63,4 | 14,6 |

| обмен валюты | 9,7 | 7,3 | 26,8 | 2,4 |

| консультационное и информационное обслуживание | 9,7 | 24,4 | 9,7 | 9,7 |

| II | Сроки рассмотрения документов | Сложность оформления бумаг | Ставка процента/стоимость | Информирование потребителей об услуге |

| депозитные услуги (вклады до востребования, сберегательные вклады) | 12,2 | 9,7 | 26,8 | 4,9 |

| кредитование (потребительское) | 12,2 | 19,5 | 34,1 | 14,6 |

| ипотечное кредитование | 7,3 | 14,6 | 17 | 4,9 |

| хранение ценностей | 0 | 0 | 2,4 | 2,4 |

| III | Удобство технического использования (наличие банкоматов, доступа в Интернет и т.д.) | Риск постороннего доступа к тайной информации | Возможность управлять счетами в любое удобное время суток | Информирование потребителей об услуге |

| пластиковые карты | 43,9 | 31,7 | 29,3 | 14,6 |

| банковское обслуживание через Интернет | 7,3 | 7,3 | 2,4 | 7,3 |

| телефонный банкинг (в т.ч. с использованием мобильного телефона) | 7,3 | 2,4 | 2,4 | 12,2 |

| IV | Сроки транспортировки | Стоимость | Надежность | Информирование потребителей об услуге |

| транспортировка ценностей | 2,4 | 0 | 4,9 | 2,4 |

Таблица 8 «Критерии обслуживания и качества услуг, которые, по мнению респондентов, следует улучшить» (По второму кластеру)

| Критерий Наименование услуги | В процентах. | |||

| I | Скорость обслуживания | Вежливость персонала | Наличие очередей | Информирование потребителей об услуге |

| расчетно-кассовое обслуживание | 43,9 | 25,6 | 63,4 | 14,6 |

| обмен валюты | 6,0 | 2,4 | 17 | 6,0 |

| консультационное и информационное обслуживание | 9,7 | 21,9 | 11,0 | 13,4 |

| II | Сроки рассмотрения документов | Сложность оформления бумаг | Ставка процента/стоимость | Информирование потребителей об услуге |

| депозитные услуги (вклады до востребования, сберегательные вклады) | 9,7 | 9,7 | 28,0 | 6,0 |

| кредитование (потребительское) | 7,3 | 12,2 | 23,2 | 7,3 |

| ипотечное кредитование | 7,3 | 9,7 | 13,4 | 2,4 |

| хранение ценностей | 0 | 0 | 1,2 | 3,6 |

| III | Удобство технического использования (наличие банкоматов, доступа в Интернет и т.д.) | Риск постороннего доступа к тайной информации | Возможность управлять счетами в любое удобное время суток | Информирование потребителей об услуге |

| пластиковые карты | 51,2 | 24,4 | 31,7 | 13,4 |

| банковское обслуживание через Интернет | 4,9 | 7,3 | 1,2 | 9,7 |

| телефонный банкинг (в т.ч. с использованием мобильного телефона) | 2,4 | 3,6 | 2,4 | 11,0 |

| IV | Сроки транспортировки | Стоимость | Надежность | Информирование потребителей об услуге |

| транспортировка ценностей | 2,4 | 2,4 | 3,6 | 3,6 |

Исходя из данных таблиц (№ 7,8) можно сделать выводы о том, что для обоих кластеров характерны проблемы, связанные с расчетно-кассовым обслуживанием, а именно, респондентов не устраивает скорость обслуживания, вежливость персонала и наличие очередей. При консультационном и информационном обслуживании вежливость персонала имеет нарекания, что, очевидно, стало следствием неактивного пользования данной услугой. При потребительском кредитовании респондентам хотелось бы снизить процентную ставку, а при пользовании депозитными вкладами, напротив, увеличить ее. Примерно половина студентов считает неудобным техническое использование пластиковых карт и около 30% полагает, что невозможно управлять счетами в любое удобное время суток. Также они опасаются постороннего доступа к их личной информации.

Что касается первого кластера, то в банке ВТБ24 имеются претензии к наличию очередей в пунктах обмена валюты

.

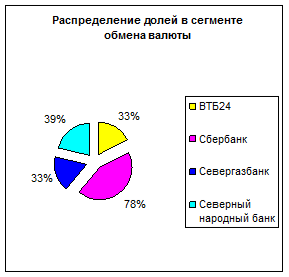

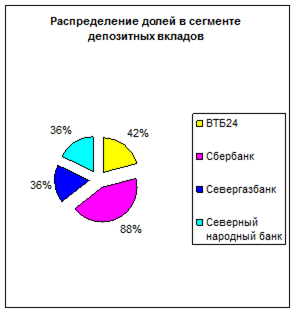

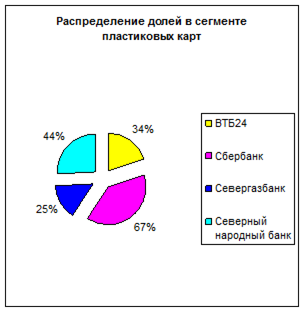

Диаграмма 10 «Распределение долей банков в популярных сегментах банковских услуг»

На данных диаграммах показаны банки, клиентами которых являются пользователи самых активно пользуемых услуг. Однако, интересно отметить, что в таких банках, как например, Транскапиталбанк, Банк Москвы и Русский Стандарт, данными услугами не пользуются совсем.

4.1. Рекомендации для банковских учреждений г. Сыктывкара по привлечению и удержанию студенческой аудитории.

На основе данных, полученных в ходе исследования, мы разработали ряд рекомендаций по привлечению большего количества студентов к потреблению и использованию банковских услуг. Также для разработки рекомендаций были изучены студенческие форумы, посвященные данной теме.

В первом блоке рекомендаций мы дадим общие рекомендации банкам г.Сыктывкара по привлечению студенческой аудитории посредством банковского маркетинга.

Во втором блоке мы рассмотрим возможные варианты усовершенствования уже популярных среди студентов услуг, то есть способы их удержания и наилучшего удовлетворения.

В третьем же блоке мы рассмотрим те услуги, которыми студенты хотели бы пользоваться, но по тем или иным причинам не делают этого, и предложим варианты привлечения студентов к использованию этих услуг.

4.1.1. Общие рекомендации по привлечению студенческой аудитории банками.

Причины неудач банков кроются в том, что они изначально ориентировались на рынке услуг на маркетинговые подходы, совершенно непригодные для кредитных организаций. В настоящий момент банки пытаются взять на вооружение традиционные для промышленных предприятий маркетинговые решения [15, с. 58].

Первый способ привлечения клиентов – это налаживание обратной связи с клиентами.

Этот способ основан на выяснении у самих клиентов их желаний и предпочтений. Применение такого способа помогает решить проблему неосведомленности банков об истинном отношении к банку клиентов из первоисточника.

Cлабым звеном в деятельности финансовых учреждений, как правило, является сервис. В течение последнего десятилетия многие банки настолько увязли в решении внутренних проблем, что зачастую качеству обслуживания уделяли неоправданно малое количество внимания.

Новые альтернативные методы налаживания обратной связи с клиентами в значительной степени зависят от затрат на ее реализацию. Для снижения затрат целесообразно предложить ввести автоматическую систему телефонных опросов. По окончании операций, с той или иной услугой, открытием счета или оформлением депозита в филиале банка, потребители банковских услуг будут получать по почте напечатанное на квитанциях или оформленное как отдельное послание письмо с просьбой позвонить по определенному номеру и высказать свое мнение о качестве обслуживания. Прослушав приветствие председателя банка, можно будет автоматически перейти в режим пятиминутного опроса, который будет записываться в цифровом режиме.

Наиболее ценную информацию о предпочтениях потребителей можно получить посредством анализа поступающих жалоб. Когда в поступающих жалобах прослеживается некая закономерность, которую можно скорректировать, банк предпринимает необходимые действия. Немаловажно использовать, на наш взгляд, и метод опроса ушедших из банка клиентов.

Способ налаживания обратной связи с клиентами помогает банку вовремя правильно оценить ситуацию с отношением потребителя к его услугам, что напрямую связано с коммуникационной функцией. Ведь обратная связь дает возможность банку направлять свои усилия по привлечению клиентов именно в то русло, которое нужно.

Второй способ привлечения клиентов связан с квалифицированностью персонала банка по работе с клиентами.

Этот способ связан с повышением требований к персоналу банка, работающего напрямую с клиентами. Он помогает решить проблему прямого общения банка со своим клиентом, так как сотрудник операционного зала или кассы банка для клиента является лицом кредитного учреждения.

Любому банковскому работнику необходимо знать, что с каждым потребителем нужно работать индивидуально. Возможные действия сотрудников сектора привлечения клиентов в каждом конкретном случае во многом зависят от того, с каким именно клиентом ему приходится иметь дело [5, с. 136].

В нашем случае это студенты и специально для них мы рекомендуем разработать концепцию обслуживания таких клиентов, учитывая особенности их поведения и потребностей.

Обучение работников банка маркетингу с помощью различных технологий приводит к определенным эффектам [7, с. 21]:

Эффект пополнения знаний и навыков - их становится на какую-то величину больше, чем было раньше.

Эффект обновления знаний и навыков - какая-то (пусть и небольшая) часть знаний и навыков оценивается самим работником как устаревшая, и на их месте появляются новые, необходимые ему в практической работе.

Эффект совершенствования знаний и навыков - какая-то часть знаний и навыков у работника приобретает более совершенный, "отточенный", вид.

Эффект "свежего взгляда" на свою деятельность, работу подразделения, что позволяет использовать какие-то новые формы и методы или средства.

Эффект более профессиональной работы является как бы суммой всех предыдущих эффектов и, следовательно, одним из конечных результатов программы повышения квалификации работников банка.

Высокий уровень квалифицированности банковского сотрудника, работающего с клиентом, имеет большую роль для привлечения клиента, ведь клиент видит банковскую услугу через банковского служащего, который ему эту услугу оказывает или предлагает. Проблема квалифицированности российских банковских служащих остро стоит в настоящее время, негативно отражаясь на коммуникационной функции, на продвижении банковской услуги на рынок.

Перейдем к следующему способу привлечения клиентов – ценовому способу привлечения и удержания студентов.

Немалую роль в их привлечении и удержании играет установление оптимального соотношению между ценой и качеством предоставляемых услуг. Этот способ решает проблему соотношения спроса и предложения на услуги банка для клиентов.

В целях повышения производительности банки направляют свои усилия на снижение издержек и рационализацию банковских операций, часто игнорируя оптимизацию цен на свои продукты и услуги, хотя именно они оказывают наиболее сильное влияние на объем прибыли.

По мнению консультантов фирмы Simon-Kucher & Partners, ценность банковских продуктов, субъективно воспринимаемая клиентами, так же важна для установления цен, как и уровень издержек их производства. Для выявления предпочтений клиентов чаще всего используется метод сопряженного анализа, заключающийся в том, что опрашиваемым клиентам предлагается на выбор 15-20 пар банковских продуктов и банков. Они должны сопоставить преимущества и недостатки каждого предложения и выбрать из двух одно. Ответы респондентов оцениваются определенным числом пунктов (баллов).

Обработка результатов подобных опросов позволяет учесть все факторы при установлении цен на банковские продукты и услуги, а также осуществить сегментирование клиентов по уровню цен приобретаемых ими продуктов и услуг. Формирование оптимальной для покупателя цены решает проблему привлечения клиентов за счет соответствия предложения и спроса на банковскую услугу у тех или иных клиентов, а так как основан данный способ на получении информации от самих клиентов, то он тесно связан с коммуникационной функцией.

Очередной способ привлечения клиентов банком связан с особенностями банковской рекламы.

Способ, учитывающий особенности банковской рекламы, основан на понимании разницы в рекламе промышленных товаров, ощутимых услуг и услуг банковских, как услуг в денежной сфере. Способ помогает решить проблему неправильной рекламной стратегии, и следовательно недополучения всех потенциальных клиентов банком.

Как мы уже отмечали ранее, в условиях перенасыщенности рынка банковских продуктов, большинство банков направляет основные усилия на повышение качества обслуживания и предоставляемых услуг. Конечно, если по этим характеристикам банк значительно проигрывает конкурентам, о серьезной борьбе за клиентов не может быть и речи. Однако при более или менее равном уровне услуг дальнейшие вложения средств в их качество не принесут существенных преимуществ. Для получения конкурентных преимуществ банк должен вкладывать средства в непосредственное продвижение своих услуг на рынок.

К сожалению, даже в тех банках, которые это понимают, продвижение услуг на рынок связано с массой проблем. Проводимые банками мероприятия выглядят в большинстве своем как разовые рекламные атаки на потенциальных клиентов.

Реклама – самый эффективный способ продвижения товара на рынок. Но для банков ее использование весьма проблематично. Поэтому для привлечения клиентов в банк с помощью рекламы, необходимо учитывать все ее особенности. Однако, в нашем исследовании мы выяснили, что не для многих студентов решающим фактором при выборе банка является реклама, поэтому все внимание и денежные ресурсы сосредотачивать на ней не стоит, хотя и игнорировать тоже не следует.

Следующий способ привлечения клиентов говорит о необходимости мероприятий банка по связям с общественностью.

Развитие деятельности по связям с общественностью является способом создать благоприятный имидж коммерческого банка. Этот способ помогает коммерческому банку решить проблему своей репутации и авторитета, необходимых для привлечения клиентов в банк.

Систематическое поддержание благоприятного общественного мнения, являющееся существенным фактором для экономического успеха любого предприятия, имеет особое значение для кредитно-финансовых институтов, которым всегда уделяется пристальное внимание общественности. Посредством укрепления своего авторитета во внешней среде банки пытаются создать климат доверия, повышающий эффективность всех прочих мероприятий рыночной политики. В нашем исследовании мы увидели, что наиболее важными факторами при выборе банка является его опыт работы на рынке, мнение и рекомендации друзей и родственников, которые могут также формироваться через мероприятия банка по созданию благоприятного общественного мнения и репутацию

Формирование общественного мнения не есть прерогатива какого-то одного банковского должностного лица, оно осуществляется при участии всех сотрудников банка — от членов правления до простых служащих.

Банковская работа с общественностью нацелена на множество секторов внешней среды: на сотрудников, совладельцев, клиентов, конкурентов, общественные объединения и организации, на средства массовой информации.

Очевидно, что своего рода «изустная реклама» множества служащих в своих семьях, в кругу друзей и знакомых может как поддерживать усилия банка но завоеванию общественного доверия, так и наносить им существенный ущерб. Создание хороших взаимоотношений между банком и его работниками является прежде всего задачей отдела кадров. При этом могут применяться всевозможные методы установления неформальных отношений: встречи и беседы с сотрудниками во внерабочее время, совместные экскурсии, спортивные мероприятия и т. д. Не последнюю роль играют и меры социального характера.

Развитие отношений с общественностью ведет к решению проблемы привлечения клиентов в банк, так как создает банку «доброе» имя и авторитет, которые работают на цели банковский маркетинга и продвижения - на повышение прибыли за счет увеличивающегося числа клиентов.

Последний способ привлечения банковских клиентов ориентирован на организацию стимулирования сбыта.

Данный способ направлен на решение проблемы, связанной с «фоном» обслуживания клиентов банком. Он основан на создании такой внутренней обстановки, окружающей клиента в банке, которая бы удовлетворяла всем его потребностям, лишало клиента чувства дискомфорта при нахождении в банке.

Помимо «подготовительных» мер коммуникаций банка (реклама, связи с общественностью) существует и постоянно действующая мера – стимулирование сбыта (sales promotion) на местах. Инструменты стимулирования сбыта можно разделить на четыре категории: подготовка, тренинг и мотивация сотрудников (например, в форме организации соревнования между ними); оснащение банковских помещений с точки зрения удобства для клиентов; снабжение помещений для клиентов необходимыми информационными материалами (справочниками, каталогами, консультационными листовками); проведение акций по привлечению клиентов (например, организация консультационных дней, конкурсов, лотерей, вручение подарков, выпуск календарей, спичечных коробков, авторучек и прочей атрибутики с фирменной символикой).

Как известно, клиенты ведут себя активно и пассивно, приходят для приобретения заранее намеченных продуктов, но случаются и так называемые импульсивные покупки. В связи с этим необходимо научиться управлять присутствием клиента в банке.

Следует создать такие возможности для клиента, чтобы он не чувствовал, что теряет зря время в банке. Во-первых, надо сократить время его ожидания до минимума, и, во-вторых, обслуживать его быстро и качественно.

Банки могут предлагать свою программу для физических лиц, предполагающую, что владелец кредитной карточки банка каждый раз при ее использовании (для оплаты авиабилетов и других покупок) получает несколько баллов. Эти баллы автоматически учитываются на банковском счете клиента и в конце месяца публикуются в выписке о состоянии его счета. Накопленные баллы могут затем обмениваться на определенные товары или услуги по выбору клиента. В специальном каталоге банка перечислены, например, такие возможности: подписка на газеты или журналы, билеты в кино, цветы, билеты на концерт, фотоаппараты и т. д. Разумеется, программы привлечения и удержания клиентов этим не ограничиваются.

Дополнительным стимулированием сбыта банковских услуг является так называемое «проникновение в смежные рынки». В последнее время российские банки развивают программы «финансовых супермаркетов», уже опробованные с успехом на Западе [8, с. 52]. Основная идея таких программ заключается в предоставлении различным клиентам широкого перечня разнообразных услуг – финансовых и нефинансовых - в одном месте. Помимо банковских услуг, дочерние подразделения кредитных организаций предлагают оформление страховок, туристических поездок, приобретение билетов – этот перечень зависит от возможностей самого банка, его партнеров и информационных спонсоров. Зачастую «финансовые супермаркеты» организуются на основе сетей магазинов и заправочных станций – при этом на Западе функционально они основаны на устройствах самообслуживания, в России – посредством живого общения. Возможно, стоит перенять опыт западных коллег и внедрить аналогичные программы в российский банковский сектор.

4.1.2. Рекомендации по усовершенствованию популярных услуг среди студентов.

Расчетно-кассовое обслуживание.

Традиционно, расчетно-кассовое обслуживание клиентов остается для банков одной из самых востребованных и популярных услуг, поэтому следует уделять пристальное внимание ее постоянному совершенствованию. Необходимо предлагать услуги РКО, соответствующие самым высоким стандартам - это скорость, качество, высокая степень надежности и максимальное удобство для клиента.

Исходя из результатов анкетирования, мы видим, что более всего студенты недовольны наличием очередей и скоростью обслуживания. Такое недовольство объяснит несложно: студенты – это люди, которые всегда спешат, которым надо успеть и на учебу и на работу, которые хотят много и сразу и желательно без промедлений .

Для того, чтобы усовершенствовать такие показатели, как скорость обслуживания и наличие очередей, необходимо нанимать дополнительный персонал, выделять помещения под дополнительные пункты расчета, кассы, продлевать рабочий день. Эти меры подходят и для совершенствования эффективности и быстроты обслуживания при операциях по обмену валюты.

Кроме того, следует устанавливать более эффективную оргтехнику для обслуживания клиентов( например, быстрый принтер). Если рассчитать время работы с одним клиентом, то не трудно увидеть, что оно сильно различается в зависимости не от того, кто с ним работает, а в зависимости от того, на чем производится работа. Матричные принтеры выводят лист за 30-35 секунд, а лазерные за 4. Из-за этого среднее время работы с клиентом возрастает в несколько раз. Установив более современную оргтехнику можно добиться ускорения обслуживания одного клиента, и, как следствие, сокращения очередей.

Также студентов не устраивает то, что персонал в банках не вежлив. С этой проблемой можно бороться путем найма более молодого и квалифицированного персонала и предъявления к ним более жестких требований, ввести видеоконтроль и отслеживать нарушения. Стимулирование работы банковских служащих с помощью премий и депримирований – также хороший способ мотивирования сотрудников к более качественному и добросовестному обслуживанию клиентов.

Пластиковые карты.

Одним из прогрессивных средств организации безналичных расчетов в сфере денежного обращения является пластиковая банковская карта.

Маркетинг должен также стимулировать активность владельцев карточек. Операции с карточками убыточны, если по карточному счету совершается одна- две операции в месяц.

В общем, в области маркетинга карточных продуктов перед руководством банков могут стоять следующие задачи:

· привлечение новых карточных счетов;

· увеличение количества операций по счету;

· расширение сети торговых точек, принимающих карточки банка;

· кооперация с другими эмитентами карточек для разработки общих правил операций и предотвращения подделок и мошенничества;

· разработка дополнительных услуг для привлечения к своим карточным программам новых участников;

· отбор кредитоспособных владельцев карточек для продажи им других банковских продуктов.

Все вышеперечисленные меры должны быть применены и для сегмента молодежи, однако существуют отдельные конкретные направления, по которым следует проводить преобразования. В результате анкетирования было выявлено недовольство условиями технического обслуживания, риском постороннего вмешательства, а также отсутствием возможности управлять счетами в любое время суток.

Использование пластиковых карт весьма удобно в условиях хорошо развитой системы обслуживания, большую роль при этом играет широкая сеть банкоматов, а также предприятий, осуществляющих их приём. Обычно при расположении банкоматов банки стремятся охватить максимальное количество потенциальных пользователей. При этом учитывается его доступность, место расположения, безопасность и экономическая целесообразность. Таким образом, банкоматы должны располагаются в местах с наибольшей концентрацией студентов, например, торговых центрах, кинотеатров, кафе и т.д.

Весьма уместно было бы расположить банкоматы в каждом корпусе университета, чтобы облегчить доступ студентов к своим счетам.

С другой стороны, широкая сеть банкоматов может доставить не мало хлопот своему владельцу. Существует множество схем мошенничества с их использованием, кроме того, многие банкоматы не рассчитаны на работу в условиях русский зимы, что приводит к их замерзанию и сбоям в работе.

С развитием информационных технологий и программного обеспечения следует увеличивать количество дополнительных возможностей банкоматов по оплате счётов, а также расширения услуг, поддерживаемых им. Главная цель - сделать банкомат пунктом удаленного доступа к полному спектру услуг, предоставляемых банком студенту: снятие наличных, оплата услуг различных организаций, банковские переводы, взнос наличными на счет, в том числе погашения кредитов, обмен валюты и т.д.

Надежность и застрахованность от доступа посторонних к тайной и конфиденциальной информации является очень важным аспектом использования пластиковых карт. Для большей уверенности клиентов необходимо внедрять новые технологии защиты пластиковых карт.

В настоящее время ведутся дискуссии о применении PIN-кода для идентификации клиента. Сторонники применения утверждают, что взлом PIN-кода составляет несколько случаев на сотни миллионов транзакций. А противники считают, что PIN-код может работать только в идеальных условиях. Таких, как:

• банковские карточки не воруют, не теряют, их нельзя подделать;

• PIN-код невозможно узнать при доступе к системе другим пользователем;

• в электронной системе банка отсутствуют сбои и ошибки;

• в самом банке нет мошенников.

В качестве альтернативы предлагается использовать устройства идентификации, основанные на биометрическом принципе (форма кисти, отпечатки пальцев, ладони, записи голоса, радужная оболочка глаза). Большинство биометрических критериев требует объема памяти в несколько сотен байтов, а также специального оборудования для идентификации пользователя.

Понятно, что магнитная полоса уже не обеспечивает необходимого уровня защиты информации от мошенничества и подделок. Необходимо искать новые способы записи информации, одним из лучших вариантов является смарт-карта. Основными преимуществами этого вида карт является повышенная надежность и безопасность и многофункциональность.

По оценкам экспертов, рынок кредитных карт будет вырастать за счет следующих ресурсов:

· активное развитие кобрендинговых проектов с торговыми сетями, выходящими в крупные российские города;

· расширение целевой аудитории за счет привлечения средних по уровню дохода слоев населения и потенциальных банковских клиентов;

· формирование относительно новых продуктов - мультифункциональных карт, совмещающих свойства дебетовых и кредитных;

· увеличение льготного периода, рост кредитного лимита.

Что касается так называемых кобрэндинговых пластиковых карт, их кредитные организации выпускают в рамках совместных проектов со своими компаниями-партнерами: к примеру, торговыми сетями или сотовыми операторами. Карта совмещает в себе функции обычного банковского пластика, которым разрешается оплачивать товары и услуги, и дисконтного - его хозяин получает скидки и различные бонусы у розничных предприятий. [23]

Депозиты.

Что касается депозитных вкладов для студентов, то в этой сфере необходимо следовать общим принципам продвижения банковской услуги.

Изучив, студенческие форумы, посвященные данному вопросу, мы можем сделать вывод о том, что популярностью будут пользоваться такие депозитные программы, которые были бы недолгосрочны (3 месяца), но с возможностью пролонгирования по умолчанию. Приветствуется капитализация процентов и возможность пополнения счета.

Важной для студентов является возможность при форс-мажоре можно без проблем (юридических, географических) закрыть счет, а также управлять им посредством Интернета (например, по окончании срока вклада бесплатно перечислить на карту и обналичить в любом банкомате деньги).

4.1.3. Рекомендации по привлечению студентов к использованию желаемых услуг.

Интернет и телефонный банкинг.

Как мы видим, наибольшее количество студентов хотели бы пользоваться Интернет-банкингом и телефонным банкингом. Объясняется это довольно просто : в последнее время довольно активно развивается рынок высокоскоростных и безлимитных Интернет-тарифов, и у многих студентов есть доступ к Интернет-ресурсам, не говоря уже о наличии одного и более мобильных телефонов у студентов. Безусловно, Интернет- и телефонный банкинг очень удобен. Человек получает возможность проводить платежи практически в реальном режиме времени, оплатить коммунальные услуги, приобрести интернет-ресурсы провайдеров, операторов IP-телефонии, пополнить платежный баланс сотового телефона, зачислить средства в "электронный кошелек" интернет-платежных систем, быстро и безопасно оплатить товары/услуги в электронном магазине, а также получать все информацию посредством смс-рассылок.

Также Интернет- банкинг существенно облегчает жизнь владельцам пластиковых карт, а большинство студентов ими обладает. Во-первых, он дает возможность управлять картами: заказывать пластиковые карты, приостанавливать их деятельность (помещать в стоп-лист), изменять лимиты активности (суточный лимит и др.) в пределах допустимого. Счета пластиковых карт управляются так же, как и текущие счета, - с получением выписок, возможностью переводов и т. д. Очень удобно получать такую информацию в виде смс. Как только со счета сняли денежные средства, сразу приходит уведомление о такой операции и сумме снятых средств.

Однако несмотря на все преимущества Интернет- и телефонного банкинга, мало кто из респондентов им пользуется, хотя и желает. Активное развитие интернет- и телефонного банкинга будет возможно только при условии, что сами банки начнут активнее продвигать такие услуги своим клиентам. Основной проблемой рынка является слабая информированность клиентов банков о возможностях дистанционного обслуживания посредством Интернет- и мобильного банкинга; многие банки не проявляют никакой активности в этом направлении, ограничиваясь лишь информацией о данной услуге в клиентском зале.

Необходимо разработать и распространить в университетах доступные и информативные буклеты о таких инновационных и современных услугах. Один из лучших способов, по нашему мнению, рассылка электронных писем и демонстрационные ролики и рекламные баннеры в сети, направленные именно на молодежный сегмент. Большинство потенциальных клиентов — продвинутые пользователи, хорошо знакомые с компьютером и телефоном. Они принимают решение о подключении самостоятельно и не задают вопросов о назначении системы и ее функциональности. Клиенты интересуются такими техническими вопросами, как совместимость с программным обеспечением, различными моделями компьютеров и персональных устройств. Поэтому и привлекать новых клиентов для своих дистанционных систем банкам следует в интернете.

Однако, рекламу необходимо запускать не только в сети, а также и на телевидении в виде доступных интересных роликов. Информационные статьи в молодежных популярных журналах также будут целесообразны и направлены на нужный сегмент.

Банкам следует активно распространять рекламные материалы о преимуществах интернет- и мобильного банкинга в своих офисах. Логика понятна: стоящий в очереди клиент, чтобы хоть чем-то себя занять, прочтет брошюру от корки до корки.

Самое главное при продвижении электронных банковских услуг — снять у потенциального клиента страх перед технологической сложностью использования системы, уверить его в безопасности передачи финансовой информации по каналам Интернета и сотовой связи. Некоторые банки размещают на сайтах демо-версии своей электронной системы. С ее помощью клиент "моделирует" свое электронное взаимодействие с банком, прежде чем принять решение о подключении: он видит, какие операции сможет производить, каким способом и в каком виде будет получать информацию. Очевидно, что этот способ достижения поставленной цели целесообразен и удобен.

Также возможны совместные акции с основным поставщиками интеренет-услуг и сотовой связи. Например, с «Северо-Западным Телекомом», в рамках которой при подключении к Интернету по ADSL-технологии студент получает месяц банковского обслуживания через Интернет бесплатно. Еще как вариант можно предложить предоставление бесплатного доступа в интернет для работы с системой.

Банк может провести подобную акцию и без привлечения сторонних организаций, самостоятельно снижать тарифы на операции on-line, т.е. делать их более низкими, чем в офисах, или вовсе первые месяц или два обслуживать клиентов бесплатно, дать удостовериться в безопасности, надежности и удобстве такого обслуживания.

Ипотека и потребительское кредитование.

По данным нашего исследования студенты также желают пользоваться ипотечным и потребительским кредитованием. Однако, им мешает отсутствие финансовой возможности и информации.

Что касается ипотеки, она пока только набирает силу, но многие эксперты пророчат ей светлое будущее, несмотря на нелегкое настоящее. Такой вывод позволяют сделать несколько факторов. Прежде всего, то, что спрос на ипотечные продукты растет, несмотря на невыгодную для покупателей недвижимости ценовую ситуацию на рынке недвижимости. По словам экспертов, это объясняется "омолаживанием" потенциальных заемщиков. Молодые люди, начинающие трудовую деятельность, не надеются, что их обеспечит жильем государство, и тем более они не готовы ждать квартиру 10-20 лет, стоя в очереди на получение социального жилья.

Второй фактор – наиболее "продвинутая" часть молодых людей хорошо понимает, что квартира в перспективе может стать не только местом комфортного проживания, но и прекрасным инвестиционным инструментом. Так же преимущества, с точки зрения потребителей банковских услуг, налицо.

Третий фактор объясняет популярность, как ипотечного кредитования, так и потребительского. В отличие от старшего поколения перспектива "жизни в долг" не вызывает у молодежи отторжения: она, если сама не сталкивалась еще с взятием кредита, знает о таких фактах со слов родителей, знакомых и т.д.

По данным нашего анкетирования из студентов г. Сыктывкара полностью обеспечены родителями лишь 39,2 %, а уже 51,5 % частично обеспечивают себя сами. Эти данные подтверждаются результатами исследования, проведенного GE Money. Молодые люди от 18 до 29 лет, как правило, начинают жить особняком в возрасте 21 года. Таким образом, тенденция к тому, что молодые люди покидают родительскую обитель во все больше раннем возрасте, получает фактическое подтверждение. Молодежь стремится к независимости и начинает жить отдельно от родителей на практике по окончании института. Большинство предпочитает арендовать жилье. На более солидный шаг - покупку собственной квартиры - россияне решаются тогда, когда появляются стабильные семейные отношения и дети.

Активнее всего ведет себя на рынке потребительского кредитования молодежь в возрасте от 18 до 24 лет. Ее приоритеты – бытовая техника, мебель, стройматериалы для ремонта. Вероятно, речь идет в первую очередь о тех, кто начинает жить самостоятельно и уже прилично зарабатывает. Не забывают молодые люди и о мобильных телефонах – для их покупки они кредитуются вдвое чаще, чем все остальные. Они же охотно берут деньги в банках, чтобы иметь свой настольный компьютер или ноутбук. [19]

Следовательно, банки должны разрабатывать специальные ипотечные и потребительские программы для молодых. Самым ярким примером такой ипотеки является программа «Молодая семья» от Сбербанка. Она предназначена для тех пар, в которых хотя бы один из супругов не достиг 30-летнего возраста. По сравнению с другими, эта программа предусматривает более низкий первоначальный взнос, возможность отсрочить погашение основного долга на период строительства жилья и в случае рождения ребенка. И при расчете суммы кредита можно учитывать не только доходы супругов-заемщиков, но и их родителей.

Также должна существовать специальная ипотека молодым, которая не зависит от семейного статуса заемщика. Например, кредит "Студенческий": ипотека оформляется людям в возрасте до 27 лет, возможно поручительство или участие в качестве созаемщиков родителей молодого человека.

Ради развития кредитного бизнеса банки могут пойти на такие шаги, как сокращение (или даже сведение к нулю) размера первоначального взноса при взятии кредита, и снижение процентных ставок, и предоставления отсрочки по обслуживанию займа.

Новым шагом навстречу потенциальным заемщикам может стать создание корпоративного кодекса поведения банков-кредиторов на рынке кредитования. Речь, прежде всего, идет о том, чтобы обеспечить максимальную "прозрачность" процессов кредитования, о том, чтобы клиенты, обращаясь за кредитами, могли бы видеть эффективную ставку, включающую в себя все сборы и комиссии. А не некую номинальную величину, которая на деле не будет соответствовать реальным расходам на обслуживание кредита.

Следует привлечь внимание к кредитованию, расширить круг потенциальных студентов-заемщиков и убедить их в том, что как в ипотечных, так и в потребительских кредитах эффективная процентная ставка не будет "накручиваться" на 20-30% по сравнению с номинальной (как это бывало и не раз в случаях, когда люди брали экспресс-кредит).

Аналитики полагают, что подход к ипотечному кредитованию на территории России не совсем корректен. Как раз из-за этого подхода доля людей считающих условия по ипотеке невыгодными так велика. Банки, рекламирующие свои ипотечные программы, уделяют чрезмерное участливость процентной ставке, что в свою очередность формирует в сознании потенциальных соискателей кредита искаженную картину мира. Занятие в том, что первостепенный показатель уровня доступности ипотеки - это размер ежемесячных платежей. Между тем, сама по себе процентная ставка оказывает весьма незначительное воздействие на сумму ежемесячных выплат по кредиту. В реальности размер ежемесячных выплат напрямую зависит от уровня минимального первоначального взноса и максимального срока погашения кредита. Отсюда можно сделать вывод, что в рекламе для молодежи следует акцентировать внимание именно на этих показателях, для того, чтобы они понимали сколько и когда им нужно заплатить. Когда система ипотечного кредитования станет понятной, то у молодежи пропадет страх и вырастет доверие к данному виду банковских услуг. Если пропагандировать среди молодежи не порядок процентной ставки, а срок кредитования и размер первоначального взноса, то велика вероятность, что число выданных ипотечных кредитов в год может возрасти. [17]

Молодежь стратегически рассчитывает на увеличение своих доходов в будущем, то есть, если их ожидания оправдаются, то они смогут расплатиться за кредит значительно раньше, чем изначально заявленный срок кредитования. Возможно, им почему-то кажется, что досрочно погасить тот самый кредит им никто не даст. Некоторые российские банки предлагают такие условия кредита, при которых досрочное погашение кредита влечет за собой наложение штрафов и дополнительных процентов. Для того чтобы у молодежи не возникал страх перед выплатой больших штрафных сумм, необходимо ликвидировать такие санкции и дать возможность студентам гасить кредит досрочно.

В Сыктывкаре существует довольно развитая система потребительского кредитования.

Практически в любом магазине, торгующем дорогим товаром, можно получить кредит от нескольких банков.

Розничные банки отчаянно нуждаются в увеличении точек продаж, в развитии сети, но присутствие в партнерских сетях, торговых центрах и супермаркетах уже не является приоритетной задачей для большинства банков.

Конечно, быстрые кредиты, которые выдаются в течение 30 минут, очень доходны, но такие кредитные продукты уже не интересны банкам. Экспресс-кредит — это разовая продажа. Сегодня человек взял кредит в одном банке, а завтра пойдет в другой. Сейчас перед розничными банками стоит задача повысить лояльность клиентской базы.

Товарный кредит не привязывает клиента к банку. Иногда заемщики даже толком не знают, в каком банке они взяли кредит. Для них место подписания кредитного договора – магазин, в котором совершается покупка. Кредитуя в торговых сетях, банки работают на чужой брэнд. Мы считаем, что в таких условиях приоритетным направлением развития потребительского кредитования должны стать кредитные карты.

По отношению к стандартным кредитам экспресс-кредит и банковская карта отличаются быстротой и простотой оформления, однако ставки по стандартным кредитам наиболее низки. Также, преимуществом кредитных карт по отношению к другим типам потребительских кредитов является возможность приобретения товаров и услуг, которые могут не продаваться в кредит. В отличие от товарного экспресс-кредита кредитная карта рассчитана на неограниченное количество контактов. Она привязывает клиента к банку, позволяет продать держателю карты максимальное количество услуг (смс-банкинг, интернет-банкинг, кредит на турпоездку, образовательный кредит, страховки и т.д.) и заработать на этих продажах комиссионные и маржу. Кредитная карта позволяет сегментировать клиентскую базу, понять, на какие цели тратит человек заемные средства, и предлагать новые продукты адресно, с учетом особенностей конкретного клиента.

В целом, оценивая ситуацию на рынке потребительского кредитования в г. Сыктывкаре, необходимо отметить, что, данный рынок имеет значительный потенциал. Особенно стоит выделить сегмент молодежи, так как они в большей мере могут себе позволить совершать спонтанные покупки, в отличие от людей старшего возраста, обремененных семейными обязательствами и другими заботами. При наличии кредитной карты, студент имеет возможность спонтанно тратить деньги, не имея наличных, и обязательно ей воспользуется.

Причем, по нашему мнению, не покупатель должен выступать как проситель, а представители банков должны стремиться заполучить его себе в качестве клиента. В связи с этим, банкам необходимо организовывать массовую рассылку кредитных карт, ориентируясь не только на существующих клиентов, но и на другие базы данных. При таком методе продвижения необходимо помещать в конверты с кредитными картами подробную информацию по их использованию, условиям кредита, а также предлагать дополнительные услуги.

Рост спроса на качественное высшее образование наряду с повышением стоимости обучения и сокращением бюджетных мест в вузах – все эти тенденции, очевидно, не отражают финансовых возможностей населения. Решить проблему доступности качественного образования – прежде всего для самого студента – способен образовательный кредит. Кредит на образование еще очень молодой вид банковских услуг в России. Список кредитных учреждений, предоставляющих такого рода продукты, не превышает и десятки на всю страну.

Система образовательных кредитов пока очень слабо развита, но существуют программы, позволяющие предоставить возможность получить образование. Однако вопрос кредитования образования успел заинтересовать многих.

Особенность образовательного кредита - деньги клиенту на руки не выдаются, ему открывают кредитную линию на время обучения. То есть кредит выдается частями (определенная сумма за каждый семестр) и безналичным путем перечисляется на счет вуза.

В России около десятка банков выдают подобие образовательных кредитов. Правда, условия очень жесткие - нужно же как-то компенсировать риски. Во-первых, банки страхуются высокими по сравнению с другими видами кредитования процентными ставками (17-20% годовых). Во-вторых, необходимо пройти сложнейшую процедуру оформления. В том числе необходимо доказать платежеспособность своих родителей, которые выступают в качестве поручителей. Для того чтобы рассчитывать на получение кредита, доход поручителей должен быть достаточно существенным, чтобы ежемесячные платежи составляли от него не менее 30%. То есть, как минимум родители должны получать $700-1000 в месяц. При этом отказать вам могут по любому поводу. Так, основанием может служить отсутствие одного из родителей заемщика. [3]

Большинство банков при предоставлении кредита не заставляют заемщиков оформлять залог. Это потребуется, если нужна очень большая сумма - 700 тыс. рублей, например. А это стоимость обучения в очень престижном вузе.

В Сыктывкаре необходимо развивать такие программы образовательных кредитов, включающие в себя все привлекательные условия.

Во-первых, студент не должен думать о своей финансовой стороне в течение всего времени обучения. По такой программе выплаты по кредиту начинаются только после окончания вуза. Средства, соответствующие стоимости обучения, перечисляются в начале каждого семестра на счет вуза. Сумма кредита, таким образом, зависит от стоимости обучения и по желанию заемщика может изменяться. Так, можно взять кредит на часть стоимости обучения, а также в рамках кредитной линии без каких-либо штрафных платежей самостоятельно оплачивать отдельные семестры. На все время обучения заемщику предоставляется отсрочка погашения как основного долга, так и процентов по кредиту. Через год после заключения кредитного договора возможно досрочное погашение.

Во-вторых, следует упростить процедуру оформления документов и возложить всю ответственность по кредиту на самого студента, т.е. снять требование поручительства родителей и оформление залога.

В-третьих, программу должны отличать длительный срок кредитования и отсрочка по выплатам основного долга и процентов на весь период обучения.

Все это позволит юношам и девушкам не думать о возврате кредита, пока они учатся, спокойно ходить на лекции и сдавать сессии. Выплаты начинаются только после окончания вуза равными ежемесячными суммами. Через год после подписания договора студент будет иметь право начать досрочное погашение.

Заключение

Целью нашего исследования было выяснить, насколько и какие виды банковских услуг востребованы среди учащейся молодежи, а также причины, по которым они не пользуются теми или иными видами услуг. И на основе данных, полученных в ходе исследования, разработать рекомендации по привлечению студенческой аудитории.

Цель была достигнута путем выполнения следующих задач:

1. Изучить существующие виды банковских услуг, их классификацию, особенности. Операции банка, совершаемые с целью удовлетворения потребностей клиентов, называются банковскими услугами.

Специфическими характеристиками банковских услуг являются: абстрактность (неосязаемость и сложность для восприятия); неотделимость услуги от источника; непостоянство качества (неодинаковость) услуг; несохраняемость банковских услуг; договорной характер банковского обслуживания; связь банковского обслуживания с деньгами; протяженность обслуживания во времени; вторичность удовлетворяемых банковскими услугами потребностей.

Основные банковские услуги включаю в себя: расчетно-кассовое обслуживание, обмен валюты, консультационное и информационное обслуживание, депозитные услуги, кредитование, ипотечное кредитование, пластиковые карты, банковское обслуживание через Интернет, телефонный банкинг, транспортировка ценностей.

2. Обзор существующей ситуации на рынке банковских услуг, как на общероссийском, так и на региональном, а также просмотр существующих предложений для молодежи.

По данным ЦБ, количество банков, имеющих разрешение на привлечение вкладов населения, в 2007 году продолжает снижаться: к 1 июля 2007 года работало лишь 916 таких организаций, что на 19 меньше, чем в 2006 году. Несмотря на это, вклады пользуются всё большим вниманием у населения.

Кредитные продукты банков пользуются всё большей популярностью у населения. По данным ЦБ в I полугодии 2007 года объём кредитов выданных физическим лицам по сравнению с аналогичным показателем прошлого года вырос на 68,13% и достиг 2,6 трлн. руб.

Рынок ипотечных кредитов в последние несколько лет развивался высокими темпами, обеспечивая банкам хорошую динамику прироста всего кредитного портфеля. По итогам I полугодия 2007 года в рамках ипотеки выдано около 266,6 млрд. руб. против порядка 106,1 млрд. руб., собранных за аналогичный период предыдущего года.

Несмотря на высокую процентную ставку и активное обсуждение раскрытия банками эффективной ставки, беззалоговые (потребительские) кредиты продолжают набирать обороты. По итогам первого полугодия банками было выдано таких кредитов на сумму 583 млрд. руб.

Денежные переводы являются одной из наиболее востребованных услуг у населения. Ежегодно объём денежных переводов растет, по данным ЦБ, начиная с 2003 года растёт на 150-160%. В структуре переводов основную долю занимают переводы из страны, их объём за 2006 год составил 6,0 млрд. долл., что на 69% больше, чем за 2005 год.

Наиболее распространёнными на рынке пока остаются дебетовые карты, так как кредитные только находятся в стадии продвижения и массового распространения. При этом дебетовые карты рассматриваются как базовый продукт для клиента. В России доля дебетовых карт сегодня составляет порядка 80-90%, подавляющее большинство из которых - зарплатные карты.

В настоящее время многие банки разрабатывают специальные предложения, ориентированные на студентов и молодежь. Однако их количество незначительно, а информированность об этих услугах недостаточна.

3.Выбор метода исследования. На этом этапе в качестве метода исследования было выбрано анкетирование. В выборку вошли 130 студентов из Сыктывкарского Государственного Университета, Государственной академии госслужбы при Правительстве РК, Коми Государственного Педагогического Института, Сыктывкарского Лесного Института, Сыктывкарского Филиала Кировской Медицинской Академии.

4.Анализ результатов анкетирования:

· Из 130 респондентов банковскими услугами пользуются 121 респондент. Из них 84% пользуются пластиковыми картами, 70 % расчетно-кассовым обслуживанием, 27 % депозитными услугами и около 30 % обменом валют.

· Услуги, которыми хочет пользоваться наибольшее число респондентов – обслуживание через Интернет и телефонный банкинг (30 % и 29 % соответственно).

· Главными причинами, которые мешают студентам пользоваться желаемыми услугами, а именно Интернет и телефонным банкингом является отсутствие информации об услуге и условиях ее предоставления (65% и 69% соответственно).

· Респонденты хотели бы пользоваться услугами потребительского и ипотечного кредитования и пластиковыми картами.

· Кредитом, ипотекой и пластиковыми картами респонденты в основном не могут воспользоваться из-за отсутствия финансовой возможности (60%, 50%, 45% соответственно), а также из-за низкой информированности об этих услугах. Кредит делает недоступным ограничение по возрасту для 20% студентов. Также, несколько раз была названа такая причина непользования желаемыми банковскими услугами среди студентов, как «нет необходимости».

5. Изучение студенческих форумов, посвященных данной теме, для глубинного понимания причин недовольства и пожеланий студентов.

6. Разработка рекомендаций для банков по привлечению студенческой аудитории к пользованию банковскими услугами, которыми хотели бы пользоваться студенты, а также по совершенствованию качество услуг, которые уже пользуются популярностью. Наибольшее внимание банкам стоит уделить информированию об услугах и разработке специальных предложений для студентов.

Список использованной литературы

1. Банковские операции: учебное пособие для средн. проф. образования [Текст] / под ред. Ю.И. Коробова. – М.: Магистр, 2007. - 446 с.

2. Банковское дело: учебник для вузов. 2-е изд. [Текст] / Под ред. Г. Белоглазовой, Л. Кроливецкой. – С-Пб.: Питер, 2008. – 400 с.: ил. – (Серия «Учебник для вузов»).

3. Бельская, С. Бедному студенту кредит не по карман [Ресурс] // http://www.rambler.ru/money/?id=16094 2006 г.

4. Викулов, В.С. «Маркетинг банковских продуктов на основе сегментационных моделей» [Текст] // Маркетинг в России и за рубежом №1, 2005 г.

5. Горшенина, Т.В. «Методы привлечения клиентов в банк» [Текст] // Расчеты и операционная работа в коммерческом банке №6, 2000 г.

6. Ильясов, С.«Банковскиe услуги и их сущность и перспективы развития» [Текст] // Банковское дело в Москве №8(128) 2005 г.

7. Комаров, Е. «Банковский маркетинг» [Текст] // Управление персоналом №10, 2000 г.

8. Кузнецов, С. «Полюбите частных вкладчиков» [Текст] // ДиасофтИНФО №10, 2002 г.

9. Мартынова, Т. «Бум «магазинного» экспресс-кредитования завершился» [Ресурс] // http://bo.bdc.ru/2007/5/bum_credit_card.htm. - БО №5 (95) 2007 г.

10. Мехряков, В.Д. «К вопросу об обеспеченности банковскими услугами в России» [Текст] // Банковское дело №8 2007 г.

11. Пивоварова, М. Светлое будущее, нелегкое настоящее? [Ресурс] // www.pmoney.ru 2006 г.

12. Попова, Ж.Г. «Психологические аспекты формирования благоприятного имиджа банка» [Текст] // Маркетинг в России и за рубежом №5, 2004 г.

13. Рудакова, О.С. Банковские электронные услуги: Учебное пособие для вузов. [Текст] / М.: ЮНИТИ, 2006. - 261 с.

14. Таракановская, Е.В. «Молодежь на рынке потребительского кредитования» [Текст] // Банковское дело №1 2007 г.

15. Черемушкин, В. «Как банку привлечь и удержать клиентов» [Текст] // Банковское обозрение №3(33), 2002 г.

16. «АБ «Брокбизнесбанк» увеличил процентную ставку по «Пенсионному депозиту» [Ресурс] // http://www.aval.ua/eng/press/digest/?id=10440 2003 г.

17. «Банкиры запугали россиян ипотекой» [Ресурс] // http://credit-start.com/rekomendatcii/news_2008-04-13-03-15-56-910.html 2008 г.

18. «Государство переводят на платное отделение» [Ресурс] // http://www.arb.ru/site/press/list_press.php?id=96. - «Коммерсантъ», 29 сентября 2004 г.

19. «Ждет ли Россию ипотечный бум?» [Ресурс] // http://allcreditnews.info/issledovaniya/news_2008-03-14-01-28-01-667.html 2008 г.

20. «Ипотека для студентов» [Ресурс] // http://credit.rbc.ru/news/ipoteka/2006/10/20/17432.shtml 2006 г.

21. «Карта студента» [Ресурс] // http://www.mmbank.ru/retail/cards/student_card/

22. «Обзор российского рынка банковских услуг» [Ресурс] // http://www.rbc.ru/reviews/bank-service/index.shtml 2007 г.

23. «Рынок кредитных карт - перспективы развития» // http://allcreditnews.info/issledovaniya/news_2008-02-13-18-08-10-353.html 2008 г.

24. http://siktivkar.goodbanks.ru/ [Ресурс]

25. http://www.bankirsha.com/ [Ресурс]

26. http://www.cbuse.com [Ресурс]

27. http://www.ipohelp.ru/youth.html [Ресурс]

28. http://www.ru-marketing.com [Ресурс] Понятия и цели банковского маркетинга.

29. http://www.sbrf.ru/ [Ресурс] Официальный сайт Сбербанка России

30. http://www.economics.info-banks.ru [Ресурс]

31. Котлер, Ф., Келлер, К. Л. «Маркетинг. Менеджмент» [Текст]. – 12-е изд. – С-Пб.: Питер, 2006. – 816 с.: ил. – (Серия «Классический зарубежный учебник»).

32. Бушуева, Л. И. «Теория и методология маркетинговых исследований» [Текст]. – Учебное пособие, 2003. – 267 с.

33. www.marketologi.ru [Ресурс]

Приложение.

Приложение 1.

Дата: 2019-12-22, просмотров: 398.