Определение вероятности банкротства имеет большое значение для оценки состояния самого предприятия (возможность своевременной нормализации финансовой ситуации, принятие мер для восстановления платежеспособности), и при выборе контрагентов (оценка платежеспособности и надежности контрагента).

В зарубежных странах для оценки риска банкротства широко используются дискриминантные факторные модели Альтмана, Бивера, Лиса, Таффлера.

Самой простой (и наименее точной) моделью диагностики банкротства признается двухфакторная модель. Она основывается на двух ключевых показателях: текущей ликвидности (характеризует ликвидность) и доле заемных средств в общей сумме источников, от которых зависит вероятность банкротства предприятия (характеризует финансовую устойчивость). Эти показатели умножаются на весовые значения коэффициентов, найденные эмпирическим путем, и результаты суммируются с постоянной величиной, также полученной опытно-статистическим способом.

В американской практике установлены следующие значения коэффициентов:

― текущей ликвидности (покрытия) (–1,0736);

― удельного веса заемных средств в пассивах предприятия (+0,0579);

― постоянной величины (–0,3877).

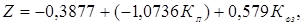

Отсюда формула расчета вероятности банкротства имеет следующий вид:

где  –– надежность, степень отдаленности от банкротства;

–– надежность, степень отдаленности от банкротства;

–– коэффициент покрытия (отношение текущих активов к текущим обязательствам);

–– коэффициент покрытия (отношение текущих активов к текущим обязательствам);

–– коэффициент финансовой зависимости (отношение заемных средств к общей величине пассивов).

–– коэффициент финансовой зависимости (отношение заемных средств к общей величине пассивов).

При  вероятность банкротства равна 50%; при

вероятность банкротства равна 50%; при  вероятность банкротства велика (больше 50%) и возрастает по мере увеличения Z; и при

вероятность банкротства велика (больше 50%) и возрастает по мере увеличения Z; и при  вероятность банкротства мала (меньше 50%) и снижается по мере уменьшения Z.

вероятность банкротства мала (меньше 50%) и снижается по мере уменьшения Z.

В нашем случае значение Z составило -4,0386; -7,6936; и -14,3318 в 2007, 2008 и 2009 годах соответственно, таким образом, вероятность банкротства мала и имеет тенденцию к снижению.

Наиболее широкую известность получила модель Альтмана:

Z=0,717x1+0,847x2+3,107 x3+0,42x4+0,995x5,

где x1 - собственный оборотный капитал / сумма активов;

x2 - нераспределенная прибыль / сумма активов;

x3 – прибыль до уплаты процентов / сумма активов;

x4 – балансовая стоимость собственного капитала / заемный капитал;

x5 – объем продаж / сумма активов.

Для ООО «Арчединское» Z = 4,73 в 2007 году, 7,74 в 2008 и 10,33 в 2009, таким образом, Z>1,23, что свидетельствует о малой вероятности банкротства.

По модели Альтмана несостоятельные предприятия, имеющий высокий уровень четвертого показателя, получают высокую оценку, что не соответствует действительности.

Для сельскохозяйственных предприятий Г. В. Савицкой предложена следующая дискриминантная факторная модель диагностики риска банкротства:

Z=0,111x1+13,239x2+1,676x3+0,515x4+3,80x5,

где x1 - доля собственного оборотного капитала в формировании оборотных активов;

x2 - отношение оборотного капитала к основному;

x3 – коэффициент оборачиваемости совокупного капитала;

x4 – рентабельности активов предприятия;

x5 – коэффициент финансовой независимости.

Константа сравнения равна 8. Если величина Z-счета больше 8, то риск банкротства малый или отсутствует. При значении Z-счета меньше 8 риск банкротства присутствует: от 8 до 5 – небольшой, от 5 до 3 – средний, ниже 3 – большой, ниже 1 – стопроцентная несостоятельность.

Для анализируемого предприятия получены следующие значения Z-счета: 46,03 в 2007 году, 44,28 – в 2008 году и 30,132 – в 2009 году. Полученные результаты свидетельствуют о том, что на данном предприятии риск банкротства отсутствует.

Дата: 2019-12-22, просмотров: 361.