§1. Пассивные и активные операции банков.---------------------------------- 9

§2. Активные операции. ------------------------------------------------------------13

§3. Финансовые услуги. ------------------------------------------------------------16

Глава III. Особенности деятельности коммерческих банков в КР

§1. Из закона Кыргызской республики “О банках и банковской деятельности в республике Кыргызстан ”от 29-го июля 1997 года.------------------------ 20

§2. Классификация банков Кыргызстана.--------------------------------------- 22

§3 .Четыре экономических норматива,

установленные Национальным банком КР.------------------------------------ 24

§4. Операции коммерческих банков Кыргызстана.-------------------------- 27

Заключение ----------------------------------------------------------------------------------33

Annotation ------------------------------------------------------------------------------------36

Аннотация ------------------------------------------------------------------------------------37

Аннотациясы --------------------------------------------------------------------------------38

Список литературы -----------------------------------------------------------------------39

Введение

Коммерческие банки являются многофункциональными учреждениями, оперирующими в различных секторах рынка ссудного капитала. Крупные коммерческие банки предоставляют клиентам полный спектр услуг, включая кредиты, прием депозитов расчетов и т.д. Этим они отличны от специализированных учреждений, которые ограничены определенными функциями. Коммерческие банки традиционно играют роль базового звена кредитной системы. Переплетение функций различных видов кредитных учреждений и популярность универсального типа банка создает известные трудности для определения понятий банк и банковская деятельность. Чаще всего главным признаком банковской деятельности считается прием депозитов и выдача кредитов.

Коммерческие банки - это финансовые институты, получившие специальную лицензию от ЦБ, которая позволяет принимать вклады от населения и предприятий, а также предоставлять кредиты. Они обслуживают население и предприятия; занимая деньги от своего имени, они затем ссужают эти средства своим заемщикам.

Термин “коммерческий банк” возник на ранних этапах развития банковского дела, когда банки обслуживали в основном торговлю. Клиентами банков были торговцы. Постепенно с развитием промышленного производства возникли операции по кредитованию производственного цикла. Термин “коммерческий банк ” стал означать “деловой” т.е. банк обслуживающий все виды хозяйственной деятельности.

Коммерческий банк- это кредитное учреждение, реализующее экономические интересы. Банковское дело - как правило, весьма выгодный бизнес, руководствующийся определенными принципами. Один из них – прибыльность. Прибыль банка образуется из разности процентов, взимаемых с клиентов и выплачиваемых им по банковским операциям, а также за счёт комиссионных сборов за оказываемые услуги.

Показатель прибыли официально считается основным показателем деятельности банка. Но без доходности не может быть прибыльности.

Другим важным принципом деятельности коммерческих банков является “подешевле купить – подороже продать”, то есть стратегия банка заключатся в наиболее дешёвом приобретении капитала и продаже его по наиболее высокой ставке.

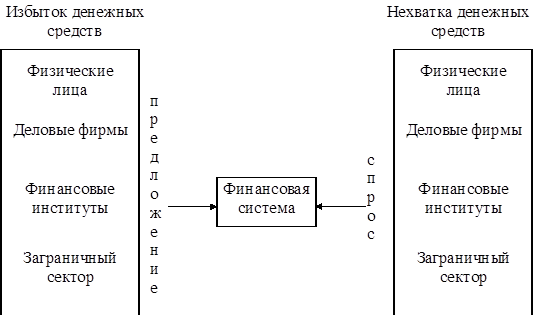

Коммерческие банки относятся к особой категории деловых предприятий, получивших название финансовых посредников. Они привлекают капиталы, сбережения населения и другие денежные средства, высвобождающиеся в процессе хозяйственной деятельности, и предоставляют их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале. Банки создают на новые требования и обязательства, которые становятся товаром на денежном рынке. Так, принимая вклады клиентов, коммерческий банк создает новое обязательство - депозит, а выдавая ссуду - новое требование к заемщику. Этот процесс создания новых обязательств составляет сущность финансового посредничества. Эта трансформация позволяет преодолеть сложности прямого контакта сберегателей и заемщиков, возникающие из-за несовпадения предлагаемых и требуемых сумм, их сроков, доходности, и т.д.

Масштабы финансового посредничества в современной экономике (рис.№1.)поистине огромны. Представление об этом дает статистика денежных потоков. В этой системе учета хозяйство разделено на ряд секторов: домашние хозяйства, деловые предприятия, государственные учреждения, финансовые институты, заграничный сектор.

В странах с развитой экономикой сектор домашних хозяйств является, как правило, поставщиком капитала для других секторов. Сектор деловых фирм в условиях нормальной экономической конъюнктуры испытывает дефицит денежных средств. Государственный сектор обычно дефицитен, поэтому государство выступает заемщиком на рынке ссудных капиталов. Заграничный сектор может иметь как дефицит, так и избыток средств в зависимости от состояния платежного баланса страны по текущим операциям и сальдо межстранового движения капитала.

|

|

рис.№1.

Дата: 2019-12-22, просмотров: 414.