Введение

Все основные задачи экономики решаются с помощью инвестиций – от создания новых объектов предпринимательской деятельности до обновления, технического перевооружения действующих предприятий. Инвестирование всегда рассматривалось в связи с решением сложных проблем укрепления позиций предприятия на рынке, преодоления экономического кризиса.

Во все времена перед инвестором стояла задача принятия решения об инвестировании. Сложность состоит в том, что таких задач всегда большое множество, а ресурсы ограничены. Кроме того, каждая из них многовариантна в том смысле, что может быть решена с помощью различных систем машин, технологий, методов организации производства и т.п.

Обоснование управленческого решения о выборе приоритетных направлений инвестирования является проблемой экономической. Мало иметь ресурсы, составляющие суть инвестиций, - чтобы достичь главной цели предпринимательской деятельности – получить прибыль, надо еще умело ими распорядиться.

Для принятия такого ряда решений необходимы специальные методы оценки экономической эффективности инвестиционного проекта, в котором обосновываются способы и средства достижения поставленной производственной задачи.

Надежные методы расчета эффективности инвестиций нужны прежде всего самому инвестору – инициатору проекта. Он должен знать: какого экономического эффекта он вправе ожидать от проекта, насколько верны результаты его расчета, насколько они устойчивы по отношению к неизбежным отклонениям условий реализации проекта от принятых при расчете, особенно в современной российской экономике. Это придает уверенность инвестору в его действиях и, в частности, при внешнем заимствовании необходимых средств. Эти расчеты также необходимы и для взаимодействия с внешним миром: привлечения акционеров, кредиторов, во многих случаях получения поддержки от органов власти.

Целью курсовой работы является: изучение теоретических основ управления инвестиционным процессом, направления собственного и привлеченного капитала в проект, а также анализ инвестиционной политики предприятия ОАО “Птицефабрика “Сеймовская”, предложения по более эффективному управлению инвестиционной деятельностью.

в

Глава 1. Теоретические основы управления инвестициями на предприятии.

Характеристика предприятия

Открытое акционерное общество “Птицефабрика “Сеймовская” создано в 1992 году. ОАО “Птицефабрика “Сеймовская” является юридическим лицом и действует на основании Устава и законодательства Российской федерации. Высшим органом управления акционерным обществом является общее собрание его акционеров.

ОАО “Птицефабрика “Сеймовская” - коммерческая организация, основной целью которой является извлечение прибыли и удовлетворение потребностей физических и юридических лиц в продукции, производимой и предоставляемой Обществом в соответствии с уставными видами деятельности.

Основными видами деятельности птицефабрики являются:

Разведение сельскохозяйственной птицы;

Производство мяса и пищевых субпродуктов сельскохозяйственной птицы;

Оптовая торговля мясом птицы;

Оптовая торговля продуктами из мяса птицы.

ОАО “Птицефабрика “Сеймовская” – рассматривается как единый производственно-хозяйственный комплекс (по своей сути комбинат), где в одной хозрасчетной организации объединяются цеха основного и вспомогательного производства. Структуру управления на птицефабрике можно определить как линейную, которая образуется в результате построения аппарата управления только из взаимоподчиненных органов в виде иерархической лестницы.

ОАО “Птицефабрика “Сеймовская” – довольно крупное и развивающееся предприятие с высоким уровнем механизации и автоматизации производственных процессов.

Стратегические цели:

-производство птицеводческой продукции на уровне мировых стандартов качества;

-постоянный контроль за качеством производимой продукции;

-гибкое и оперативное реагирование на любые запросы потребителя, учитывая все его пожелания и индивидуальные особенности;

-проводить политику сохранения, поддержки и развития отечественного сельхозпроизводителя.

Предприятие уже продолжительное время работает на нижегородском рынке, оно не нуждается в специальных акциях для его завоевания. В данном случае нет необходимости в длительном снижении цен для завоевания новых потребителей, особенно с учетом высокого качества выпускаемой продукции.

Абсолютные показатели, характеризующие масштабы финансово – хозяйственной деятельности ОАО “Птицефабрика “Сеймовская” представлены в таблице 1.

Абсолютные показатели деятельности ОАО “Птицефабрика “Сеймовская” за 2008-2009 г.г., (тыс.руб.)

| Показатель | 2008 год | 2009 год | Изменения, +, - | Темп роста, % |

| Выручка от продажи продукции | 502 094 | 490 347 | -11 747 | -2% |

| Затраты на производство проданной продукции | 375 237 | 418 895 | 43 658 | 12% |

| Чистая прибыль (убыток) | 63 879 | 6 494 | -57 385 | -90% |

2.2. Анализ и оценка состояния управления инвестиционным процессом в ОАО Птицефабрика “Сеймовская”

Для организации производственной деятельности предприятие изыскивает источники финансирования: собственный и заемный капитал, который вкладывает в имущество - во внеоборотные и оборотные активы.

В течение 2008-2010 гг. для осуществления производственных планов предприятию потребовалось капиталовложений на сумму 257 644,8 тысяч рублей.

1. В 2008 году получены кредиты на:

-реконструкцию цеха переработки отходов – 3 000 тысяч рублей;

-приобретение техники – 7 000 тысяч рублей;

-строительство 4-х птичников и приобретение птицеводческого оборудования на общую сумму 22 000 тысяч рублей.

2. В 2009 году получено:

-краткосрочный кредит на приобретение комбикормов в сумме 50 000 тыс. руб. с последующим возмещением 7,33 % из федерального бюджета;

-долгосрочный кредит на приобретение двух комплектов оборудования для напольного содержания бройлеров в сумме 3 450 тыс.руб. с последующим возмещением 7,67% из федерального бюджета и 3,83% из областного бюджета;

-долгосрочный кредит на приобретение 2-х комплектов холодильных камер в сумме 2 775 тыс. руб. с последующим возмещением из областного бюджета 5,75% и 5,5%.

3. В 2010 году получено:

-краткосрочный кредит в сумме 13 500 тыс.руб. на приобретение комбикормов;

-долгосрочный кредит в сумме 7 749,8 тыс.рублей на приобретение автотранспорта.

Открыты:

-невозобновляемая кредитная линия в размере 81 000 тыс.руб. на строительство инкубатория;

-невозобновляемая кредитная линия в размере 22 700 тыс.руб. на реконструкцию птичников.

Просроченных платежей по уплате процентов и кредитов нет.

1.Завершен технологический процесс переработки отходов, в результате чего было произведено 680 тонн качественной мясо-костной муки, которая вводится в используемые корма и направляется на реализацию. За истекший период реализовано 615 тонн. Прибыль от этого получена в размере 1,9 млн.руб.

2.Наращивание птицепоголовья за счет эксплуатации вновь введенных в конце 2008г. 4-х птичников. В результате за 2008-2009 финансовые года предприятием получено 8 750 тонн мяса в убойном весе, что на 350 тонн превышает бюджетные показатели и на 1 940 тонн выше предыдущего финансового года. Выручка от реализации составила 523 млн. руб., что на 44 млн. руб. превышает бюджетный показатель. Прибыль также выше бюджетной на 28 млн. руб.

3. С пуском нового цеха инкубации введена дополнительная операция по сортировке цыплят на полу, что дает повышение процента вывода. Результат – дополнительно полученное мясо с 1м2 площади на 33% и снижение расхода корма. Этим самым добившись снижения себестоимости мяса на 2,1 руб. и увеличением рентабельности на 7%.

4. Построена и пущена в эксплуатацию автомойка и оборудована теплая автостоянка на 30 единиц автотехники. Согласно плана инвестиций, приобретена техника: грузопассажирская газель; получен кредит и оплачено приобретение двух кормовозов и трактора; приобретены компьютеры и оргтехника.

5. Закончено строительство дорог; капитальный ремонт ограждения по периметру фабрики.

6.Выполнена работа по ремонту очистных сооружений.

Исходя из данных в Приложении № 1 , мы наблюдаем значительный рост к уровню прошлого финансового года: произведено мяса в живой массе больше на 56 %. Причина этого в увеличении птицепоголовья за счет пуска четырех новых птичников. На выращивание поставлено на 57% цыплят больше, чем в 2008-2009 финансовом году. Повышение среднесуточных привесов с 52,55 г до 54,48 г. также оказало влияние на рост производства мяса в живом весе. Снижение конверсии на 0,02 кг от плановой (1,84 кг) дало экономический эффект в размере 2,8 млн.руб.(потребление корма на 317 тонн ниже планового).

За 2008-2009 финансовый год реализовано продукции на 218,15 млн. руб. без НДС. Объем продаж в среднем в месяц составляет 43,6 млн. руб. Себестоимость реализованной продукции составила 154,42 млн. руб. От реализации продукции получена прибыль 65,025 млн. рублей при плане 45,29 млн. руб. Т.е. сверхплановая прибыль составила 19,74 млн.руб. Рентабельность по птицефабрике составила – 41,3% при плане 29,1%.

Для достижения высоких производственных показателей на Сеймовской птицефабрике уже применяются современные, прогрессивные ресурсосберегающие технологические приемы с использованием эффективного технологического оборудования.

В настоящее время на фабрике заменено 19 комплектов старого клеточного оборудования для выращивания бройлеров на напольное оборудование фирмы “Big Dutchman”.

Установка одного комплекта для напольного выращивания бройлеров фирмы “Big Dutchman” вместо использовавшегося на фабрике до реконструкции оборудования 2Б-3 позволяет уменьшить расход электроэнергии только по вентиляции почти в 2 раза.

На основании вышеприведенных данных можно сделать вывод: инвестиционная политика на исследуемом предприятии ведется правильно, грамотно и целенаправленно. Процессы планирования и прогнозирования инвестиций и процессы обеспечения рационального использования вложений взаимосвязаны, что ведет к повышению их эффективности как одного из важнейших направлений социально-экономического развития птицефабрики.

Но, тем не менее, в целях улучшения управления инвестиционной деятельностью ОАО птицефабрика «Сеймовская» считаем необходимым, рассмотреть некоторые предложения по улучшению состояния управления инвестиционной деятельностью.

Таблица NPV для разных ставок дисконтирования за период 2010-2017г.г.

Ставка / год

25 %

120 %

130 %

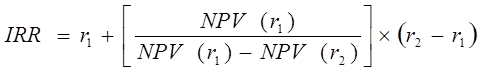

NPV при ставке дисконтирования 120% было положительным, а при 130% стало отрицательным. Можно сделать вывод, что внутренняя норма доходности находится в диапазоне от 120 до 130% (Таблица 5).

Точную цифру определим по формуле: 120 + (NPV120% : (NPV120% - NPV130%)) x (130-120)

(2.2)

(2.2)

IRR = 120 + (2 019,1 : (2 019,1 + 7 053,4) х (130-120)) = 120 + 2,2 = 122,2%

Проект прибыльный.

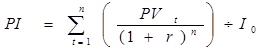

Индекс рентабельности ( PI)

Индекс рентабельности (PI) проекта позволяет определить, сможет ли текущий доход от проекта покрыть капитальные вложения в него. Он рассчитывается по формуле:

(2.3)

(2.3)

PI = 485 156,2 / 103 000,0 = 4,71

Сумма дисконтированных текущих поступлений (доходов) по проекту превышает величину дисконтированных капитальных вложений. Индекс рентабельности > 1, следовательно, проект следует принять.

Срок окупаемости (РР)

Срок окупаемости инвестиций представляет собой минимальный временной промежуток, измеряемый в месяцах, кварталах или годах, начиная с которого первоначальные вложения и другие затраты, связанные с реализацией инвестиционного проекта, покрываются суммарными результатами от его осуществления (Таблица 6).

РР = 103 000,0 – 67 538,17 = 35 461,83 – т.е. 2 года

63 837,88 : 12 = 5 319,8

35 461,83 : 5 319,8 = 6,6мес.

Срок окупаемости составляет 2 года 6 месяцев или 30 месяцев.

Таблица 6

Показатели экономической эффективности проекта

| Показатель | Значение |

| Чистая приведенная стоимость (NPV) | 382 579,43 |

| Внутренняя норма доходности (IRR) | 122,2% |

| Индекс рентабельности (PI) | 4,71 |

| Срок окупаемости (РР) | 30 мес. |

Совершенствование работы в области управления финансами и инвестициями должно быть направлено на решение трех основных проблем: минимизация дебиторской задолженности, оптимизация товарных запасов, а также регулирование денежных потоков.

а

Заключение

Управление инвестиционным процессом предприятия является одним из наиболее важных звеньев системы финансового менеджмента.

Инвестиционная деятельность направлена на решение стратегических задач развития промышленного предприятия, создание необходимых для этого материально-технических предпосылок. Она тесно связана с операционной деятельностью, т. е. деятельностью по производству и реализации продукции. В то же время в процессе операционной деятельности формируются финансовые предпосылки для реализации инвестиционной деятельности.

Разработка и претворение в жизнь инвестиционного проекта, в первую очередь производственной направленности - основа эффективного управления инвестиционным процессом на предприятии. Любой проект малозначим без его реализации.

При оценке эффективности инвестиционных проектов с помощью рыночных показателей необходимо точно знать начало и окончание работ.

Осуществление проекта требует выполнения определенной совокупности мероприятий, связанных с его реализацией, разработкой технико-экономического обоснования рабочего проекта, заключением контрактов, организацией финансирования, ресурсным обеспечением, строительством и сдачей объектов в эксплуатацию.

Финансово-экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в операции с реальными активами. Определение реальности достижения именно таких результатов инвестиционных операций и является ключевой задачей оценки финансово-экономических параметров любого проекта вложения средств в реальные активы.

Управление инвестиционной деятельностью предприятия – это интересная, важная и сложная проблема, которая очень важна для развития экономики как внутри страны, так и на мировом уровне.

а

а

Список использованной литературы

1. Абрамов С.И. Управление инвестициями в основной капитал. – М.: Издательство “Экзамен”, 2004.

2. Федеральный закон №39 “Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений” от 25.02.1999г.

3. Вахрин П.И. Организация и финансирование инвестиций: Практикум. – М.: Маркетинг, 2005.

4. Ильенкова С.Д. Инвестиционный менеджмент. – М.: ЮНИТИ, 2004.

5. Инвестиции: Системный анализ и управление / Под ред.К.В.Балдина. – М.: Издательско-торговая корпорация “Дашков и К0”, 2007.

6. Крейнина, Н.Н. Финансовый менеджмент / Н.Н. Крейнина. - М.: Дело и сервис, 2004.

7. Крушвиц Л. Инвестиционные расчеты. – СПб.: Питер, 2003.

8. Лактюшина З.Н. Комплексная оценка эффективности управления организацией с использованием финансовых коэффициентов // Справочник экономиста, 2005, №8

9. Леонтьев В.Е., Бочаров В.В. Финансовый менеджмент: Учебное пособие – СПб.: Знание, 2004.

10. Лимитовский М.А. Основы оценки инвестиционных и финансовых решений. М.: ДеКа, 2004.

11. Мелкумов Я.С. Организация и финансирование инвестиций: Учебное пособие. М.: ИНФРА-М, 2005.

12. Ример М.И., Касатов А.Д. Планирование инвестиций. – М.: Высш.образование и наука, 2004.

13. Шарп У.Ф., Александер Г.Дж., Бейли Дж.В. Инвестиции. М.: ИНФРА-М, 2005.

14. Управление финансами (Финансы предприятий): Учебник / Под. ред. А.А. Володина. М.: ИНФРА-М, 2006.

Приложение №1

Производственные показатели за 2008-2009 финансовый год

| № п/п |

Перечень показателей

Ед изм

Г

выполнение плана, %

200 8 -2009 г к 200 7 -2008 г, %

а

а

[1] Мелкумов Я.С. Организация и финансирование инвестиций: Учебное пособие. М.: ИНФРА-М, 2005. С. 38

2 Федеральный закон №39 “Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений” от 25.02.1999г.

[3] Крейнина, Н.Н. Финансовый менеджмент / Н.Н. Крейнина. - М.: Дело и сервис, 2004. С. 38

[4] Шапиро В.Д. Управление проектами. СПб; ДваТри, 2006. С. 103

[5] Управление финансами (Финансы предприятий): Учебник / Под. ред. А.А. Володина. М.: ИНФРА-М, 2006. С. 261

[6] Шарп У.Ф., Александер Г.Дж., Бейли Дж.В. Инвестиции. М.: ИНФРА-М, 2005. С. 127

[7] Ример М.И., Касатов А.Д. Планирование инвестиций. – М.: Высш.образование и наука, 2004. С. 155

[8] Крушвиц Л. Инвестиционные расчеты. – СПб.: Питер, 2003. С. 9

[9] Леонтьев В.Е., Бочаров В.В. Финансовый менеджмент: Учебное пособие – СПб.: Знание, 2004. С. 116

[10] Инвестиции: Системный анализ и управление / Под ред.К.В.Балдина. – М.: Издательско-торговая корпорация “Дашков и К0”, 2007. С. 117

[11] Там же С. 118

Введение

Все основные задачи экономики решаются с помощью инвестиций – от создания новых объектов предпринимательской деятельности до обновления, технического перевооружения действующих предприятий. Инвестирование всегда рассматривалось в связи с решением сложных проблем укрепления позиций предприятия на рынке, преодоления экономического кризиса.

Во все времена перед инвестором стояла задача принятия решения об инвестировании. Сложность состоит в том, что таких задач всегда большое множество, а ресурсы ограничены. Кроме того, каждая из них многовариантна в том смысле, что может быть решена с помощью различных систем машин, технологий, методов организации производства и т.п.

Обоснование управленческого решения о выборе приоритетных направлений инвестирования является проблемой экономической. Мало иметь ресурсы, составляющие суть инвестиций, - чтобы достичь главной цели предпринимательской деятельности – получить прибыль, надо еще умело ими распорядиться.

Для принятия такого ряда решений необходимы специальные методы оценки экономической эффективности инвестиционного проекта, в котором обосновываются способы и средства достижения поставленной производственной задачи.

Надежные методы расчета эффективности инвестиций нужны прежде всего самому инвестору – инициатору проекта. Он должен знать: какого экономического эффекта он вправе ожидать от проекта, насколько верны результаты его расчета, насколько они устойчивы по отношению к неизбежным отклонениям условий реализации проекта от принятых при расчете, особенно в современной российской экономике. Это придает уверенность инвестору в его действиях и, в частности, при внешнем заимствовании необходимых средств. Эти расчеты также необходимы и для взаимодействия с внешним миром: привлечения акционеров, кредиторов, во многих случаях получения поддержки от органов власти.

Целью курсовой работы является: изучение теоретических основ управления инвестиционным процессом, направления собственного и привлеченного капитала в проект, а также анализ инвестиционной политики предприятия ОАО “Птицефабрика “Сеймовская”, предложения по более эффективному управлению инвестиционной деятельностью.

в

Глава 1. Теоретические основы управления инвестициями на предприятии.

Дата: 2019-12-10, просмотров: 351.