| Рейтинг надежности | Покрытие долговых обязательств стоимостью залога (%) | Ликвидность залога | Способность банка осуществлять контроль над залогом | Бальная оценка рейтинга |

| 1 | 2 | 3 | 4 | 5 |

| I | 140 и больше | Легко реализуется | Полностью под контролем банка | 5 |

| II | 140 | Цена может колебаться, возможны трудности с реализацией | Под контролем банка | 4 |

| III | Менее 100 | Цена может колебаться, возможны трудности с реализацией | Есть проблемы с контролем | 3 |

| IV | Менее 100 | Цена уменьшается, проблемы с реализацией | Есть проблемы с контролем | 2 |

| V | Менее 100 | Цена уменьшается | Контроль отсутствует | 1 |

В зарубежной практике существуют следующие разновидности залога: ипотека (залог недвижимости): залог имущества клиента; залог товарно-материальных ценностей; залог дебиторских счетов; залог ценных бумаг; залог векселей; залог депозитов, находящихся в том же банке; смешанный залог.

Закон Украины "О залоге" выделяет несколько видов залога в зависимости от объекта залога: залог товаров в обороте или переработке; заклад; залог имущественных прав; залог ценных бумаг. Отдельным видом залога является ипотека.

Проведя анализ статистической и финансовой отчетности трех коммерческих банков Украины (см. табл.1.2.), мною были сделаны следующие выводы: [6, 7, 8]

наибольшая часть выдаваемых банками кредитов относится к обеспеченным кредитам, а среди обеспеченных залог составляет, в основном, более 90 %;

среди залогового обеспечения наибольший удельный вес составляет ипотека (залог жилой и нежилой недвижимости);

залог ценных бумаг и депозитов составляет очень незначительную часть (1-2 %).

из трех банков только один (ВТБ Банк) в качестве обеспечения применял залог имущественных прав/

Таблица 1.2

Информация по обеспечению кредитов (%)

| Наименование статьи | Укрсоцбанк | ВТБ Банк | Банк "Форум" | |||||

| Наименование банка | 2010 | 2009 | 2010 | 2009 | 2010 | 2009 | ||

| Необеспеченные кредиты | 1,34 | 2,13 | 4,47 | 4,37 | 10,51 | 4,88 | ||

| Обеспеченные кредиты, в том числе: | 98,66 |

97,87 | 95,53 |

95,63 | 89,49 | 95,12 | ||

| гарантиями и поручительствами | 0,56 |

0,73 | 0,22 |

2,62 | 6,92 | 8,32 | ||

| Залогом, в том числе: | 98,10 | 97,14 | 95,31 | 93,01 | 82,57 | 86,80 | ||

| недвижимое имущество жилого назначения | 27,13 |

26,73 | 8,61 |

6,46 | 18,15 | 23,51 | ||

| иное недвижимое имущество | 46,89 |

44,23 | 73,36 |

70, 19 | 41,30 | 33,48 | ||

| ценные бумаги | 0,66 | 0,38 | 0,01 | 0,01 | 0,96 | 1,26 | ||

| денежные депозиты | 0,94 | 1,27 | 2,92 | 5,44 | 0,70 | 1,79 | ||

| иное имущество | 22,48 | 24,53 | 8,92 | 5,35 | 21,46 | 26,76 | ||

| имущественные права | - | - | 1,49 | 5,56 | - | - | ||

Ипотека

Как было указано выше одним из основных видов залога, которыми банк обеспечивает выдаваемые кредиты, является ипотека. Ипотека - это вид залога, предметом которого является недвижимое имущество.

Общие положения, регулирующие вопросы ипотеки содержаться в Гражданском кодексе Украины и Хозяйственном кодексе Украины. Специальным законом, который регулирует отношения, связанные с ипотекой, является Закон Украины "Об ипотеке". В указанном законе, в частности, дается определение понятия "ипотека", определяется порядок возникновения, применения и приоритет ипотеки, порядок государственной регистрации ипотеки, предмет ипотеки, условия передачи недвижимого имущества в ипотеку, владение, пользование, распоряжение, хранение, оценка и страхование предмета ипотеки, особенности ипотеки определенного имущества, основания прекращения ипотеки, существенные условия ипотечного договора и другие вопросы.

Кроме того ипотечное кредитование в Украине регламентируется Законами Украины "Об ипотечном кредитовании, операциях с консолидированным ипотечным долгом и ипотечных сертификатах", "О финансово-кредитных механизмах и управлении имуществом при строительстве жилья и операциях с недвижимостью", "О государственной регистрации вещных прав на недвижимое имущество и их ограничений", а также иными нормативно-правовыми актами.

Согласно Закону Украины "Об ипотеке" ипотека - это вид обеспечения выполнения обязательства недвижимым имуществом, которое находиться во владении и пользовании ипотекодателя, согласно которому ипотекодержатель имеет право в случае невыполнения должником обеспеченного ипотекой обязательства получить удовлетворение своих требований за счет предмета ипотеки преимущественно перед иными кредиторами этого должника в порядке, установленном вышеуказанным Законом. [2]

Ипотека возникает на основании договора, закона или решения суда. К ипотеке, которая возникает на основании закона или решения суда применяются правила в отношении ипотеки, возникающей на основании договора, если иное не установлено законом.

Взаимные права и обязанности ипотекодателя и ипотекодержателя по ипотечному договору возникают с момента его нотариального удостоверения. В случае ипотеки, возникающей на основании закона или решения суда, взаимные права и обязанности ипотекодателя и ипотекодержателя возникают со дня совершения соответствующей сделки, на основании которой возникает ипотека, или со дня вступления в законную силу решения суда.

Ипотекой может быть обеспечено исполнение действительного обязательства или удовлетворение требования, которое может возникнуть в будущем на основании договора, вступившего в силу.

Ипотека имеет производный характер от основного обязательства и является действительной до его прекращения.

В случае нарушения должником основного обязательства согласно ипотеке ипотекодержатель имеет право удовлетворить обеспеченные ею требования за счет предмета ипотеки преимущественно перед иными лицами, права или требования которых на переданное в ипотеку недвижимое имущество не зарегистрированы в установленном законом порядке или зарегистрированы после государственной регистрации ипотеки. Если приоритет отдельного права или требования на переданное в ипотеку недвижимое имущество возникает в соответствии с законом, такое право или требование имеет приоритет над требованием ипотекодержателя лишь в случае его возникновения и регистрации до момента государственной регистрации ипотеки.

Приоритет права ипотекодержателя на удовлетворение обеспеченных ипотекой требований за счет предмета ипотеки по отношению к зарегистрированным в установленном законом порядке правам или требованиям других лиц на переданное в ипотеку недвижимое имущество возникает с момента государственной регистрации ипотеки. Зарегистрированные права и требования на недвижимое имущество подлежат удовлетворению согласно их приоритету - по очередности их государственной регистрации.

Предметом ипотеки могут быть один или несколько объектов недвижимого имущества при наличии таких условиях:

недвижимое имущество принадлежит ипотекодателю на праве собственности либо на праве хозяйственного ведения (если ипотекодателем является государственное или коммунальное предприятие, учреждение либо организация);

недвижимое имущество может быть отчуждено ипотекодателем и на него, согласно законодательству, может быть обращено взыскание;

недвижимое имущество зарегистрировано в установленном законом порядке как отдельный выделенный в натуре объект права собственности, если иное не установлено законом.

Предметом ипотеки также может быть объект незавершенного строительства, имущественные права на него, иное недвижимое имущество, которое станет собственностью ипотекодателя после заключения ипотечного договора, при условии, что ипотекодатель может документально подтвердить право на приобретенное им в собственность соответствующего недвижимого имущества в будущем. Обременение такого недвижимого имущества ипотекой подлежит государственной регистрации в установленном законом порядке независимо от того, кто является собственником этого имущества на момент заключения ипотечного договора.

Объекты незавершенного строительства, расположенные на переданном в ипотеку земельном участке, считаются предметом ипотеки, независимо от того, кто является собственником объекта незавершенного строительства.

Часть объекта недвижимого имущества может быть предметом ипотеки лишь после выделения в натуре и регистрации права собственности на неё как на отдельный объект недвижимости, если иное не установлено законом. Ипотека распространяется на часть объекта недвижимого имущества, которая не может быть выделена в натуре и была присоединена к предмету ипотеки после заключения ипотечного договора без регистрации права собственности на нее как на отдельный объект недвижимости.

Недвижимое имущество передается в ипотеку вместе со всеми его принадлежностями, если иное не установлено ипотечным договором.

Риск случайного уничтожения, случайного повреждения или порчи предмета ипотеки несет ипотекодатель, если стороны не установили иное в ипотечном договоре.

Стоимость предмет ипотеки определяется по согласию между ипотекодетелем и ипотекодержателем или путем проведения оценки предмета ипотеки соответствующим субъектом оценочной деятельности в случаях, установленных законом или договором.

Если строение (сооружение), которое передается в ипотеку, расположено на земельном участке, принадлежащем ипотекодателю на праве собственности, такое строение (сооружение) подлежит передаче в ипотеку вместе с земельным участком, на котором оно расположено.

Если этот земельный участок принадлежит другому лицу и был передан ипотекодателю в аренду (пользование), после обращения взыскания на предмет ипотеки его новый собственник приобретает права и обязанности, которые имел ипотекодатель по сделке, устанавливающей условия аренды (пользования). И, соответственно, если в ипотеку передается земельный участок, на котором расположены строения (сооружения), принадлежащие ипотекодателю на праве собственности, то такой земельный участок подлежит передаче в ипотеку вместе со строениями (сооружениями) на нём расположенными. После обращения взыскания на переданный в ипотеку земельный участок, на котором расположены строения (сооружения), принадлежащие иному, нежели ипотекодатель, лицу, новый собственник земельного участка обязан предоставить собственнику строения (сооружения) такие же условия пользования земельным участком, какие имел ипотекодатель. [2]

На сегодняшний день вложение капитала в недвижимость, в частности, в приобретение земельных участков, является перспективным направлением инвестирования. Однако в связи с перманентно нестабильным состоянием украинского финансового рынка банки и финансовые учреждения снижают предложение ипотечных кредитов под залог земли.

Среди проблем, касающихся рынка земли следует назвать:

незавершенность процессов реформирования экономических и правовых отношений собственности;

несовершенство системы государственного управления в сфере использования и охраны земель;

несовершенство земельного законодательства и инфраструктуры рынка земли;

неразвитость автоматизированной системы ведения государственного земельного кадастра;

отсутствие механизма экономического стимулирования использования и охраны земель;

проблема внедрения рационального землепользования;

отсутствие перспективного прогнозирования развития земельных отношений;

низкая эффективность использования земель в сельском хозяйстве ввиду неопределенности системы регулирования земельных отношений. [5]

Из всех финансовых учреждений предлагающих кредиты, только 4-5 согласны выдавать средства под залог земельных участков. Основной причиной уменьшения активности в данном направлении являются высокие риски, связанные с ликвидностью земельного участка в будущем, в случае если кредитору придется продавать его в счет невыплаты кредита заемщиком. Также высокими являются риски, связанные с выдачей займа, в случае обеспечения залогом недвижимости (чаще всего на практике залогом выступает дом и земля), из-за трудностей в оценке объекта залогового имущества. Также, согласно действующему законодательству один и тот же имущественный объект может выступать в виде залога по нескольким кредитным программам.

Следует заметить, что на сегодняшний день получить кредит под залог земли и находящегося на ней недвижимого имущества можно только при условии, что и то и другое находится в частной собственности. Если, например, на земельном участке находится недвижимое имущество, которое не является собственностью, кредит возможно получить только под залог земельного участка. Сумма кредита будет большей, если в качестве залогового обеспечения выступит и участок и недвижимое имущество.

Несмотря на то, что кредитование под залог земли в современных условиях не является распространенным банковским продуктом ипотека является мощным инструментом стимулирования спроса, и рост в этой сфере согласно статистическим данным наблюдается.

На сегодняшний день получить ипотечный кредит могут люди с высоким уровнем достатка, но тенденция переезда из города в пригород, в собственное индивидуальное жилье не взирая на нестабильность финансового рынка остается постоянной. По экспертным данным более 15 % покупателей загородных домов пользуются ипотечными кредитами. Как известно спрос рождает предложение, и в будущем ожидается увеличение числа предложений от банков на получение ипотечного кредита под залог земельного участка.

И все же следует отметить, что на сегодняшний день рынок ипотечного кредитования в Украине почти не функционирует. [10]

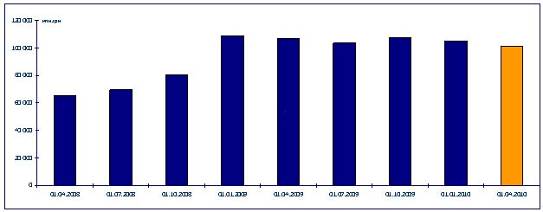

Во II квартале 2010 года ипотечный портфель банков, как и предусматривалось, продолжал сокращаться.

По состоянию на 01.04.2010 года общий размер ипотечного портфеля банков в Украине составляет 101,1 млрд. грн.

Во II квартале 2010 года общий ипотечный портфель банков сократился еще на 3,48% в относительном значении или на 3 640 млн. грн. в абсолютном.

По состоянию на 01.04.2010 года средние размеры задолженности по ипотечным кредитам на балансах банков составляют:

кредиты на покупку жилья - 278,3 тыс. грн.;

кредиты на потребительские цели - 163,2 тыс. грн.;

кредиты на строительство жилья под залог незавершенного строительства - 427,2 тыс. грн.;

рефинансирование - 314,5 тыс. грн.;

кредиты на покупку земельного участка - 706,3 тыс. грн.;

кредиты на коммерческие цели под залог жилья - 716,4 тыс. грн.

Диаграмма 1. Объемы задолженности за ипотечными кредитами в 2008-2010 годах, млн. грн.

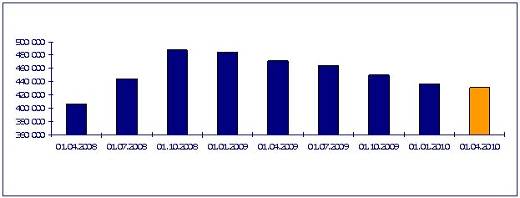

Диаграмма 2. Количество ипотечных кредитов в 2008-2010 годах

Что касается количественной характеристики ипотечного портфеля банков, то здесь также ничего нового не случилось. Должники продолжают платить за своими кредитами и за первые 3 месяца 2010 года закрыли еще 1,3% кредитов от общего количества. В абсолютном значении этот показатель составляет 5 508 кредитов.

Состав основных банков - ипотечных кредиторов остался неизменным: Укрсиббанк - 18,0%; Райффайзенбанк Аваль - 12,1%; Укрсоцбанк - 11,7%; ОТП Банк - 11,4%; Надра Банк - 6,8%.

Доля ТОР-5 в I квартале 2010 года составляет 60%, тогда как в I квартале 2009 года этот показатель достигал 59,96%. Позиции ТОР-10 банков не изменились, на данный момент они контролируют 78,45% ипотечного рынка (78,3% - в ІV квартале 2009 года, 77,3% - в ІІI квартале 2009 года). В I квартале 2010 года, лидером по объемам сокращения задолженности стал Укрсоцбанк - клиенты банка погасили 461 млн. грн. - 3,8% от общего объема задолженности. На ТОР-5 регионов приходится 62% объемов ипотечных кредитов, в ТОР-10 областях сконцентрировано 77% общего ипотечного портфеля банков. Аналогичные показатели состоянием на ІV квартал 2010 года составляли 59,4% и 75,6% соответственно, т.е. видим, что во II квартале 2010 года состоялись незначительные изменения концентрации ипотечного кредитования в ТОР-10 областях.

Распределение ипотечного портфеля по количественным параметрам характеризуется большей сбалансированностью и меньшим уровнем концентрации. ТОР-5 областей выдали 40,7% от общего количества ипотек, ТОР-10 - 61,7% соответственно.

Что касается процесса реструктуризации в ипотечной сфере, то по состоянию на 01.04.2010 года было реструктуризировано около 19,2% от общего количества ипотечных кредитов. Такой малый прирост количества реструктуризированных кредитов за последние 3 месяца (по состоянию на 01.01.2010 года этот показатель составлял 18,7%) в совокупности и сокращение объемов проблемной задолженности, свидетельствует о том, что экономическая ситуация в Украине стабилизируется и даже улучшается. Об этом даже свидетельствует уменьшение уровня безработного населения. То есть опять появляется платежеспособное население, которое в состоянии обслуживать свои долги перед банками. Конечно к уровню 2008 года еще далеко, но первые шаги уже сделаны.

Ввиду текущих тенденций и экономической и политической ситуации в стране, Украинская национальная ипотечная ассоциация допускает, что в 2010 роке ипотечный портфель банков будет и в дальнейшем сокращаться, но меньшими темпами чем в 2009 - 1-2% за квартал. Уже в настоящий момент мы можем наблюдать, что все больше банков начинают выдавать ипотечные кредиты.

По состоянию на 01.04.2010 года в Украине ипотечные кредиты выдавало уже 16 банков на следующих условиях:

кредиты выдаются на покупку жилья на первичном и на вторичном рынках;

валюта кредита - гривна (в соответствии с Законом № 1533-VI "О внесении изменений в некоторые законы Украины с целью преодоления негативных последствий финансового кризиса", которым было ограничено валютное кредитование);

срок кредитования колеблется от 1 года до 30 лет;

размер первого взноса колеблется в пределах от 25% до 70%;

одноразовая комиссия за открытие счета составляет 0,3-3%;

минимальная годовая ставка в гривне составляет 11%, максимальная - 29,25%;

применяются как анунитетная так и классическая схемы погашения. [9]

Залог транспортных средств

Ранее залог транспортных средств был выделен отдельным разделом в Законе Украины "О залоге". А в настоящее время это раздел исключен из текста указанного Закона.

К сожалению, в законодательстве отсутствует само понятие "транспортное средство", которое было бы обобщающим по отношению ко всем существующим видам транспорта. Наиболее удачным можно считать определение этого понятия в Правилах дорожного движения, утвержденных постановлением Кабинета Министров Украины 10.10.2001 г. за № 1306, согласно которым под транспортным средством понимается "устройство, предназначенное для перевозки людей и (или) грузов, а также установленного на нем специального оборудования или механизмов". [10]

Следует отметить, что практически все виды транспортных средств подлежат государственной регистрации и учету.

Как свидетельствует практика, наиболее часто как предмет залога транспортных средств банки берут автомобили. Но в то же время следует отметить, что банки имеют дело с транспортом менее охотно, чем с недвижимостью. Но ведь не у всех она вообще есть, а тем более свободная для залога.

Итак, автомобиль как предмет залога. Прежде всего автомобиль неудобен в качестве полноценного залога как для банка, так и для заемщика (залогодателя).

Неудобство для банка:

Существует большой риск, если автомобиль остается в эксплуатации у заемщика (угон, несанкционированная продажа, сверхнормативный пробег и износ, поломки, ДТП и т.п.). Кроме того, даже в случае, когда договор залога автомобиля удостоверяется нотариально, ничто не мешает владельцу продать этот автомобиль третьему лицу без ведома банка.

В случае твердого залога (заклада) автомобиль необходимо поместить на охраняемую площадку, в гараж. У банка не всегда имеются собственные площади для хранения залогового имущества, а заключать договор с третьими лицами, как правило, невыгодно. Третий вариант - договориться с заемщиком о возможности эксплуатации его автомобиля залогодержателем (кредитором), но опять же: у какого банка нет своих автомобилей?

Существует необходимость при оформлении залога сверять многочисленные номера (в том числе кузова, шасси, двигателя) и осуществлять прочие рутинные процедуры.

Заемщик редко может заложить имущество, которым он в данное время не пользуется. Если это недвижимость, то он в ней живет или ведет бизнес. Если это оборудование, то оно производит продукцию; а товары в обороте задействованы в непрерывном цикле. Транспортные средства, как правило, также непрерывно эксплуатируются, и "заморозить" их на нейтральной площадке без права пользования для заемщика экономически невыгодно и непрактично.

Конечно, могут быть исключения. К примеру, дачник Петренко зимой на дачу не ездит и свой новый "жигуленок" готов отдать банку на полгода. Или же агрофирма закупает в феврале дизтопливо за кредитные деньги и до августа ей комбайн не нужен (хотя куда его спрячешь). Или же заемщик уезжает и временно автомобиль ему действительно не нужен и т.п. Но это исключения.

Неудобства залога автомобиля для заемщика заключаются в:

невозможности пользоваться автомобилем, если банк требует передать его в твердый залог;

необходимости страховать автомобиль "по полной программе", если банк согласится оставить транспорт у заемщика. Это немалые расходы, которые косвенно увеличивают стоимость кредита;

том, что независимо от того, у кого остается автомобиль, сумма кредита будет меньше, чем если бы залогом выступала недвижимость.

Если банк все же соглашается рассматривать автомобиль в качестве залога, то первое, с чего начнут - это попросят предоставить юридические (правоустанавливающие), бухгалтерские (для юридического лица) и технические документы на него. Если заемщик не сможет подтвердить, что автомобиль находится в его собственности (или в собственности юридического лица, которое берет кредит), то банк не возьмет его в качестве залога.

Если документы банк-кредитор устраивают, кредитуемый проект заслуживает доверия, а источники погашения ссуды прозрачны и достаточны, то следующим этапом становится оценка автомобиля для целей залога.

Если заемщик заявит, что автомобиль стоит 10 тысяч долларов, и в подтверждение этого предъявить счет-фактуру от фирмы-продавца, то это будет принято к сведению, но не более. Специалисты банка (или оценочной фирмы) сами будут определять рыночную стоимость автомобиля на конкретную дату, с учетом износа, пробега, количества ремонтов и т.п. Как правило, на балансовую стоимость никто не смотрит, во многих случаях она даже не служит ориентиром, так как в наших условиях даже при прозрачной постановке объекта на баланс его остаточная стоимость может отличаться от рыночной стоимости с учетом физического, морального, экономического и других видов износа. Модельный ряд дорогих автомобилей обновляется достаточно быстро.

Обобщая вышеописанное, можно сказать, что автомобиль, который остается в пользовании заемщика, вряд ли будет рассматриваться банком как предмет залога. Сказанное не касается приобретения автомобилей в кредит, когда эти же автомобили обычно и берутся в залог.

В настоящее время на практике очень часто возникает вопрос - должен ли банк уведомлять органы ГАИ по месту регистрации автомобиля о факте его залога, регистрируется ли залог в органах ГАИ?

Действующее законодательство Украины не возлагает такую обязанность на банк, как и не предусматривает регистрацию залога в органах ГАИ. В России и Казахстане иная практика, там регистрация залогов автомобилей возложена на структурные подразделения органов МВД.

Залог товаров в обороте

Кредитование под залог товаров в обороте (переработке) осуществляется, как правило, только для клиентов банка, которые имеют стабильное финансовое положение, позитивную кредитную историю и в преимущественном большинстве используется только как способ дополнительного обеспечения к иным видам обеспечения Кредитование под залог только товаров в обороте (переработке) банками практически не осуществляется в связи с большою степенью риска.

Как правило, указанный вид залога применяется при выдаче кредита заемщику - постоянному производителю соответствующей продукции, имеющим стабильный оборот товара.

Суть этого вида залога состоит в том, что залогодателю предоставляется право изменять состав и натуральную форму заложенного имущества при условии, что его общая стоимость не будет меньше указанной в договоре залога (право отчуждения и замены предмета залога).

Право замены означает, что в случае залога товаров в обороте или переработке отсутствует та степень индивидуализации заложенного имущества, которая необходима для существования вещного права, отношения же между залогодателем и залогодержателем заложенного имущества имеют обязательственный характер, а отношения между залогодержателем и заложенным имуществом не возникают до приостановления залога товаров в обороте или переработке (при нарушении условий договора или неисполнении обеспеченного обязательства).

Предметом залога товаров в обороте или переработке могут быть сырье, полуфабрикаты, комплектующие изделия, готовая продукция, товарные запасы и т.п. При залоге товаров в обороте или переработке реализованные залогодателем товары перестают быть предметом залога с момента их вручения приобретателю или транспортной организации для отправки приобретателю или передачи на почту для пересылки приобретателю, а приобретенные залогодателем товары, предусмотренные в договоре залога стают предметом залога с момента возникновения права собственности на них.

Договор товаров в обороте или в переработке должен определять вид товара его родовые признаки, общую стоимость предмета залога, место, в котором он находится, а также виды товаров, которыми может быть заменен предмет залога.

Следует отметить, что среди практических работников не существует единого мнения в отношении индивидуализации предмета залога товаров обороте или в переработке. Одна точка зрения сводится к тому, что указанный предмет залога должен быть индивидуализирован, а другая, что этого делать не следует. Считаю, что предметом договора залога товаров в обороте или в переработке является сам товар, определенный родовыми или видовыми признаками. А последующая индивидуализация предмета залога проводится путем отображения замены в Книге залогов.

На практике часто возникают проблемы, связанные с определением процедуры контроля банка-залогодержателя за имуществом, являющимся предметом договора залога товаров в обороте. Действительно такая проблема существует.

Дело в том, что действующее законодательство не устанавливает конкретно определенную форму документа для оформления процедуры контроля залогодержателя за наличием, количеством, состоянием и условиями хранения заложенного имущества. Этот вопрос целесообразно решать путем внесения соответствующих условий в договор залога. К примеру, это будет право залогодержателя истребовать (и, соответственно, корреспондирующая этому праву обязанность залогодателя предоставить) для ознакомления Книгу залога, разного рода документы, подтверждающие возникновение у залогодателя права собственности на товар (договоры купли-продажи, мены, акты приема-передачи, накладные и др.), периодические (еженедельные, ежемесячные и т.д.) справки о фактическом наличии товара и т.п. Документом, который закрепляет результаты контроля залогодержателя, как правило, является акт результатов соответствующей проверки, который подписывается сторонами. Акт оформляется, как правило, по состоянию на 1 число месяца. Также в договоре целесообразно закрепить негативные последствия для залогодателя в случае неподписания им акта проверки наличия, состояния и условий сохранности заложенного имущества.

Несомненно, защита финансового интереса банка требует страхования товаров в обороте (переработке), что осуществляется за счет заемщика.

Безусловно, указанная форма залога является достаточно рискованной, даже с учетом периодических проверок.

Еще одной слабой стороной этого вида залога следует считать отсутствие механизма возмещения заложенного имущества в случае его утраты. Конструкция договора залога товаров в обороте предусматривает замену реализованных товаров на иные, приобретенные от реализации. При этом имеется угроза, что залогодатель, реализовав заложенные товары, не будет иметь возможности приобрести новые, на которые бы распространялись залоговые обязательства. В таком случае банк-залогодержатель утрачивает все преимущества залогового кредитора.

Нестандартные виды залога

Практика залоговых операций в Украине пока небольшая. Однако успели появиться такие их варианты, которые можно считать новыми, нестандартными.

Дата: 2019-12-10, просмотров: 412.