Учет инфляции в инвестиционном проектировании

Одним из важнейших показателей, влияющих на анализ проектов, является инфляция. Влияние инфляции на показатели финансовой эффективности можно рассматривать в двух аспектах:

- влияние на показатели проекта в натуральном выражении:

следует учитывать тот факт, что инфляция ведет не только к переоценке финансовых результатов проекта, но и к изменению плана реализации проекта.

- влияние на показатели проекта в денежном выражении.

Поскольку наличие инфляционных процессов в любой экономической системе является скорее правилом, чем исключением, возникает вопрос: на какие цифры следует ориентироваться при прогнозировании развития инвестиционного проекта - номинальные или реальные?

С одной стороны, расчеты, выполненные в денежных единицах с постоянной покупательной способностью, то есть, в постоянных ценах, обеспечивают сопоставимость разделенных во времени показателей. С другой стороны, потоки денежных средств, более соответствующие действительности, могут быть определены только при использовании в расчетах действующих или текущих цен.

Рассмотрим круг затронутых проблем более подробно.

Расчет в постоянных ценах

Главная задача оценки состоит в информационном обеспечении принятия адекватного решения о целесообразности осуществления инвестиционного проекта. С этой точки зрения расчеты в постоянных ценах имеют неоспоримое преимущество перед расчетами в текущих ценах. Заключается оно в том, что на этапе прединвестиционных исследований имеется возможность взвесить и оценить планируемые результаты осуществления проекта, не выходя за рамки существующего на момент принятия решения масштаба цен. Можно сказать, что, именно вследствие этого преимущества, расчеты в денежных единицах с постоянной покупательной способностью (на Западе для этого используется специальный термин - "постоянные доллары") значительно чаще практикуются при проведении прединвестиционных- исследований.

Второй аспект, способствующий широкому применению метода расчета в постоянных ценах - это простота подготовки требующейся информации. Использование денежных единиц с постоянной покупательной способностью позволяет легче рассчитать и проследить реальную динамику таких важных показателей, как объемы продаж, цены реализации, себестоимость продукции, рентабельность и т.д.

Если вся исходная информация для оценки проекта была подготовлена в едином масштабе цен (без учета инфляции), то и все результаты расчетов, включая величину внутренней нормы прибыли, также будут получены в реальном измерении.

В то же время, внутренняя норма прибыли, будучи одной из форм оценки стоимости капитала, должна сопоставляться, в частности, с действующими ставками ссудного процента. Однако практически все объявленные банковские ставки являются номинальными, то есть, включают в качестве одной из составляющих темп инфляции. Для сравнения с расчетным значением IRR и, разумеется, для использования в самих расчетах, процентные ставки должны быть очищены от инфляции и пересчитаны в реальные. Сделать это можно, только определив размер инфляционной компоненты.

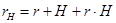

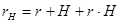

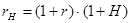

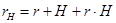

Пересчет банковских ставок осуществляется по формуле Фишера:

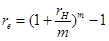

Как известно, широко используемая в практике банковского дела годовая процентная ставка не всегда отражает истинную стоимость кредитных ресурсов. Происходит это по причине того, что проценты, как правило, начисляются и выплачиваются не единократно по завершении года, а несколько раз в год

Указанное обстоятельство ведет к тому, что кредитные ресурсы, с учетом изымаемых процентов, приносят доход, в действительности превышающий объявленную ставку.

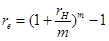

Из этого вытекает необходимость пересчета банковской ставки в эффективную:

Используя приведенные формулы, можно перевести все номинальные ставки в реальные и наоборот, но для этого все равно необходимо задаться темпом инфляции. От того, насколько точно можно сделать такой прогноз на весь срок жизни проекта, будет зависеть корректность выполненных расчетов и, следовательно, качество оценки.

Еще одно допущение, которое обычно делается при использовании в расчетах постоянных цен, состоит в том, что сложившиеся на момент сбора и подготовки исходной информации ценовые соотношения не изменятся в течение всего срока жизни проекта. На самом деле это означает не что иное, как предположение об одинаковых темпах роста всех элементов исходных данных.

Если эксперт обладает достоверной информацией, позволяющей ему прогнозировать относительно более быстрый или замедленный рост цен на тот или иной компонент проекта, то это можно учесть с помощью формул расчета реальных процентных ставок. При этом все остальные данные проекта не пересчитываются, являясь как бы "фоном" для изменяющихся параметров.

Пример

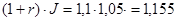

Предприниматель готов сделать инвестицию исходя из 10% годовых. Это означает, что 1 млн. руб. в начале года и 1,1 млн. руб в конце года имеют для предпринимателя одинаковую ценность. Если допустить, что имеет место инфляция c темпом 5% в год, то для того чтобы сохранить покупательную стоимость полученного в конце года денежного поступления 1.1 млн. руб., необходимо откорректировать эту величину на индекс инфляции:

1,1 ×1,05 = 1.155 млн. руб. Именно эта сумма по покупательной способности будет эквивалентна 1.1 млн. руб.

Таким образом, чтобы обеспечить желаемый доход, предприниматель должен был использовать в расчетах не 10%ставку процента, а другую  . Найдем ее: 1.155

. Найдем ее: 1.155  . Отсюда

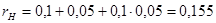

. Отсюда  =0,155. Эту величину можно получить корректировкой ставки

=0,155. Эту величину можно получить корректировкой ставки  на основе формулы Фишера

на основе формулы Фишера

Так как  , то корректировку ставки дисконтирования можно провести по формуле:

, то корректировку ставки дисконтирования можно провести по формуле:

Пример

Рассматривается экономическая целесообразность реализации проекта при следующих условиях: величина инвестиций - 5 млн руб.; период реализации проекта - 3 года: доходы по годам (в тыс. руб.) - 2000 2000, 2500; текущий коэффициент дисконтирования (без учета инфляции) - 9,5%; среднегодовой индекс инфляции - 5%.

Если оценку делать без учета влияния инфляции, то проект следует принять, постольку  = +399 тыс. руб. Однако если сделать поправку на индекс инфляции. т.е. использовать в расчетах модифицированный коэффициент дисконтирования

= +399 тыс. руб. Однако если сделать поправку на индекс инфляции. т.е. использовать в расчетах модифицированный коэффициент дисконтирования  = 15%, (так как 1,095 ×1,05 = 1,15), то вывод будет диаметрально противоположным: NРV =• -105 тыс.руб., IRR= 13,8%. Если пользоваться упрощенной формулой Фишера, то вывод в данном случае не изменится, хотя числа будут несколько иными:

= 15%, (так как 1,095 ×1,05 = 1,15), то вывод будет диаметрально противоположным: NРV =• -105 тыс.руб., IRR= 13,8%. Если пользоваться упрощенной формулой Фишера, то вывод в данном случае не изменится, хотя числа будут несколько иными:

= 14,5%, NРV = - 62,3 тыс.руб.

= 14,5%, NРV = - 62,3 тыс.руб.

Анализ чувствительности

Анализ чувствительности проекта проводится в соответствии с общепринятой методикой [29]. Цель данного анализа состоит в определении степени влияния изменяемых внешних факторов на финансовые результаты проекта. Обычно факторы разбиваются на группы:

· факторы, влияющие на объем поступлений;

· факторы, влияющие на объем затрат.

· Прочие факторы ( например. ставка дисконтирования и др.)

В качестве ключевых показателей для анализа чаще всего выбираются: чистая текущая стоимость (NPV) и внутренняя норма доходности (IRR). За базисное значения критерия NPV и IRR принимают их расчетные значения в базовом варианте проекта.

Наиболее рациональная последовательность проведения анализа чувствительности выглядит следующим образом.

1. Выбор ключевого показателя эффективности инвестиций, в качестве которого может служить внутренняя норма прибыльности (IRR) или чистое современное значение (NPV).

2. Выбор факторов, относительно которых разработчик инвестиционного проекта не имеет однозначного суждения (т. е. находится в состоянии неопределенности). Типичными являются следующие факторы:

· капитальные затраты и вложения в оборотные средства,

· рыночные факторы - цена товара и объем продажи,

· компоненты себестоимости продукции,

· время строительства и ввода в действие основных средств.

3. Установление номинальных и предельных (нижних и верхних) значений неопределенных факторов, выбранных на втором шаге процедуры. Предельных факторов может быть несколько, например  5% и

5% и  10% от номинального значения.

10% от номинального значения.

4. Расчет ключевых показателей для всех выбранных предельных значений неопределенных факторов.

5. Построение графика чувствительности для всех неопределенных факторов. В западном инвестиционном менеджменте этот график носит название “Spider Graph”. Данный график позволяет сделать вывод о наиболее критических факторах инвестиционного проекта, с тем, чтобы в ходе его реализации обратить на эти факторы особое внимание с целью сократить риск реализации инвестиционного проекта.

Приведем пример проведения анализа чувствительности для некоторого проекта.

1. Выберем в качестве ключевого показателя NPV.

2. Выберем анализируемые факторы. Их перечень приведен в таблице

3. Выберем предельные значения изменения этих факторов (например, на 10 %). Причем факторы,. влияющие на увеличение притока средств уменьшаем, а на увеличение оттока – увеличиваем.

4. При измененных значениях параметров (при изменении каждый раз только одного параметра) рассчитываем показатель NPV. Затем изменяем значение какого-либо другого параметра и снова рассчитываем NPV и т.д. (см. таблицу)

5. Оцениваем рейтинг факторов по их влиянию на показатель NPV. Самым значимым признается фактор, изменение которого приводит к наибольшему уменьшению NPV.

Таблица

Анализ сценариев.

В рамках анализа чувствительности рассматриваются «сценарии» влияния изменения какого либо одного показателя (параметра) на основные показатели эффективности проекта.

Анализ проекта был бы не полным без рассмотрения так называемого «сценарного анализа». В «сценарном анализе» сразу составляется несколько сценариев изменения какого либо параметра с определенной вероятностью

Сценарный анализ может быть проведен по следующей схеме:

Выбирают параметры инвестиционного проекта в наибольшей степени неопределенные.

Производят анализ эффективности проекта для предельных значений каждого параметра.

В инвестиционном проекте представляют три сценария:

· базовый,

· наиболее пессимистичный,

· наиболее оптимистичный (необязательно).

Стратегический инвестор обычно делает вывод на основе наиболее пессимистичного сценария.

В базовом варианте проект а предполагается, что к концу года производственные мощности будут задействованы на 95%. Но эта величина является случайной и может изменяться в зависимости от разных случайных явлений ( отсутствие сырья. отключение электроэнергии и пр.). В свою очередь загрузка производственных мощностей определяет объем выпуска продукции, (причем предусматривается равенство объема производства объему сбыта), а следовательно и показатели затрат и результатов. Поэтому представляет интерес проанализировать влияние изменения загрузки производственных мощностей на показатели эффективности (например, NPV).

Анализ сценариев предполагает расчет NPV по каждому из трех различных вариантов – наихудшему, наилучшему и наиболее вероятному. Результаты приведены в таблице

Таблица 20

Анализ сценариев.

| Сценарий | Производст. мощность, в % | Объем реализации (т.) | Вероят- ность | NPV (руб.) | Результат |

| 1 | 2 | 3 | 4 | 5 | 4*5 |

| Наихудший | 55 % | 506,3 | 0,1 | -7 931 169,56 | -793116,96 |

| Наиболее вероятный | 77 % | 600 | 0,5 | 321 092,01 | 160 546 |

| Наилучший | 95 % | 740 | 0,4 | 14 647 002,09 | 5859600,84 |

| Математичес. ожидание NPV | 5226229,88 | ||||

| Вариация NPV | 6652718 |

Данные таблицы 20 показывают, что наиболее вероятная ситуация прогнозирует положительный NPV, наихудшая ситуация дает отрицательное значение этого показателя, а наилучшая дает большое положительное значение NPV. Рассчитаем ожидаемое значение NPV, среднее квадратическое отклонение и коэффициент вариации. Для этого необходимо оценить вероятность осуществления каждого сценария. Предположим, руководство считает, что вероятность возникновения наихудшей ситуации 10%, наиболее вероятной – 50 % и наилучшей – 40 %. Разумеется, точно оценить вероятность осуществления сценариев очень трудно.

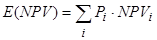

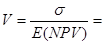

Ожидаемое значение NPV (в руб.) рассчитывается следующим образом:

,

,  , где

, где  -вероятность

-вероятность  –того варианта, NPVi– значение чистой приведенной величины в

–того варианта, NPVi– значение чистой приведенной величины в  –том варианте.

–том варианте.

E(NPV)=0,1*(-7 931 169,56) + 0,5*(321092,01) + 0,4*14733380 =5226229,88

Полученное значение отличается от NPV базового варианта. Это объясняется тем, что переменные объема реализации варьируется неодинаково – большая вариация переменной приводит к сдвигу ожидаемого NPV в сторону увеличения.

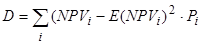

Найдем дисперсию операции:  =62294848429797,70

=62294848429797,70

Тогда среднеквадратичное отклонение  =7892708,56

=7892708,56

Рассчитаем величину  1,5. Этот коэффициент обычно называют коэффициентом риска. V=1,5, свидетельствует о наличии незначительного риска проекта. Данный инвестиционный проект очень чувствителен к объему сбыта. Такой расклад сценариев основывается на практическом опыте. Наиболее вероятным предполагается (и подтверждается в реальности) 77 % - загрузка. Но можно надеяться на стабильную работу нового производства и полную загрузку производственных мощностей.

1,5. Этот коэффициент обычно называют коэффициентом риска. V=1,5, свидетельствует о наличии незначительного риска проекта. Данный инвестиционный проект очень чувствителен к объему сбыта. Такой расклад сценариев основывается на практическом опыте. Наиболее вероятным предполагается (и подтверждается в реальности) 77 % - загрузка. Но можно надеяться на стабильную работу нового производства и полную загрузку производственных мощностей.

Учет инфляции в инвестиционном проектировании

Одним из важнейших показателей, влияющих на анализ проектов, является инфляция. Влияние инфляции на показатели финансовой эффективности можно рассматривать в двух аспектах:

- влияние на показатели проекта в натуральном выражении:

следует учитывать тот факт, что инфляция ведет не только к переоценке финансовых результатов проекта, но и к изменению плана реализации проекта.

- влияние на показатели проекта в денежном выражении.

Поскольку наличие инфляционных процессов в любой экономической системе является скорее правилом, чем исключением, возникает вопрос: на какие цифры следует ориентироваться при прогнозировании развития инвестиционного проекта - номинальные или реальные?

С одной стороны, расчеты, выполненные в денежных единицах с постоянной покупательной способностью, то есть, в постоянных ценах, обеспечивают сопоставимость разделенных во времени показателей. С другой стороны, потоки денежных средств, более соответствующие действительности, могут быть определены только при использовании в расчетах действующих или текущих цен.

Рассмотрим круг затронутых проблем более подробно.

Расчет в постоянных ценах

Главная задача оценки состоит в информационном обеспечении принятия адекватного решения о целесообразности осуществления инвестиционного проекта. С этой точки зрения расчеты в постоянных ценах имеют неоспоримое преимущество перед расчетами в текущих ценах. Заключается оно в том, что на этапе прединвестиционных исследований имеется возможность взвесить и оценить планируемые результаты осуществления проекта, не выходя за рамки существующего на момент принятия решения масштаба цен. Можно сказать, что, именно вследствие этого преимущества, расчеты в денежных единицах с постоянной покупательной способностью (на Западе для этого используется специальный термин - "постоянные доллары") значительно чаще практикуются при проведении прединвестиционных- исследований.

Второй аспект, способствующий широкому применению метода расчета в постоянных ценах - это простота подготовки требующейся информации. Использование денежных единиц с постоянной покупательной способностью позволяет легче рассчитать и проследить реальную динамику таких важных показателей, как объемы продаж, цены реализации, себестоимость продукции, рентабельность и т.д.

Если вся исходная информация для оценки проекта была подготовлена в едином масштабе цен (без учета инфляции), то и все результаты расчетов, включая величину внутренней нормы прибыли, также будут получены в реальном измерении.

В то же время, внутренняя норма прибыли, будучи одной из форм оценки стоимости капитала, должна сопоставляться, в частности, с действующими ставками ссудного процента. Однако практически все объявленные банковские ставки являются номинальными, то есть, включают в качестве одной из составляющих темп инфляции. Для сравнения с расчетным значением IRR и, разумеется, для использования в самих расчетах, процентные ставки должны быть очищены от инфляции и пересчитаны в реальные. Сделать это можно, только определив размер инфляционной компоненты.

Пересчет банковских ставок осуществляется по формуле Фишера:

Как известно, широко используемая в практике банковского дела годовая процентная ставка не всегда отражает истинную стоимость кредитных ресурсов. Происходит это по причине того, что проценты, как правило, начисляются и выплачиваются не единократно по завершении года, а несколько раз в год

Указанное обстоятельство ведет к тому, что кредитные ресурсы, с учетом изымаемых процентов, приносят доход, в действительности превышающий объявленную ставку.

Из этого вытекает необходимость пересчета банковской ставки в эффективную:

Используя приведенные формулы, можно перевести все номинальные ставки в реальные и наоборот, но для этого все равно необходимо задаться темпом инфляции. От того, насколько точно можно сделать такой прогноз на весь срок жизни проекта, будет зависеть корректность выполненных расчетов и, следовательно, качество оценки.

Еще одно допущение, которое обычно делается при использовании в расчетах постоянных цен, состоит в том, что сложившиеся на момент сбора и подготовки исходной информации ценовые соотношения не изменятся в течение всего срока жизни проекта. На самом деле это означает не что иное, как предположение об одинаковых темпах роста всех элементов исходных данных.

Если эксперт обладает достоверной информацией, позволяющей ему прогнозировать относительно более быстрый или замедленный рост цен на тот или иной компонент проекта, то это можно учесть с помощью формул расчета реальных процентных ставок. При этом все остальные данные проекта не пересчитываются, являясь как бы "фоном" для изменяющихся параметров.

Дата: 2019-12-10, просмотров: 336.