Что касается оценки вложений в нематериальные активы, то здесь хотелось бы рассмотреть исторический аспект вопроса.

Приобретение предприятием уже созданных другими организациями и лицами объектов исключительных прав, начиная с 1995 года, можно осуществлять на основании следующих гражданско-правовых договоров: 1) авторских договоров об использовании произведения; 2) лицензионных договоров; 3) договоров о передаче ноу-хау. Приобретение такого исключительного вида нематериальных активов, как право пользования квартирой, осуществляется на основании договора купли-продажи.

Порядок отражения в бухгалтерском учете процесса приобретения нематериальных активов эволюционировал вместе с развитием законодательства по бухгалтерскому учету. До 1994 года, в соответствии с действовавшей в тот период редакцией Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий, приобретение нематериальных активов отражалось в бухгалтерском учете непосредственно по дебету счета 04 «Нематериальные активы» в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками» или счета 76 «Расчеты с разными дебиторами и кредиторами».

Если между моментом возникновения затрат по приобретению нематериальных активов и сроком их оприходования на баланс (например, процесс разработки товарного знака) возникал временной лаг, можно было рекомендовать фактические затраты, связанные с приобретением нематериальных активов, до их завершения временно собирать по дебету счета 31 «Расходы будущих периодов» с последующим списанием на основании акта приемки с кредита счета 31 в дебет счета 04 «Нематериальные активы».

До января 1994 года нормативные документы не давали ответа на вопрос о том, можно ли учитывать в составе собственного имущества нематериальные активы, созданные на самом предприятии. Особенно часто этот вопрос возникал по поводу создания программных продуктов для использования на этом же предприятии.

С 1 января 1994 года после утверждения Положения по бухгалтерскому учету долгосрочных инвестиций изменился порядок учета приобретения и создания нематериальных активов. С 1994 года приобретение и создание нематериальных активов осуществлялось в результате долгосрочных инвестиций организации. Бухгалтерский учет долгосрочных инвестиций велся на счете 08 «Капитальные вложения», на котором открывались субсчета по их видам, в том числе субсчет «Приобретение нематериальных активов».

Стоимость прав и иных видов активов, подлежащих в соответствии с их юридической формой, экономической природой и целевым использованием учету в составе нематериальных активов, приобретенных предприятиями, отражались на счете «Капитальные вложения», согласно оплаченным или принятым к оплате счетам продавцов, после их оприходования и постановки на учет, что находило отражение по дебету счета 08, субсчет «Приобретение нематериальных активов», и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и др.

С 2000 года в бухгалтерском учете нематериальных активов произошли некоторые изменения. Так, ПБУ 14/2000 уточняет, что первоначальная стоимость нематериальных активов, приобретенных за плату, определяется как сумма фактических расходов на приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Фактическими расходами на приобретение и создание нематериальных активов могут быть:

• суммы, уплачиваемые в соответствии с договором уступки (приобретения) прав правообладателю (продавцу);

• суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением нематериальных активов;

• регистрационные сборы, таможенные пошлины, патентные пошлины и другие аналогичные платежи, произведенные в связи с уступкой (приобретением) исключительных прав правообладателя;

• невозмещаемые налоги, уплачиваемые в связи с приобретением объекта нематериальных активов;

• вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект нематериальных активов;

• иные расходы, непосредственно связанные с приобретением нематериальных активов.

При оплате приобретаемых нематериальных активов, если условиями договора предусмотрена отсрочка или рассрочка платежа, фактические расходы принимаются к бухгалтерскому учету в полной сумме кредиторской задолженности.

При приобретении нематериальных активов могут возникать дополнительные расходы на приведение их в состояние, в котором они пригодны к использованию в запланированных целях. Такими расходами могут быть суммы оплаты занятых этим работников, соответствующие отчисления на социальное страхование и обеспечение, материальные и иные расходы. Дополнительные расходы увеличивают первоначальную стоимость нематериальных активов.

После того, как объект приведен в состояние готовности к использованию в запланированных целях, он зачисляется на основании акта приемки в состав нематериальных активов, что отражалось в бухгалтерском учете записью по дебету счета 04 «Нематериальные активы» и кредиту счета 08 «Капитальные вложения».

В Положении о бухгалтерском учете и отчетности в Российской Федерации говорится не только о приобретении, но также и об изготовлении нематериальных активов. Но изготовление является основным первоначальным способом возникновения права собственности на вещи; в отношении нематериальных активов вообще не может возникать право собственности, так как они представляют собой объекты, на которые возникают не права собственности, а исключительные права. Поэтому более правильно говорить не об изготовлении, а о создании нематериальных активов.

Если обратиться к истории вопроса, то еще раз напомним, что до января 1994 года вопрос о том можно ли вообще учитывать в составе собственного имущества нематериальные активы, созданные на самом предприятии, был дискуссионным. Нормативные акты на него ответа не давали.

О том, что затраты на создание нематериальных активов также относятся к категории долгосрочных инвестиций и подлежат учету на счете 08 «Капитальные вложения», указано впервые в Положении по бухгалтерскому учету долгосрочных инвестиций (действует с января 1994 года). С введением в действие 31 октября 2000 года Нового Плана счетов бухгалтерского учета эти затраты учитываются на счете 08 « Вложения во внеоборотные активы ».

Создание нематериальных активов возможно как собственными силами организации (работниками предприятия), так и путем привлечения сторонних организаций.

Правовое оформление создания творческого произведения необходимо для решения вопроса о принадлежности права использования созданного произведения и вытекающих из него имущественных прав автора и предприятия. Отдельные правовые нормы, регулирующие процесс создания произведения,

могут содержаться в трудовом договоре (контракте) работника и предприятия, но желательно заключать дополнительный договор между предприятием и работником на его создание. Для правового оформления создания и передачи творческих произведений могут быть использованы: договор о создании и передаче авторского произведения; договор о выполнении НИОКР; договор о создании и передаче научно-технической продукции.

Необходимо подчеркнуть, что на практике провести разделение между приобретением и созданием нематериальных активов достаточно сложно, так как создание нематериального актива на основании договора предполагает его дальнейшую передачу заказчику. На наш взгляд, между приобретением и созданием нет принципиальной разницы с точки зрения экономического содержания этих процессов и с точки зрения целей использования полученного конечного продукта.

Назрела настоятельная необходимость в четком терминологическом определении объектов бухгалтерского учета. Процесс унификации терминов бухгалтерского учета имеет и самостоятельное значение. Кроме того, его важность в настоящее время обусловлена тем, что многие бухгалтерские обозначения используются в налоговом законодательстве, а значит, двусмысленность и непроработанность этих вопросов имеет для предприятий порой очень серьезные налоговые последствия.

Пример. Организация приобрела исключительное право на промышленный образец у его создателя физического лица. Стоимость приобретенного актива 13 500 (без НДС). За регистрацию договора об уступке патента была уплачена пошлина 190 рублей.

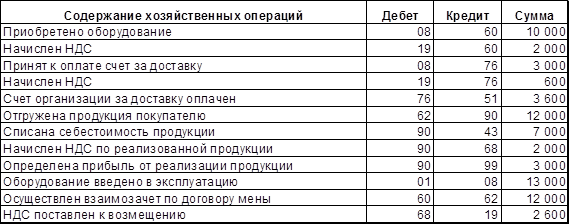

Таблица 2.1.13

Дата: 2019-07-30, просмотров: 256.